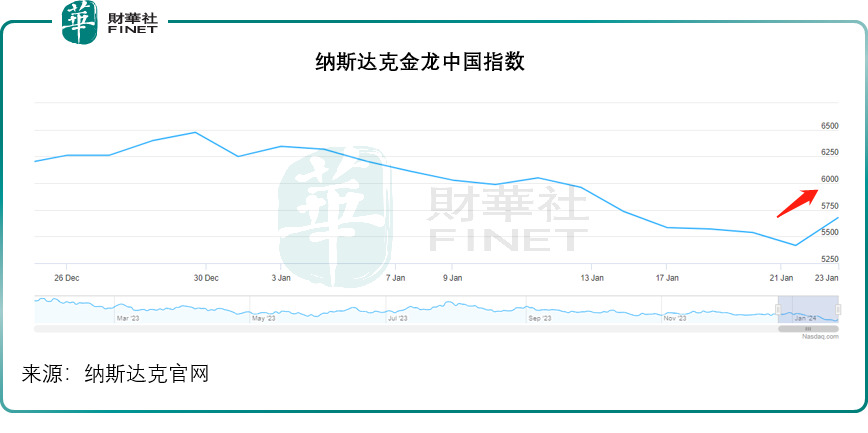

最近兩日的港股好像有點起頭,恒生指數在2024年1月23日和1月24日兩個交易日分别上漲2.63%和3.56%,而反映中概股表現的納斯達克金龍中國指數於1月23日晚更大漲4.84%,收報5,679.02點,跑赢納斯達克指數當晚的漲幅0.43%。

或主要受到國内的多項穩定市場意見和措施以及國常會上的一些利好消息帶動,香港特區行政長官李家超也強調市場運作有序,未見不尋常現象。不過,最直接的帶動作用或是入市資金的支持,中國證券報報道阿里巴巴(09988.HK)創始人馬雲和蔡崇信大幅增持阿里股票,帶動阿里巴巴(BABA.US)於1月23日的美股股價大漲7.85%,也增強了市場對中概股和中資股的信心。

離岸資金馳援的消息,或也帶動離岸人民幣兌美元匯率上漲,兌美元匯價已超越7.18,見下圖,在一周前,離岸人民幣兌美元還在7.23以上——注:數值越低,1美元能兌換的離岸人民幣越少,意味著離岸人民幣兌美元走強。

在這些利好消息的支持下,中資股以及中概股是否將迎來拐點?

重磅股財務穩健,估值偏低

目前,動辄影響港股表現的恒生指數及恒生科技指數重磅股,如騰訊(00700.HK)、阿里巴巴、美團(03690),財務狀況和基本面並沒有大的變化。

例如百度(09888.HK),最近因某外媒斷章取義的報道,股價遭受重挫,隨後百度(BIDU.US)管理層火速澄清,同時該外媒也低調更正,但仍無法修復市場的信心。

事實上,從基本面來看,百度今年前三季的業績仍相當穩健。

該集團當前的主要收入及利潤來源依然是傳統的搜索引擎,其在線營銷收入今年前三季的收入增幅分别為6%、15%及5%,保持正數增長。百度核心業務今年前三個季度的經調整淨利潤分别按年增長38.49%、41.20%和20.62%,而愛奇藝(IQ.US)的前三季經調整淨利潤則分别為9.4億元人民幣、5.95億元人民幣和6.22億元人民幣,分别按年增長480.25%、653.16%和232.62%。

在傳統業務保持收入和利潤增長的同時,百度的新興業務也進展良好,變現和扭虧為盈也已在路上。

在最近的業績發佈會上,其管理層也提到文心一言已開始變現,但是估計在短期内不會太顯著。文心一言從2023年11月1日起面向公眾開放並收費,財華社認為,這些收入將從2023年第4季起體現在百度的業績中。

除了能產生新的業務收入外,百度的AI產品與研究將可優化其現有的產品、提升客戶的ROI和轉化率,並有利於提升百度内部的運營效率,這些利好短期内未必能反映在其業績中,但是中長遠而言,將起到增量作用。

此外,百度的智能駕駛業務持續深化,完全無人駕駛訂單的增長十分強勁,再加上AI電商業務的增量,其前景展望應不俗,至少要比現在理想。

再譬如京東(09618.HK),高效的存貨周轉與其對於供應商的議價力,賦予非常有效的現金周轉效率,截至2023年9月末的12個月,京東的存貨周轉期為30.8天,應付賬款周轉期為52.6天,由此可見,其現金周轉期達到16.4天,這對於零售商而言是相當寶貴的財富,龐大的貨款加上十多天的生息期,可為京東帶來很大的財務靈活性。

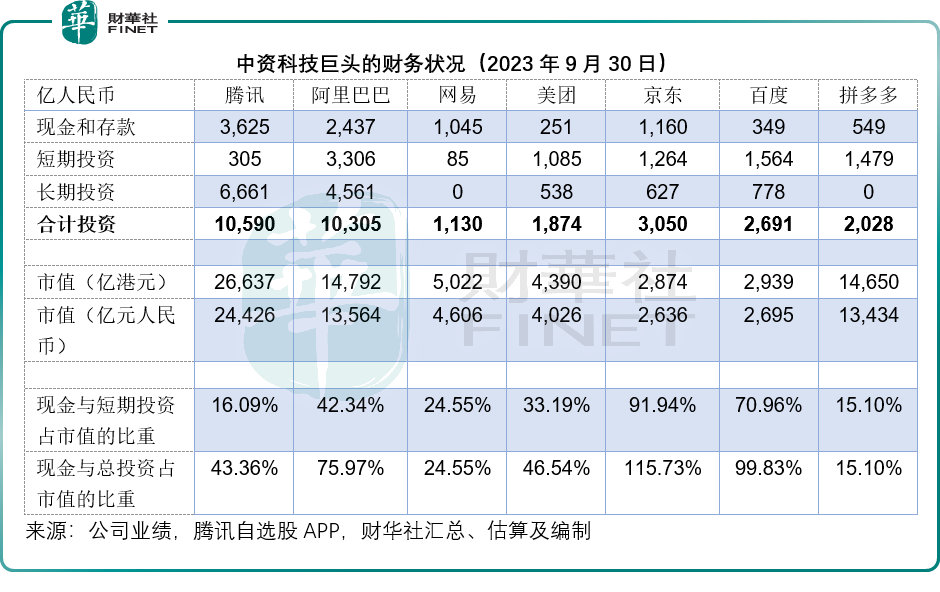

截至2023年9月30日,京東持有現金及現金等價物1,159.71億元人民幣,短期投資達到1,263.82億元人民幣,兩項加起來合共達到2,423.53元人民幣,合約2,642.86億港元,相當於京東當前H股市值2,874億港元的91.94%;再加上長期投資在内,現金與投資合計達到3,050.39億元人民幣,合共佔到了總市值的115.73%。

也就是說,當前買入京東的投資者,每一元出價都有京東的現金做背書。

騰訊的股價也持續受壓,除了因為大股東減持外,還因為一個多月前忽然發佈《網絡遊戲管理辦法(草案徵求意見稿)》,引發遊戲產業震蕩,將騰訊與網易(09999.HK)圍堵了一個措手不及。

不過,最近這份徵求意見稿的反饋截至時間已到,在網站上也沒再找到原稿,或暫時緩解了市場對於兩大遊戲商的擔憂。

於2023年9月30日,騰訊持有現金及等價物3,624.59億元人民幣,短期投資304.76億元人民幣,長期投資高達6,660.92億元人民幣,三項合共達到1.06萬億元人民幣,相當於其當前港股市值2.66萬億港元的43.36%,也給足了安全墊。

再來看獲創始股東大幅增持的阿里巴巴,阿里巴巴是中國科網股中回購力度最大的。於2023年9月末,阿里巴巴的現金與短期投資合共有5,743.6億元人民幣,長期投資達到4,561.09億元人民幣,現金與投資合共達到1.03萬億元人民幣,相當於其當前H股市值1.48萬億港元的75.97%,可見阿里巴巴仍有足夠的「彈藥」回購和進行投資。

港股拐點何時到?

這些能夠影響到港股市場整體走向的重磅股,當前的財務狀況如此穩健,運營狀況也沒有大的變化,估值如此低廉,那麽港股的拐點何時才能到?

當前,美元依然是全球最重要的結算和交易貨幣,美聯儲的議息決定左右了全球的資金走向。自2022年3月加息周期展開以來,美聯儲已累計加息5.25個百分點。高昂的利率令美元持續強勢,也因此讓資金在進行投資的時候更加精打細算——每一元投入的成本如此之高,投資項目必須有高得多的回報,才能打動投資人,否則,還不如直接持有美元賺取無風險利息來得劃算,這是資金紛紛從低利率市場撤離,奔向美元的主要原因。

值得注意的是,老練的投資者如巴菲特,「賺錢」能力超凡的大型科技公司如蘋果(AAPL.US)、谷歌(GOOG.US)、微軟(MSFT.US)等,都積累了大量的現金。大型科技公司積極地進行回購,主要原因還是因為現金無處可用,為了安撫股東,還是回購比較合適。

另一方面,美國的貨幣ETF流入量持續攀升,也顯示出投資者寧願持幣,而不是持股或持有債券,這些活期資金正在等候機會入市。

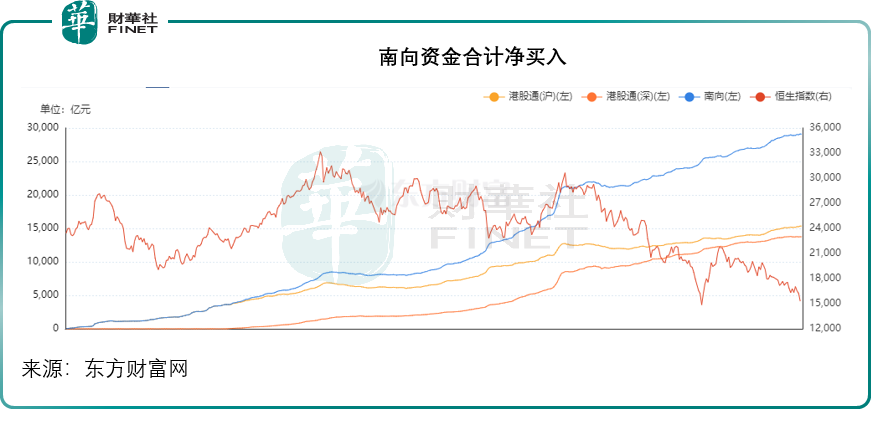

從目前港股市場的資金走向來看,南向資金在繼續增援,見下圖,恒生指數持續向下,而南向資金依然在攀升。但從港股市場的整體日成交量來看,未算太活躍,外資似乎仍按兵不動。

那麽資金在等什麽信號呢?

財華社認為,第一可能是在等實用的刺激經濟措施。

剛剛央行行長宣佈將從2月5日起下調存款準備金率0.5個百分點,向市場提供流動性1萬億元人民幣,並於1月25日下調支農支小再貸款、再貼現利率0.25個百分點,從2%下調到1.75%,並持續推動社會綜合融資成本穩中有降。

受此消息帶動,港股1月24日尾盤忽然急拉,見下圖。

第二,等待高於預期的經濟數據,證明經濟正在好轉。

第三,等不確定性的陰霾消散,這些不確定性包括地區局勢、政經局勢的變動、貿易活動的障礙等等。

結論

縱觀全球股市的起伏歷史,沒有永遠的牛市,也沒有永遠的跌市。環球經濟、局勢、形勢每天都在變化,而資金依然在那里,並沒有離開地球或逃出宇宙,要吸引到資金,最重要的還是有獲利的機會,只要向全世界證明,企業能賺錢,投資的資金不請自來,只要市場看到有發展經濟的決心,前景穩定樂觀,拐點也就不遠了。