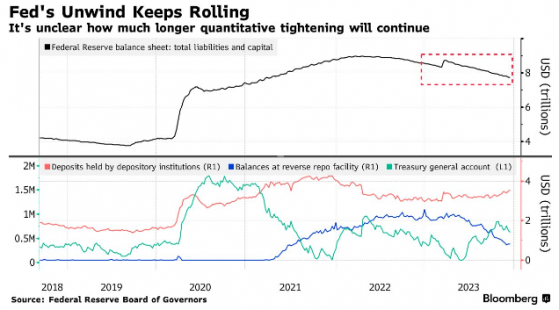

智通財經APP注意到,美聯儲正試圖尋找合適的時機,開始考慮如何從資產負債表的收縮中脫身,這一信號表明,量化緊縮(QT)結束的時間可能比此前預期的更近。

在上個月聯邦公開市場委員會(FOMC)會議的紀要中,幾位與會者表示,開始討論決定美聯儲何時放慢資產負債表縮減步伐的技術因素是合適的,這一過程被稱爲量化緊縮。與會者表示,委員會的計劃表明,當準備金餘額“略高於與充足準備金相一致的水平”時,它將放緩並隨後停止收縮資產負債表。

近幾個月來,一場爭論一直在發酵,爭論的焦點是,美聯儲是否錯誤地判斷了它可以在多大程度上收緊貨幣政策,而不會導致隔夜回購協議等市場出現混亂。隔夜回購協議是金融體系重要管道的一部分。

雖然銀行準備金(目前爲3.48萬億美元)遠高於美聯儲2022年開始收縮資產負債表時的水平,但有人擔心,準備金的數量並不像政策制定者所認爲的那樣充足。2019年,當一種不同的隔夜市場利率飆升5倍至高達10%,美聯儲被迫干預時,該機構現在從中吸取了教訓。

加拿大皇家銀行資本市場美國利率策略主管Blake Gwinn表示:“正如他們所說,在受到打擊之前,每個人都有一個計劃。”他認爲美聯儲將在2024年年中逐步退出QT。Gwinn表示,“上一次融資,他們受到了2019年9月回購井噴的‘打擊’,並立即扭轉了方向。”

18個多月來,美聯儲每個月都讓多達600億美元的美國國債和多達350億美元的機構債到期。

美聯儲上次在2019年試圖停止其資產負債表縮減時,只讓多達300億美元的國債和多達200億美元的機構債務流失——幾乎是當前計劃規模的一半。當年5月,美聯儲將美國國債的再投資上限削減至150億美元,並在8月完全取消了這一上限,同時繼續讓其抵押貸款支持證券(mbs)持有量下降。

甚至在此之前,貨幣市場利率就已經發出了儲備稀缺的信號。有效聯邦基金利率——美聯儲的政策目標——與其他短期利率一起走高,這要求政策制定者調整他們的工具,以保持控制。

最近,在經歷了大約4年的有序交易(銀行和基金管理公司在每個月末、季度末和年末鎖定資金)之後,波動性再次爆發。過去一週,回購利率的波動將一項基準利率推至創紀錄水平,而美國國債抵押短期貸款市場也出現波動。

可以肯定的是,最近的破壞程度比四年前要小,也不需要干預。儘管如此,最近的事件還是揭示了美聯儲、銀行和其他機構之間日益微妙的平衡,這種平衡有助於隔夜融資市場正常運作。

短期融資市場的波動可能會阻礙美聯儲管理貨幣政策的能力。在美國基準利率已處於20年來最高水平之際,融資失靈還可能給政府及其他部門的借貸成本帶來壓力,從而對整體經濟構成風險。

道明證券美國利率策略主管Gennadiy Goldberg表示:“美聯儲就像一個偵察兵:他們總是希望做好準備。”“一方面,提前準備結束QT是一件好事。另一方面,他們必須弄清楚如何在不向市場發出QT即將結束的信號的情況下做到這一點。”