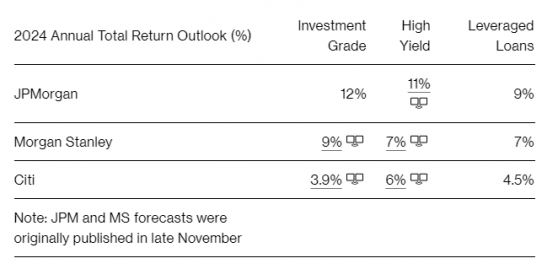

智通財經APP獲悉,隨着投資者爲降息和經濟增長放緩做準備,摩根大通和摩根士丹利預計,2024年美國投資級債券的回報率有望四年來首次超過投機級債券。與此同時,美國銀行建議將投資者配置評級更高的債券,而不是垃圾債券,原因是該行認爲今年的利率、企業盈利和債券發行情況都將對信貸構成挑戰。

據瞭解,固定利率債券——投資級公司通常發行的債券——對利率上升更敏感,持有此類債券的投資者應該會從美聯儲今年降低借貸成本中受益。與此同時,經濟放緩可能會影響低評級債券的表現,摩根士丹利就預計今年會出現這種情況。

“這取決於宏觀環境,”摩根士丹利策略師Vishwas Patkar週二在接受採訪時表示,“我們認爲經濟最終將出現軟着陸,但這一過程中會有顛簸。”

該策略師認爲,五年期債券等短期債券的回報率比長期債券有更好的上行空間。較長期債券已經受益於去年12月的反彈,目前上行空間有限。

在全球範圍內,投資級債務在2023年前期一直艱難上漲,直到11月開始的反彈才使回報率推高至近10%,創下有記錄以來最大的兩個月漲幅。在此之前,“higher for longer”前景抑制了市場表現,並且強於預期的經濟增長將高收益債券和槓桿貸款的回報率推高至13%。進入2024年,情況可能會有所不同,因爲經濟增長放緩,投資者已經消化了降息的預期。

Bloomberg Intelligence信貸策略師Noel Hebert在去年12月的一份報告中寫道:“由於宏觀經濟狀況疲弱,美國國債收益率持續走低,這可能將促進與債券久期相關的強勁回報。”他預計,投資級債券將爲投資者帶來中至高個位數的收益。

不過,並非所有機構都看好高評級債券。貝萊德減持了全球投資級信貸,理由是息差縮窄“無法彌補加息對企業資產負債表的預期衝擊”。

三菱日聯金融集團對信貸整體不那麼樂觀。其策略師警告稱,在“顛簸着陸”的情況下,潛在的下行幅度可能是巨大的,並建議基金經理等一段時間再投資美國固定收益產品。

包括George Goncalves在內的策略師在上個月的一份報告中寫道:“即使利率像我們預期的那樣大幅下降,信貸息差和風險資產的定價也已經很完美。從目前的水平來看,從目前的水平來看,我們認爲單一信貸產品的總回報率上升空間有限。”

但對於機構資產管理公司Robeco而言,圍繞今年晚些時候經濟衰退可能性的不確定性,強化了投資級信貸優於高收益債券的理由。

Robeco的Sander Bus和Reinout Schapers在一份報告中寫道:“由於投資級信貸的整體收益率仍處於有吸引力的水平,且回報前景良好,該資產類別可以與許多其他風險更高的類別競爭。”