智通財經APP獲悉,最近經濟復甦的跡象讓越來越多的投資者相信“軟着陸”的說法,即美聯儲在不引發衰退的情況下成功遏制通脹。市場的樂觀情緒升溫,推動了美國三大指數在2023年走高。

今年迄今爲止,道瓊斯工業平均指數上漲13%,創下歷史新高,標普500指數上漲23%,以科技股爲主的納斯達克綜合指數飆升42%。

然而,摩根大通和德意志銀行等金融機構的分析師仍認爲,未來12至18個月很有可能出現衰退。他們擔心,加息的影響尚未完全在經濟中發揮作用,而到目前爲止,消費者以鉅額支出支撐着經濟,但家庭正在耗盡儲蓄,並導致許多人承擔更多債務。一些分析師認爲,隨着形勢的發展,經濟衰退是可能的。

美國債券市場正拉響數十年來最嚴重的衰退警報,這可能證實了分析師的擔憂。

美債收益率曲線仍倒掛

在正常情況下,短期債券的收益率較低,長期債券的收益率較高。爲了吸引買家,期限較長的債券比期限較短的債券支付更高的利率。

在經濟低迷時期,美國國債收益率曲線可能會出現倒掛,即長期債券的收益率低於短期債券的收益率。旨在抑制通脹的大幅加息令對經濟衰退的擔憂瀰漫華爾街,投資者轉向長期美國國債以對沖經濟下滑的風險。

需求推高了債券價格,壓低了收益率。因此,對長期美國國債的需求壓低了收益率(相對於短期國債),導致收益率曲線出現倒掛。

幾十年來最嚴重衰退警報

10年期和3個月期美國國債收益率之差是一個受到密切關注的經濟指標。根據紐約聯儲的數據,在1968年以來的所有八次經濟衰退之前,這部分收益率曲線都出現了倒掛,只有在1960年代中期出現過一次例外。

這部分收益率曲線在2022年10月出現倒掛,至今仍是倒掛。從歷史數據來看,經濟衰退會在兩年內出現,這意味着美國很有可能在2024年10月之前陷入衰退。

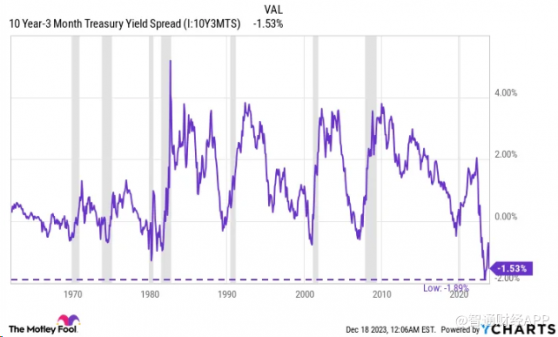

僅這一點就令人擔憂,但目前的情況實際上更爲嚴重。2023年6月,10年期和3個月期美國國債之間的息差達到-1.89%,倒掛程度達到50多年來之最。此後利差有所緩和,但如今的倒掛程度仍比1980年以來的任何時候都要大。

下圖顯示了10年期和3個月期美國國債之間的利差。當利差爲負時,收益率曲線出現倒掛,當趨勢線深入負值區域時,倒掛變得更加陡峭。灰色陰影區域表示經濟衰退。

總而言之,在過去幾十年裏,收益率曲線一直以驚人的準確性預測經濟衰退。

根據聖路易斯聯儲的說法,如果當前的倒掛沒有衰退隨之而來,那將是歷史上前所未有的。

衰退或拖累美股,但仍有一線希望

自1957年標普500指數創立以來,美國經濟經歷了10次衰退。標普500指數在每次衰退期間較峯值的跌幅如下:

歷史數據表明,如果經濟陷入衰退,標普500指數平均下跌約31%。該指數目前比歷史高點低2%,因此隱含的下行幅度約爲29%。

The Motley Fool的分析師Trevor Jennewine表示,儘管在歷史上並不常見,但美聯儲確實有可能實現軟着陸。即使經濟衰退是必然的結果,保持投資仍然是明智的。試圖把握市場時機——在衰退開始前賣出,在衰退結束時買進——幾乎肯定會適得其反。

根據摩根大通的報告,標普500指數通常會在衰退結束前四到五個月反彈,在此期間的回報率中位數爲30%。在經濟數據證明經濟正在復甦之前觀望的投資者將錯過這一波漲勢,從而可能導致長期表現不佳。

最後,The Motley Fool的Jennewine表示,任何衰退都有一線希望:儘管經歷了經濟衰退、熊市和調整,但標普500指數自成立以來的年平均回報率約爲10%。沒有理由期待未來會有不同的結果。在這種情況下,耐心買入並持有好股票或標普500指數基金,投資者很有可能隨着時間的推移獲得豐厚回報,無論2024年是否出現衰退。