隨着美國股市在2023年尾聲中刷新高點,如果美聯儲在週三的會議上壓制對2024年降息的預期,本輪漲勢可能面臨風險。

智通財經APP獲悉,Axioma公司應用研究常務董事Melissa Brown表示,美國央行行長和投資者對美聯儲何時開始放鬆貨幣政策的看法並不完全一致。

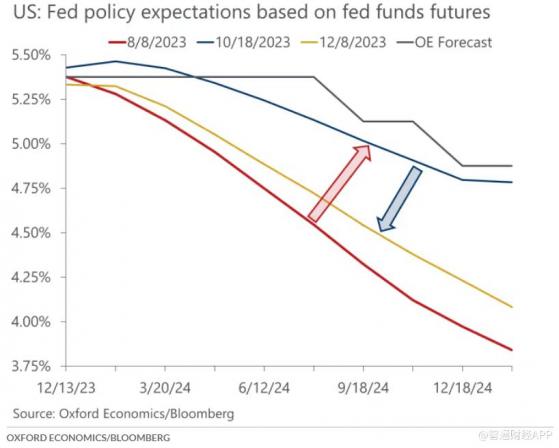

基於聯邦基金期貨數據,交易員在過去幾個月對降息的預測也一直在變化。

考慮到最近波動性的劇烈變化,投資者等待美聯儲主席鮑威爾週三的講話時,市場可能受到“驚嚇”,儘管預計央行不會改變其短期利率區間。自7月份以來,美聯儲基金利率一直在5.25%至5.5%的區間內,創下22年來的新高。

美國股市在經歷了2022年的慘淡表現後,在今年取得了進展,特別是在11月份,這得益於10年期美國國債收益率從16年高點的5%大幅下跌。

NorthEnd Private Wealth的首席投資官Alex McGrath表示:“我看不到任何報告會讓他們(美聯儲)改變在貨幣政策上的立場。”他指出,近期股市和債市的上漲主要是由於對明年美聯儲降息的預期。

FactSet數據顯示,截至上週五,道瓊斯指數年內收盤上漲9.4%,標普500指數上漲19.9%,納指同期上漲37.6%。

Ned Davis Research的美國首席策略師Ed Clissold表示:“我們對市場對明年初降息的興奮感到有些懷疑。”

Clissold指出,美聯儲需要一個循序漸進的過程來擺脫貨幣緊縮政策。該行可能會先從非常鷹派轉變爲中性,消除緊縮傾向,然後討論降息。

週五的債券市場已經再次閃現出投資者可能重新考慮2024年利率走勢的跡象。

被視爲市場“金絲雀”的高收益債交易所交易基金JNK及HYG,在基準借貸成本下降的情況下,自10月底以來的漲勢暫時停止,儘管該板塊近幾周受益於大量資金的流入。10年期和30年期美債收益率上週五繼續大幅上漲,呼應了10月中旬開始的波動性。

Madison Investments固定收益主管Mike Sanders也持類似的謹慎態度。他稱:“我認爲市場對3月份就會發生降息的想法過於激進,更有可能的是,美聯儲將在明年下半年開始降息。”

Sanders表示:“我認爲最大的問題是,勞動力市場的持續強勁使得服務業通脹更加頑固。我們現在還沒有看到我們需要降低這種通脹的弱點。”

週五公佈的美國就業報告增加了他的擔憂。美國政府週五表示,11月新增就業崗位約199,000個。接受媒體調查的經濟學家預測新增190,000個工作崗位。該報告還顯示,工資上漲和失業率回落到四個月低點的3.7%,從3.9%下降。

Sanders指出,美聯儲可能會“盡力反駁即將到來的降息敘事”。這可能通過週三也將發佈的更新的“點陣圖”利率預測來實現,該預測將提供美聯儲對貨幣政策可能路徑的最新看法。美聯儲 9 月份的更新令一些市場人士感到意外,因爲它強化了央行在更長時間內維持較高利率的立場。

他表示,通脹仍有可能重新加速。美聯儲對通脹的擔憂超過了其他任何方面。對於他們來說,儘早踩下剎車對他們沒有任何好處。

在美聯儲公佈最新利率決議之前,週二將發佈11月份的通脹更新消費者價格指數,而生產者價格指數將在週三公佈。

儘管如此,季節性因素可能會在12月有利於股市。根據歷史數據,不管是牛市還是熊市,道指在12月大約有70%的時間會上漲。

Clissold稱:“整體市場前景仍然是建設性的。軟着陸情景可能支持牛市的持續。”