全球債券市場的強勁反彈趨勢表明,交易員們普遍確信美聯儲本輪加息週期已經結束。當前,“降息預期”可謂野蠻生長,市場爭論的焦點甚至轉向美聯儲等全球央行何時開啓降息週期,以及具體將降息多少。即使美聯儲主席鮑威爾多次“放鷹”,稱必要時美聯儲會進一步收緊貨幣政策,似乎也無力阻止這一趨勢。

當前的這輪債市大反攻行情以及激進的降息押注,算得上是全球金融市場兩年來第七次押注美聯儲“鴿派轉向”,此前六次幾乎全線失敗,美聯儲可謂“狠狠拿捏市場”。結合出現裂痕的美國勞動力市場——續請失業金數創兩年來新高,以及大幅降溫的美國通脹數據等疲軟的經濟數據,當前最新一輪降息押注可謂勢如破竹,所有投資者眼下都拭目以待“市場能否一舉拿捏美聯儲”。

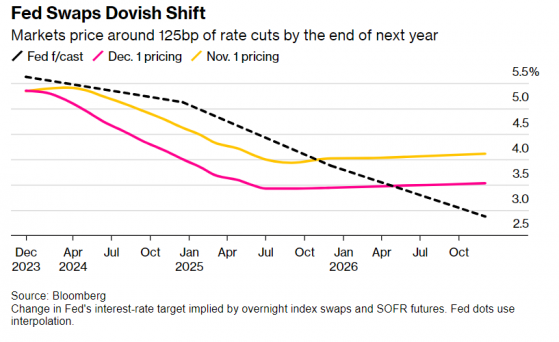

全球債券市場經歷“大浪潮反彈”後,市場開始尋找美國經濟軟着陸或硬着陸的最新跡象。利率期貨市場定價方面,則預示着2024年美聯儲至少降息1.25個百分點。

因此,目前市場面臨的主要問題在於,美國經濟將成功實現“軟着陸”,還是將陷入更糟糕的經濟衰退境地,即“硬着陸”前景。然而,就債券市場的大反彈趨勢來看,這兩種情況都將表明降息即將到來,且最早可能在3月份。目前市場預期美聯儲明年將至少降息高達1.25個百分點,這一趨勢似乎爲收益率下降和股票等風險資產持續上漲掃清了障礙。

聯儲基金利率互換市場的鴿派傾向——市場預計,到明年年底,美聯儲將降息約125個基點

週一開盤,現貨黃金價格在疲軟的美國經濟數據助力,以及降息預期提振之下繼續放量上行,刷新今年5月創下的歷史高位後繼續拉昇,一度觸及2130美元/盎司,日內漲近60美元,漲幅一度達到3%。Forexlive分析師Eamonn Sheridan表示,這是因爲金融市場對未來美聯儲降息的前景正在刺激投資者大舉買入黃金,目前全球投資者大舉押注明年初美聯儲將開啓降息週期。

鮑威爾“放鷹”似乎無力阻止激進的降息預期

這並不排除市場出現進一步波動的可能性。一些相互矛盾的數據可能會引發市場疑慮,美聯儲官員可能將不斷提醒市場,他們並不急於放鬆貨幣政策。美聯儲主席鮑威爾在上週五晚間的講話中試圖回擊投資者對2024年上半年降息的強烈預期,降息預期似乎未受到任何影響。CME“美聯儲觀察工具”顯示,利率期貨市場押注美聯儲在明年3月份會議上降息25個基點的幾率高於60%,甚至一度達到80%,市場仍然定價美聯儲明年125個基點的激進降息幅度。

美聯儲主席傑羅姆•鮑威爾(Jerome Powell)上週五結束了爲期一週的重要講話,他表示,儘管政策已進入限制性領域,但在目前階段推測美聯儲貨幣政策何時可能放鬆還“爲時過早”,並強調維持進一步加息的選項。

然而,美聯儲主席鮑威爾所發表的這些鷹派言論反對並沒有阻止債券交易員進一步推高債券價格,利率期貨市場仍然定價美聯儲明年降息月125個基點。

美國國債很可能走勢過快,並且交易員在過早押注美聯儲轉向這方面已經喫過大虧(比如,硅谷銀行破產後市場一度押注美聯儲今年6月開啓降息,但未能如願)。但有一種感覺是,有着“全球資產定價之錨”稱號的10年期美債收益率已經達到了本輪加息週期的峯值,疲軟的數據將在某個時候迫使貨幣市場基金中近6萬億美元的創紀錄現金中的一大部分資金進入收益率高於4%的較長期美國國債。即使在上月下跌60個基點之後,基準的美國國債收益率仍明顯高於今年上半年創下的階段性低點,當時美國銀行倒閉引發了市場對經濟衰退的擔憂。

來自全球知名資管機構——太平洋投資管理公司(PIMCO)投資組合經理Michael Cudzil表示:“我們可以認爲美聯儲認可了市場走勢,稱經濟數據疲軟,這讓市場更放心,他們往往會誇誇其辭,把事情做得有點過了頭。”“還有一種可能性是,數據放緩是更邪惡且可怕的事情。”

本週將公佈的一系列數據將考驗美債多頭們的降息押注勇氣,尤其是美國最新的非農就業報告能否爲降息預期添一把火進而助推全球債券價格持續反彈。經濟學家們普遍預計,隨着罷工工人重返工作崗位,11月份的就業人數將從上月的15萬人反彈至20萬人。預計失業率將穩定在3.9%,而工資預計將放緩至4%左右的年增長率。

來自摩根大通資產管理機構的固定收益投資組合經理Kelsey Berro在接受採訪時表示,由於通貨膨脹率下降速度快於美聯儲官員們的預期,這進一步強化了“美聯儲上次加息是在7月份”的加息週期完結情緒。“儘管美債收益率可能在任何一天大幅走高,但如果明年我們看到降息,我們可能會看到收益率繼續走低。”

展望未來,即將公佈的美國消費者通脹數據以及美聯儲今年最後一次爲期兩天的會議的開始,是就業報告之外的下一個障礙。美聯儲如何通過其“點陣圖”(dot-plot)勾勒明年和截至2025年結束的利率政策前景,可能會給市場注入一些不確定性。美聯儲9月公佈的“點陣圖”數據顯示,未來12個月的寬鬆幅度僅僅爲0.5個百分點,遠非市場押注的至少降息1.25個百分點。

“你可以不同意美債收益率下跌的幅度,而不是其方向,”來自PIMCO的Cudzil表示。“從歷史數據來看,4.25%或4.5%的10年期國債收益率具有長期投資吸引力。”

“我們的基準預測是,失業率將在2024年持續上升,到年底接近5%——以歷史標準衡量,這將是一次較溫和的衰退。我們預計,美聯儲將在2024年3月對經濟低迷是否已經觸發降息有足夠的瞭解。我們預計美聯儲可能會在2024年總共降息125個基點,2025年再降息125個基點。”Bloomberg Economics經濟學家Anna Wong以及Eliza Winger等人表示。

市場對於美聯儲降息定價是不是太超前了?

在今年的大部分時間裏,債券市場和風險資產投資回報率一直受到美聯儲要麼“在更長時間內”維持高利率政策(higher for longer)這一預期的瘋狂打壓,要麼受到不得不迴歸並推高借貸成本的預期的大力制約。現在,美國國債市場感覺到了一條更清晰的路徑,那就是押注美聯儲3月開啓降息週期。但這也引發分析人士激烈辯論:市場是不是太超前了?

來自加拿大皇家銀行(RBC)BlueBay 資產管理機構駐倫敦的首席投資官Mark Dowding表示,他預計在11月份投資者“瘋狂追逐回報率”之後,未來幾周美債收益率可能將有所走高。

“在11月初對倉位持積極看法後,我們因收益率下跌而進行一定程度上的獲利了結,並在上週轉爲空頭倉位。”Dowding接受採訪時表示。

上週公佈的通脹數據顯示,剔除波動較大的食品和能源成分的核心個人消費支出價格指數(核心PCE) 10月份同比上漲3.5%,繼續接近美聯儲錨定的2%目標值。

雖然這一美聯儲首選的潛在通脹指標正朝着正確的方向發展,但Dowding表示,美聯儲可能不會如市場預期般開啓降息週期,在RBC BlueBay 資產管理機構看來,直到該項數據低於3%纔有可能發生,而這預計這要到下半年纔會發生。Dowding表示:“我們認爲,在降息預期方面,市場大幅領先於美聯儲。”

市場“轉向押注”已多次遙遙領先於美聯儲,這次能否成功?

來自德意志銀行(Deutsche Bank)的宏觀策略師Henry Allen表示,自美聯儲和全球其他央行開始緊縮週期以來,債券市場正第七次押注於“鴿派轉向”。在該策略師看來,市場對於美聯儲結束加息週期以及轉向降息的最新一輪押注有概率成爲現實,同時也增加了另一個“虛假曙光”的可能性。

在本月之前,債券市場的交易員們上一次集體押注美聯儲即將轉向鴿派是在今年3月份,當時硅谷銀行等美國地區性銀行接連光速破產,促使債券市場一度消化今年晚些時候,甚至今年年中美聯儲開始大幅降息的預期。在當時,兩年期美國國債收益率跌至3.55%的2023年低點,10年期美國國債收益率跌至3.25%左右。美聯儲此後爲銀行體系創建了一種流動性支撐工具,以遏制金融動盪,美聯儲也得以繼續收緊政策。

至於現在的預期,德銀策略師Allen寫道:“至少就目前而言,從歷史數據上來看,現在美聯儲轉向降息仍爲時過早,尤其是在通脹仍遠高於美聯儲目標的情況下。”

在Allen看來,這一次押注有可能同樣是“虛假曙光”,但確實有可能爲不同的觀點敞開大門。他寫道:“歷史數據告訴我們,這種轉向可能會在它真的要發生時,一瞬間突然發生。在我看來,失業率進一步上升或類似的另一巨大的負面衝擊很可能是這種情況發生的催化劑。”

紐約梅隆投資管理公司高級經濟學家Sebastian Vismara指出:“我們所面臨的挑戰是如何防止市場過於興奮。只要沒有任何真實的加息風險,我認爲市場就會繼續有這種爲降息定價的傾向。”

“在本輪加息週期中,債券市場的交易員們曾一次又一次地錯誤押注降息時間點,要麼在定價上反映出事後看來過度的緊縮押注。”Vismara表示:“這樣的結果可能會弄巧成拙,美聯儲等央行可能不得不再次集體轉爲鷹派陣營,試圖全力扭轉這種局面。”

來自MUFG的資深經濟學家Henry Cook表示:“央行的官員們將希望儘可能長時間地抵制這種(押注降息)激進做法,以避免金融狀況趨緊的局面出現緩解。”但他也指出,如果經濟數據在未來幾個月繼續全面惡化,央行行長們的立場將越來越難以維持。