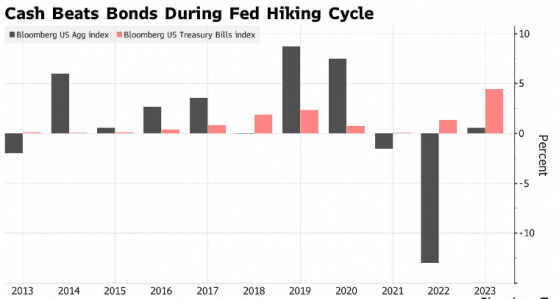

對於持有創紀錄現金的投資者,來自Capital Group、雙線資本、太平洋投資管理公司(PIMCO)和TCW Group、管理着總計2.5萬億美元資金的美國債券經理們提出了一點建議:是時候讓這些錢發揮作用了。在經歷了艱難的一年之後,許多固定收益基金經理仍在療愈傷口,今年債券市場的表現落後於無風險的美國國庫券和貨幣基金,利率達到了幾十年來的最高水平。

對這些債券經理來說,本月顯示出持有現金時間過長的風險。通脹消退和經濟增長放緩的跡象推動彭博美國綜合指數在11月飆升3.4%,截至11月17日,該指數在2023年恢復到持平水平。不過,這仍遠低於現金今年的收入。但這表明,情況可能已經開始改變。

這些資產管理公司上週在接受採訪時表示,他們願意在他們最終認爲有吸引力的價位買入美國國債和其他優質債券。他們普遍同意將利率風險擴大到持有5年期美國國債,同時也持有他們認爲便宜的抵押貸款債券。

雙線資本政府證券投資主管Greg Whiteley看好5年左右到期的美國國債,因爲他表示,隨着交易商消化美聯儲進一步降息的預期,這類美債有上漲空間。考慮到對美國赤字和借貸需求的擔憂,以及粘性通脹,該期限債券也不像期限較長的債券那麼脆弱。他表示:“我目前的感覺是,4.5%至5%是購買債券的安全水平。”

美國國債即將結束長達六個月的跌勢。10年期美國國債收益率自2007年10月以來首次觸及5%,上週一度跌至4.4%以下。本輪反彈意味着,美國國債有機會避免史無前例的連續第三年下跌。

自然,主動型基金經理正竭盡全力說服持有創紀錄的5.7萬億美元貨幣市場基金的投資者將資金投向他們,並投資於長期債券,如果美國經濟走弱,長期債券將受益。對這四家基金管理公司來說,出現這種情況的可能性已開始變得更大。在他們看來,汽車貸款等領域的消費者壓力和商業房地產的壓力錶明,2024年經濟將出現實質性放緩,並導致美聯儲放鬆貨幣政策。

Capital Group固定收益業務發展主管Ryan Murphy表示,儘管現金的吸引力很明顯,但“在某種程度上,這種做法意味着,如果美國經濟開始放緩,你就會錯過所有潛在的價格升值機會”。數據顯示,該公司760億美元的美國債券基金在過去一個月上漲了3.4%,但截至11月17日,該基金今年以來下跌了約0.1%。

美國國債利率高於5%的倒掛曲線對說服投資者在債券上承擔更大風險構成了障礙,尤其是在美聯儲暗示不急於降息的情況下。太平洋投資管理公司首席投資官Dan Ivascyn表示,對投資者來說,放棄現金並"重返鯊魚出沒的水域"是很難的。

數據顯示,過去一個月,Ivascyn參與管理的1260億美元的PIMCO收益基金上漲了3%,今年迄今的回報率爲5%。他上週表示,由於通脹仍處於高位,市場可能過於押注美聯儲降息。不過,他仍預計明年會放鬆貨幣政策。他稱:“明年的主題可能是提醒人們,你的現金利率只能在隔夜得到保證。如果美聯儲開始降息,你可能希望自己鎖定了其中一些利率。”

“引人注目的”抵押貸款債券

雙線資本、太平洋投資管理公司和TCW等幾家公司指出,抵押貸款債務是一個遭受重創的領域,它們預計2024年的表現將有所提升。房利美當期息票債券的利差高於10年平均水平,前景變得光明,部分原因是押注美聯儲會放鬆政策。

TCW證券化部門聯席主管Peter Van Gelderen表示,在明年,持有抵押貸款是一項“令人信服的交易”。Whiteley則表示,雙線資本增持抵押貸款;Ivascyn對PIMCO收益基金也持同樣看法。

Van Gelderen稱,"利率的不確定性和銀行監管的不確定性"今年對市場造成了傷害,隨着抵押貸款息差處於"歷史低位",這一趨勢將發生逆轉。