橋水公佈了2023年9月末的美股持倉數據。最新美股持倉市值為165億美元,較6月末時高出3億美元。

在2023年第3季,橋水建倉130支股票,增持388支股票,清倉86支股票,以及減持215支股票。前十大持倉合共佔了投資組合的33.77%,有一定的集中度。

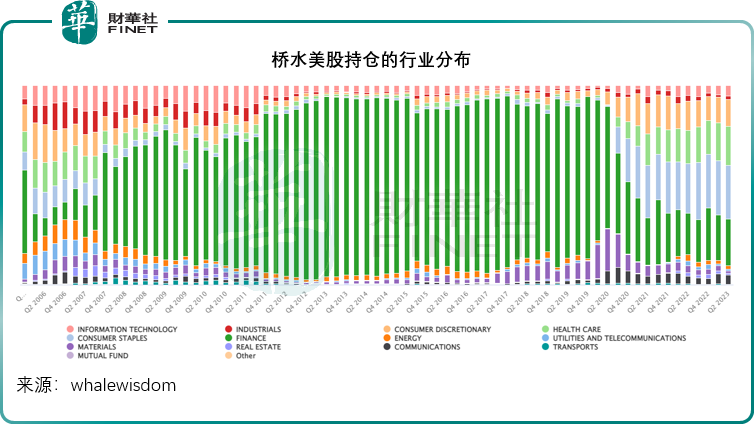

從圖中可以看出,淺藍色所代表的必需消費品股,持倉比重在最近幾個季度明顯加重,或反映在通脹壓力下,橋水更看好消費類股,尤其是更容易將增加的成本轉嫁給終端消費者的剛需消費品。

縮減規模最大的是深綠色的金融類,這類資產主要為指數基金、行業基金、分類基金等FOF,以及傳統意義的金融股,最近大盤指數在利率高企的壓力下表現不佳,或許是比重收縮的一個重要原因。

淺綠色所代表的健康護理資產持有量在這幾個季度也較高,反映疫情期間資本對於健康護理及生物科技股的偏愛。

需要注意的是,該圖最近更新為2023年第2季。到2023年第3季,橋水的美股持倉有了一些變化。

橋水持倉2023年第3季變動

Whalewisdom的數據顯示,橋水於2023年第3季賣出最多的股份是健康護理股強生(JNJ.US)、先鋒領航新興市場基金(VWO.US)、信用卡公司Visa(V.US)、消費品股星巴克(SBUX.US)、標普500指數ETF等。

而買入最多的是油田服務公司斯倫貝謝(SLB.US)、芯片股博通(AVGO.US)、流媒體運營商奈飛(NFLX.US)、Facebook的母公司Meta(META.US)、網絡解決方案供應商思科(CSCO.US)等。

值得留意的是,在減持強生的同時,橋水也在加倉寶潔(PG.US)等消費類股,進一步看好必需消費股。

事實上,橋水除指數基金之外的前五大美股持倉均為必需消費股,分别為寶潔、可口可樂(KO.US)、Costco(COST.US)、百事(PEP.US)、沃爾瑪(WMT.US),持股市值分别為7億美元、5.04億美元、4.68億美元、4.54億美元以及4.31億美元,佔其投資組合的比重分别為4.23%、3.04%、2.83%、2.74%和2.60%。

不過,大家更關注的是橋水對中概股的投資。

橋水減持中概股?

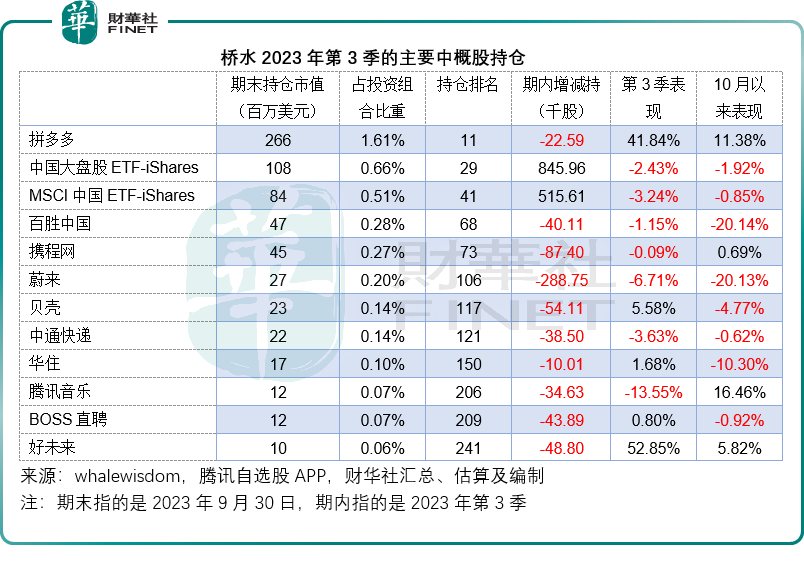

橋水持有的中概股中,最大持倉當屬拼多多(PDD.US),持倉市值為2.66億美元,佔其投資組合的1.61%,是橋水包括指數型基金持倉在内的第十一大持倉。

但是在第3季期間,儘管拼多多的股價整個季度上漲了41.84%,橋水仍減持了2.259萬股。財華社留意到,橋水在第2季期間曾增持拼多多58.91萬股。對比於這一加倉數量,第3季的減持不算太多。此外,橋水也在第1季減持拼多多150.34萬股。這些頻繁的加倉和建倉操作更像是調節倉位,而非徹頭徹尾的不看好。

財華社匯總了橋水持倉居前的中概股,發現在2023年第3季期間,橋水全線減持了這些中概股。見下表,除了拼多多外,橋水減持了百勝中國(YUMC.US)、攜程網(TCOM.US)、蔚來(NIO.US)、貝殼(BEKE.US)、中通快遞(ZTO.US)、華住(HTHT.US)、騰訊音樂(TME.US)、BOSS直聘(BZ.US)、好未來(TAL.US)等。

不過需要注意的是,在減持中概股的同時,橋水大幅增持了中國大盤股ETF-iShares(FXI.US)和MSCI中國ETF-iShares(MCHI.US),增持幅度分别達到26.09%和36.15%。

中國大盤股ETF-iShares的標的主要為大型港股上市中企,從富途的數據來看,該基金的大額持倉或包括騰訊(00700.HK),佔9.10%;美團-W(03690.HK),佔8.55%;阿里巴巴-SW(09988.HK),佔8.47%;建設銀行(00939.HK);佔6.45%;網易-S(09999.HK),佔4.94%;工商銀行(01398.HK),佔4.54%等。

MSCI中國ETF-iShares主要投資於中資企業,跟蹤明晟中國指數的表現,持倉主要包括騰訊(13.65%)、阿里巴巴(8.77%)、美團(3.77%)、拼多多(3.42%)、建設銀行(2.84%)、網易(2.28%)。

由此可見,橋水並沒有完全與中資股脫鈎,第3季減持中概股或僅僅是調倉而已,而且財華社發現橋水的換股非常頻繁,一個季度的調整並不代表戰略性的改變。