智通財經獲悉,意大利電信集團同意以220億歐元(240億美元)的價格將其固定電話網絡業務出售給KKR & Co.(KKR.US),這是該公司15年來一直在考慮的戰略重組,該公司無視了其最大股東的反對意見。意大利電信董事會上周末批准了這筆交易,該交易得到了意大利政府的支持,並表示與這家美國私募股權公司達成的協議不需要經過股東投票。這對該公司最大的投資者、法國媒體集團Vivendi SE(VIVHY.US)構成了直接挑戰。

意大利電信股價周一回吐了早前在米蘭股市的漲幅,跌幅高達4.7%,因爲持有該公司24%股份的Vivendi重申將尋求阻止這筆交易。周一早些時候股價開盤時的波動,突顯出該交易前景的不確定性,以及Vivendi可能采取的行動。Vivendi表示,它“將使用一切可用的法律手段”來挑戰這一決定,這家媒體公司已經呼籲召開一次特別股東大會,可能會試圖爭取其他股東的支持,以阻止這筆交易。

分析機構認爲,意大利電信集團未經股東投票就將其國內固定電網出售給KKR,預示着在Vivendi的強烈反對下,將上演一出法律鬧劇;這種反對有可能阻礙交易。高收益部分(占估值的15%)和沒有出售Sparkle限制了這筆交易對意大利電信投資者的吸引力。

如果交易成功,可能爲負債累累的意大利電信集團提供一條生命線,使其能夠重塑核心業務,並爲未來的並購定位。瘦身後的意大利電信集團可以專注于營銷和銷售電話服務,而負責數字和超寬帶業務的電網業務將由美國政府監管下的這家基金控制。

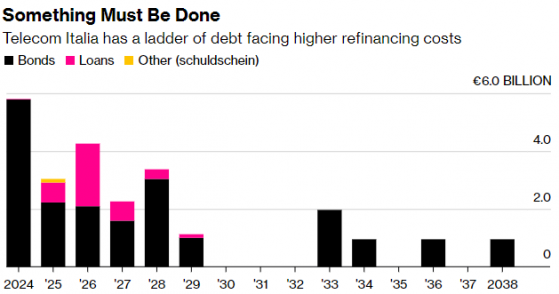

KKR對該網絡業務的估值爲188億歐元,但如果該電網與規模較小的競爭對手Open Fiber SpA擁有的電網合並,這筆交易的總價值將高達220億歐元。意大利電信集團表示,預計將于2024年夏天完成交易,此舉將使其減少140億歐元的債務。

競爭激烈的市場

這筆交易現在可能爲意大利電信行業的其他並購機會鋪平道路。意大利是世界上競爭最激烈的電信市場之一,每月訂購全光纖固定電話服務(通常包括無限互聯網)的價格低至20歐元至25歐元,約爲大多數美國消費者支付費用的四分之一。近年來,隨着新參與者的到來,競爭日益激烈——尤其是法國的Iliad SA,該公司于2018年進入意大利移動市場,將自己定位爲競爭激烈、不花哨的專家,並引發了一場價格戰。

意大利電信集團董事會沒有批准KKR對其海底電纜部門Sparkle提出的單獨報價,將最後期限延長至12月5日,以驗證對該部門提出更高報價的可能性,該部門的估值約爲10億歐元。該公司董事會周末以11票對3票的表決結果通過,標志着意大利電信首席執行官Pietro Labriola的勝利。Labriola是網絡出售計劃的主要設計者。

這一結果也將受到意大利總理Giorgia Meloni政府的歡迎。這筆交易可以讓這家前電話壟斷企業削減債務,同時也讓意大利政府對其長期以來堅持的戰略資産進行一定程度的監督。據報道,意大利財政部長Giancarlo Giorgetti周一重申了政府對該網絡的立場,稱盡管Vivendi可以自由行使其作爲股東的權利,但政府支持意大利電信集團的計劃。

經過數年的討論,意大利電信集團幾個月來一直試圖出售電網業務,將網絡與商業單位分離的想法最早是在21世紀初提出的。盡管該公司是私人所有,但意大利政府在促成交易方面都發揮了關鍵作用,這筆交易將使國家得以保持影響力。作爲交易的一部分,意大利政府將獲得該網絡部門20%的股份,而Meloni已撥出高達25億歐元的資金投資該公司。

就在上月底,董事會的批准看起來還不確定,當時總部位于倫敦的投資公司Merlyn Advisors Ltd.出人意料地提出了一項停止出售並接替Labriola的計劃。雖然Merlyn只擁有意大利電信約0.006%的股份,但Vivendi將其提議作爲其對電網估值更高(至少300億歐元)運動的一部分。Merlyn在意大利電信集團宣布出售計劃後表示,它也將采取法律行動停止出售。