今年以來,美股IPO市場有所回暖,一級市場股權融資(包含IPO與再融資)金額爲915億美元,較去年同期融資金額569億美元同比增加60.83%。就中概股而言,前叁季度赴美上市的項目數量也有所上升,達25家(去年同期爲16家),融資金額達8億美元(去年同期爲5億美元)。

如今,中概股赴美IPO仍在繼續,而相比之下,中國供應鏈管理咨詢服務商沁弘(QHI.US)遞表沖擊上市的進程並沒有想象中順暢。

據智通財經APP了解到,作爲中概股赴美IPO的一員,沁弘早在2022年1月便曾遞表,並于此後又更新了四次招股書。

其中,今年9月,沁弘還因境外投資合規性、股權質押情況、募集資金用途等問題,被證監會要求說明情況。此次10月的最新一次招股書更新則是在證監會公布補充材料要求之後。

據公司招股書,沁弘計劃以4.00美元至4.50美元的價格發行375萬股股票,預計募資1600萬美元。經過一年半赴美折戟後,沁弘還能成功嗎?

2023淨利潤同比79%斷崖式下滑

根據沁弘在官網上的描述,公司的主營業務爲供應鏈管理咨詢服務,而從招股書中的描述來看,沁弘當前的業務更主要是爲中小型企業提供金融便利化和轉介服務。

具體而言,沁弘實則提供與可轉讓票據、應收賬款和其他付款權的貨幣化有關的各種服務,統稱RTPs。

目前,沁弘所運營的子公司于2017年7月開始運營,並建立了一個由中小企業、商業銀行、保理公司等金融和非金融機構組成的網絡,使公司能夠幫助中小企業客戶通過處置其RTPs,以較低的成本獲得更大的現金流。

智通財經APP了解到,在我國,票據主要分爲彙票、本票和支票叁種類型。其中彙票包括了銀行彙票和商業彙票,商業彙票又分爲商業承兌彙票和銀行承兌彙票。其中,對于商業承兌彙票,非金融實體同意根據出票人的要求無條件地向受益人或持票人支付彙票上注明的金額;而對于銀行承兌彙票,銀行承諾應出票人的要求,無條件地向受益人或持票人支付彙票上注明的金額。

在票據市場中,既有發行流通票據的一級市場,也有票據交易的二級市場。在一級市場中,流通票據主要作爲信用憑證和支付結算工具;而在二級市場中,流通票據則可背書和轉讓、貼現、銀行間貼現和再貼現。然而,由于電子支付的蓬勃發展,票據的支付功能變得不那麽突出,更多被用作融資工具。

沁弘則通過向金融機構背書或向商業銀行貼現票據,爲其客戶轉讓流通票據提供便利。對于中小企業而言,可轉讓票據的融資成本低于貸款,票據融資也具有資質要求低、手續方便、審批時間短的特點,因而票據融資也成爲許多中小企業的選擇。

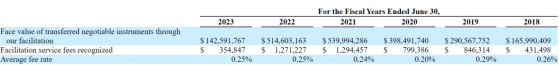

對于沁弘而言,其的當前的戰略重點便是促進銀行承兌彙票的轉讓,與交易其他類型的可轉讓票據的交易相比,此類交易具有更高的每筆交易收入和相對較低的運營成本。過去五個財年中,公司爲中小型企業客戶提供的銀行承兌彙票累計價值約爲127億元人民幣。

除此之外,公司也通過像客戶提供推薦服務收取轉介服務費。2019年8月以來,沁弘向一家金融機構提供推薦服務,目前爲一家位于中國深圳市的第叁方保理公司提供服務,並已成功將33名RTP持有人介紹給該客戶,截至2023年6月30日,並幫助其購買了總計約1.617億元人民幣的RTP。

就公司當前主營的兩項業務而言,便利化服務中,沁弘一般對中小企業客戶收取RTPs面值的0.2%至0.3%作爲服務費;轉介服務費則約爲轉賬收入的0.1%至4%。

2018年以來,公司便利化服務發展迅速,通過便利轉讓的可轉讓票據的面值也實現了快速增長。然而,這一局面于2022年出現拐點,較2021年有微幅下降,並進一步于2023財年出現了斷崖式下跌。

反映到財務上,2023年度,沁弘實現收入62.85萬美元,較2022年同期下降過半,降幅56%。淨利潤方面,由2022年的114.10萬美元大幅下降至23.78萬美元,同比下降79%;淨利潤率也由2022財年的79.4%下降至2023財年的37.8%。

進一步拆分來看,公司主營的便利化服務業務及轉介服務業務收入于2023年均出現了過半跌幅,其中于2022年占收比達88%的便利化服務收入同比下跌72%,轉介服務收入跌幅達64%。

另外值得一提的是,2023財年公司收入中多出了一項咨詢服務費,是公司于期間內協助一位客戶申請了總計約650萬美元的銀行貸款,從而確認了21.37萬美元的收入,對公司收入跌幅起到一定的緩震作用,而于2022財年則並沒有産生該收入,由此也並未展現出其該業務的可持續性。

收入依賴主要客戶,且客戶不受服務協議約束

目前,由于票據市場上由大量的獨資經營者提供類似的服務,由此還沒有較爲精確的獨資企業的公開記錄或市場統計數據。

就市場規模而言,據上海商業票據交易所統計,2020年,票據市場規模爲148.24萬億元人民幣,同比增速爲12.8%。2021年,票據市場規模爲則爲167.32萬億元人民幣,同比增長12.9%。

其中,2020年,銀行承兌彙票總面值爲18.47萬億元人民幣,同比增長6.43%;2021年銀行承兌彙票總面值則爲20.35萬億元人民幣,同比增長10.19%,市場整體保持平穩增長。

然而,對于沁弘而言,其面對萬億市場空間的同時,也面臨着諸多來自市場挑戰和自身的風險。

其中,公司近兩年尤其是2023財年的財務表現,則恰恰體現了公司的一個顯著的風險點之一。據智通財經APP了解到,目前爲止,沁弘很大一部分收入依賴于有限數量的主要客戶,2022及2023財年,前五大客戶占收比分別達93.8%和75.7%,且據沁弘預計,公司的這種依賴在不久的未來仍將保持不變。

而與此同時,沁弘的主要客戶並不受服務協議的約束,且與客戶簽訂的任何服務協議均不是排他性的,若客戶就沁弘的服務向其提出任何索賠,將影響其與主要客戶的關系或大大減少他們對公司服務的需求,公司也無法保證主要客戶不會聘請一個或多個服務提供商提供服務。從這個角度來看,公司對于上遊的議價權是極低的,在沒有服務協議約束的情況下,公司維持與客戶合作穩定性的難度大大提高。

與之相對應的,沁弘當前業務缺乏多元化,也構成了其業績在2023年出現大幅下跌的原因。目前,公司當前的兩項主營業務,便利服務和轉介服務之間的同質化程度較高,受行業環境波動影響方向一致,行情下行時便加速了公司業績的下滑。然而,公司當前在新業務或新服務時也可能面臨額外的風險。

對于沁弘而言,由于公司業務高度聚焦于流通票據,目前流通票據的轉讓受到高度監管,並受制于不斷變化的監管環境,行業中的任何政策變化均將對公司産生重大影響,嚴重甚至可能導致公司業務終止。

總體而言,沁弘當前仍處在一個高度競爭的行業,其潛在的競爭對手也可能擁有比其更長的經營曆史、更廣泛的合作關系和客戶基礎、更多的數據和服務渠道、更高的品牌認知度以及更低的服務價格和品牌忠誠度。對于經營曆史有限的沁弘而言,若無法及時趕上行業創新或改革,其或可能離上市夢越來越遠。