3月20日,舜宇光學科技(02382.HK)公佈了2022年的業績,期内營收、歸母淨利潤雙雙出現下滑。

不過,3月21日,其股價表現不弱,雖然在高開後有所波動,但截至收盤仍上漲5.46%

手機行業不景氣,淨利暴降逾5成

舜宇光學科技從事光學及光電相關產品設計、研發、生產及銷售,主要產品包括三大類:一是光學零件(車載鏡頭、車載激光雷達(「激光雷達」)光學部件、VR空間定位鏡頭、手機鏡頭、數碼相機玻璃球面鏡片及其他光學零部件);二是光電產品(手機攝像模組、3D光電模組、車載模組及其他光電模組);三是光學儀器(顯微鏡及智能檢測設備等)。

目前,該公司產品的應用端已經涉手機、汽車、安防、顯微儀器、機器人、AR/VR、工業檢測、醫療檢測等多個行業。其中,手機行業是舜宇光學科技目前主要的營收與利潤來源。

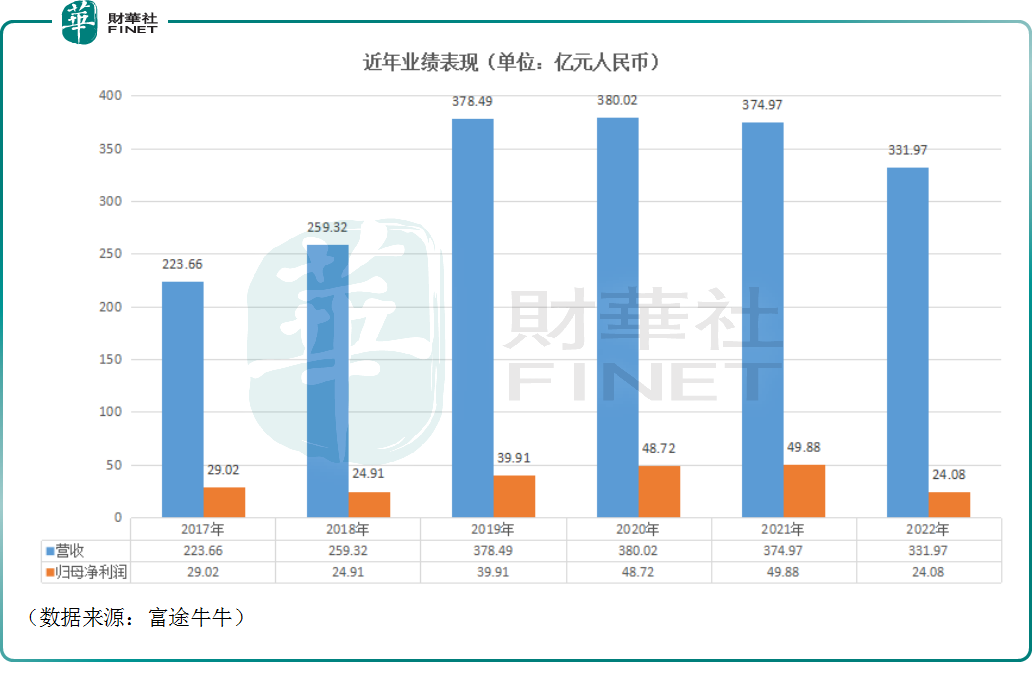

業績報告顯示,2022年,該公司實現營收331.97億元(如非特指,以下元均指人民幣),同比下降11.47%;期内毛利為66.05億元,同比下降24.4%,毛利率則約19.9%,較去年下降約3.4個百分點;實現歸母淨利潤24.08億元,同比減少51.73%;每股基本盈利220.26分,擬派發末期股息每股0.5港元(相當於每股約0.44元人民幣)。

結合近些年的數據來看,舜宇光學科技2022年的業績表現並不好,其中盈利能力的暴降尤其需要關注。

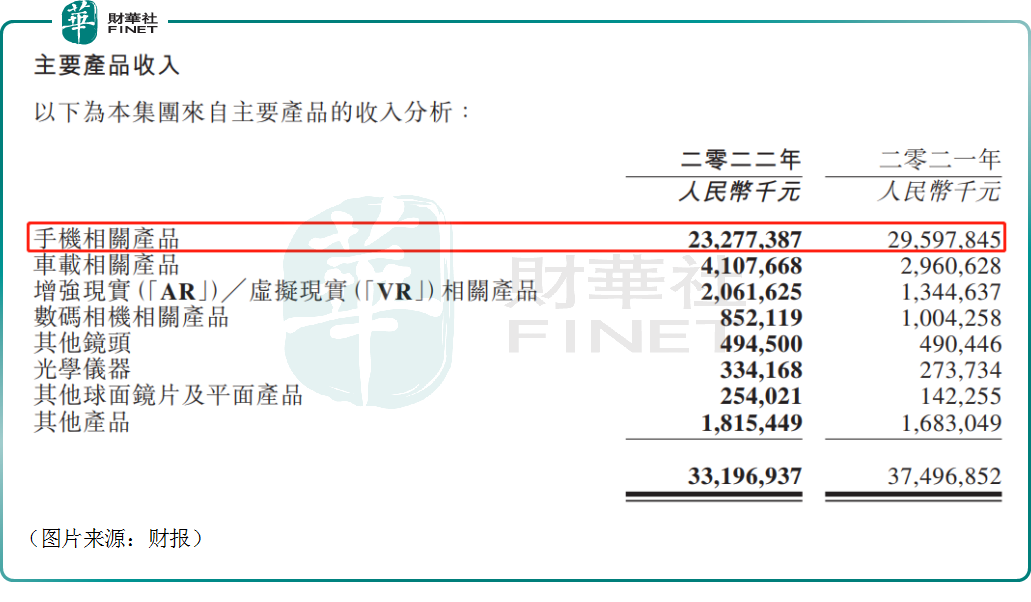

從細分產品來看,核心的手機相關產品在2022年實現收入232.77億元,同比下降21.35%。其中,2022年的手機鏡頭出貨量較2021年下降約17.2%至約11.93億件。

手機相關產品收入的下降也是舜宇光學科技2022年業績下滑的主要原因。

事實上,根據市場調查機構Counterpoint公佈的最新報告,2022年全球智能手機銷量同比下降12%,但是全球高端手機市場(售價超過600美元)的銷量增加了1%,對全球手機市場收入的貢獻超過55%。

也正是因為全球智能手機銷量的大幅下滑,丘鈦科技(01478.HK)在2022年遭遇了「量價雙殺」,期内營收同比下降26.3%至137.59億元,歸母淨利潤則同比暴降80.3%至1.7億元,和舜宇光學科技算是一對「難兄難弟」。

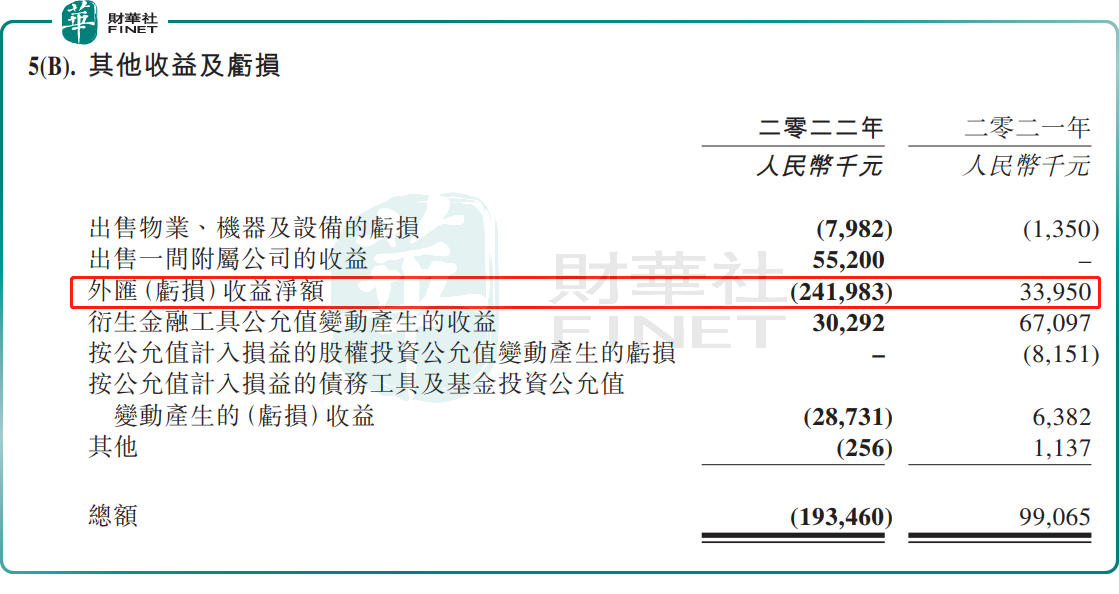

除了全球智能手機行業不景氣這個因素之外,舜宇光學科技2022的年盈利能力遭遇大幅下滑還和匯兌損失等因素有關。

車載、VR等業務表現如何?

值得注意的是,關於智能手機行業的發展趨勢,全球權威電子行業研究機構Counterpoint指出,在全球總體宏觀趨勢回暖疊加全球經濟復蘇的預期下,手機換機周期將逐步縮短,全球智能手機出貨量市場預計將在2023年實現同比增長,5G、折疊屏等新產品也將推動高端智能手機的增長,高端市場將表現出更高的強韌性。

另一調研機構IDC則預計,隨著疫情得到有效控制、全球經濟逐漸復蘇,2023年智能手機市場需求開始反彈,到2026年將實現1.9%的五年復合年增長率,同時手機影像體驗提升依然是各廠商的發力重點。

總的來看,2023年全球智能手機行業預期將恢復增長,這對舜宇光學科技來說是利好消息。不過,受限於創新停滞、經濟環境不佳等因素,全球智能手機行業恐怕很難回到以往的高增長狀態。

另一邊,新能源汽車、VR/AR行業近年發展極為迅速,且預期未來一些年内仍將處於高速增長期。因此,對於舜宇光學科技而言,車載、VR等業務的重要性將持續提升,對其未來的業績有著重大影響。

例如,國海證券研報顯示,受益於汽車智能化浪潮,全球車載鏡頭和激光雷達市場規模擴張迅速,當中全球前裝車載攝像頭市場規模有望從2021年的122億美元增至2025年的252億美元,年均復合增長率高達20.2%,全球激光雷達市場規模則從2020年的12.95億美元增至2025年的61.90億美元,年均復合增長率更是高達31.1%。

而2022年年報顯示,在車載鏡頭業務方面,隨著供應鏈芯片缺貨情況的逐步緩解,高級輔助駕駛系統(「ADAS」)搭載率的進一步提升以及自動駕駛等級的逐步提高,舜宇光學科技年内的車載鏡頭出貨量較2021年增長約16.1%至約7890.9萬件,全球市佔率仍居首位,並繼續提升,同時進一步拉大了與第二名的差距。公司還在高像素ADAS車載鏡頭和玻塑混合ADAS車載鏡頭方面進一步實現了技術突破。

在新興車載業務方面,舜宇光學科技亦在持續加快激光雷達、擡頭顯示(「HUD」)、智能車燈等新產品的研發和市場推廣速度。

在車載模組業務方面,於2022年内,舜宇光學科技已完成採用板上芯片封裝(「COB」)技術的800萬像素ADAS車載模組及主動除霧車載模組的研發。同時,適配Mobileye、英偉達及地平線平台的全系列(包括170萬像素、200萬像素及800萬像素)ADAS車載模組實現量產。

此外,在VR/AR領域,該公司也早就有所佈局。舜宇光學科技的VR空間定位模組在海外客戶端的出貨佔比一直維持高位,同時在國内市場也獲得突破,供應給多家國内客戶的產品已進入小批量生產。

根據2022年的年報,期内車載相關產品的收入同比增長38.74%至41.08億元,期内VR/AR相關產品的收入同比增長53.32%至20.62億元。

不難發現,車載相關產品、VR/AR相關產品也是舜宇光學科技主要的業績增量來源,雖然這兩項業務目前的收入規模距離手機相關產品的收入規模有比較遠的距離,但好在增速可觀,且市場潛力巨大。

結語

值得一提的是,在舜宇光學科技公佈2022年「成績單」之後,高盛和摩根大通也發佈了最新看法。

其中,高盛發表研究報告指出,舜宇2022年下半年純利較指引高出4%,毛利率19%遠勝同業及歷史低位,其光電產品(主要是攝像模組)毛利率達9.7%,高於丘鈦科技的2.6%,同時較公司2019年上半年的5.9%歷史低位為高。營業費用率12.4%,略高於預期,主要由於銷售人員和員工股票激勵計劃支出導致銷售及行政費用更高。

該行對舜宇2023至2025年的淨收入預測上調1%、10%及11%,料其毛利率保持平穩。對其目標價由105元上調至115元,維持「中性」評級。

摩根大通也發佈了評級報告,預計舜宇今年手機鏡頭、緊湊型攝像模組(CCM)及車載鏡頭交付量,分别按年增長12%、13%及20%(原本預測各增長20%),並認為今年智能手機市場復蘇速度較預期溫和,因過去2至3個月期間,其出貨量分别持續地呈按月及按年下跌。該行將公司去年、今年及明年每股盈測分别下調24%、22%及10%,同時將其目標價由110港元下調至100港元,維持其評級為中性。