全球移動網絡基建投資的高速發展,讓用戶對於移動終端娛樂服務需求有了更高的要求,於是應運而生的短視頻平台抖音及其母公司字節跳動,在「天時、地利、人和」的要素下,為自己開辟了一片廣闊的市場。

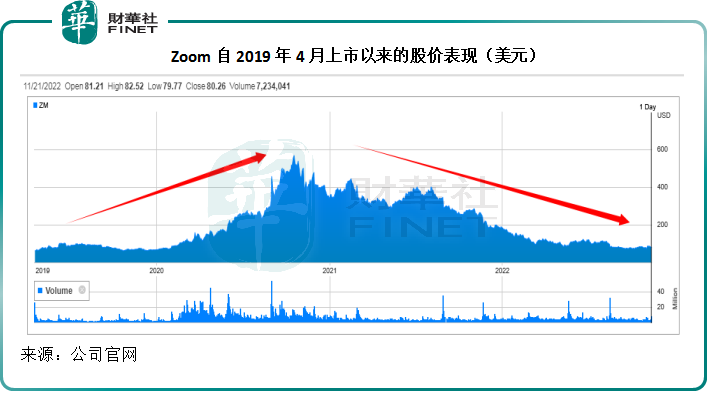

類似地,視頻會議平台Zoom(ZM.US)在2020年初全球疫情發生時,恰到好處地解決了物理阻隔和異地辦公的問題,於是在美股的牛市中獨擔起一面大旗,在2020年10月頂峰時,股價曾一度漲至588.84美元,市值高達1,684億美元!

要知道,2019年4月在納斯達克上市時,Zoom的首次公開發售價為36美元,上市後的市值只有大約98億美元。

也就是說,在短短的一年半内,Zoom的市值高漲了16倍!

然而,見頂之後,Zoom的股價持續下滑,在公佈了截至2022年10月31日止的2023財年第3財季業績後,其股價在11月22日盤前交易時段一度大跌逾9%。

當前的市價80.26美元,儘管仍較三年前的招股價36美元高出一倍以上,卻比2020年高位時的588.84美元相去甚遠,原因是什麽?

今年以來,美聯儲收緊貨幣政策擠破股市泡沫,全球股票市場均一片哀嚎,Zoom自然也不例外,年初至今,Zoom的股價累計下跌56.36%。不過相比之下,同樣大跌的納斯達克指數(IXIC.US)累計跌幅為29.53%,Zoom顯然嚴重跑輸大市。

之所以如此,主要還是因為Zoom在疫情期間的牛市中,透支了太多的漲勢,而在疫情之後,全球經濟增長因美聯儲加息而躊躇,同時各大企業紛紛裁員以削減開支,並要求員工返回辦公室上班,對Zoom的產品和服務需求增長構成壓力,導致了Zoom當前的窘況。

Zoom的快速奮鬥史

Zoom於2011年由華人企業家袁徵在美國創立。袁徵於1997年在視像會議技術公司WebEx工作。2007年,WebEx被思科收購,袁徵亦因此成為思科員工,後於2011年自立門戶創立Zoom。

Zoom是一個視頻會議解決方案供應商,其客戶主要為企業和機構,為客戶提供一體化的通訊平台,並為客戶提供專業服務、顧問服務和線上活動等服務。

該公司的平台核心是Zoom Meetings,提供全套的產品和智能,為用戶提供輕松、可靠和創新的一體化通訊體驗。用戶包括組織視頻會議的舉辦方和參與視頻會員的個人參會者。

此外,該公司不斷推出新產品,包括今年2月推出Zoom Contact Center,4月發佈了Zoom Whiteboard,以及為銷售而設的Zoom IQ……

Zoom主要為客戶提供捆綁其多個產品的套餐,收入主要來自與客戶簽訂的訂閱合約,營業成本主要包括舉辦其綜合通訊平台以及為客戶提供一般運營支持服務相關的成本,這些成本包括數據中心,第三方雲託管,綜合性第三方PSTN(公用電話交互網)服務,員工開支,資本化軟件開發和無形資產、版權費用及已分配員工支出的攤銷。

從收入來源以及成本構成,可以看出Zoom的營業成本以固定支出為主,只要其收入達到一定規模,攤銷之下的成本也會逐漸減少,簡單來說,更容易實現規模效益。

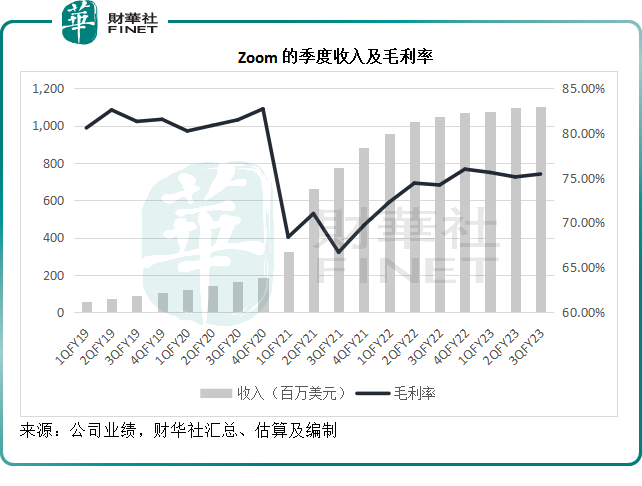

見下圖,Zoom的收入從2021財年第2季開始大幅攀升,也就是截至2020年7月31日止的財季,當時由於疫情爆發,全世界的物理接觸顯著減少,對視頻會議的需求大增,Zoom的收入也大增。

不過,也合該Zoom走運。

在疫情之前的2019年4月上市,為其帶來近20億美元的融資淨現金流入,讓其在當年能夠進行15.6億美元的大手筆投資,是對上一個財政年度的3倍以上,而這些投資剛好迎合了疫情期間的需求噴發。

從上圖可見,隨著收入規模的擴大,Zoom的毛利率也大幅攀升,規模效益顯現。

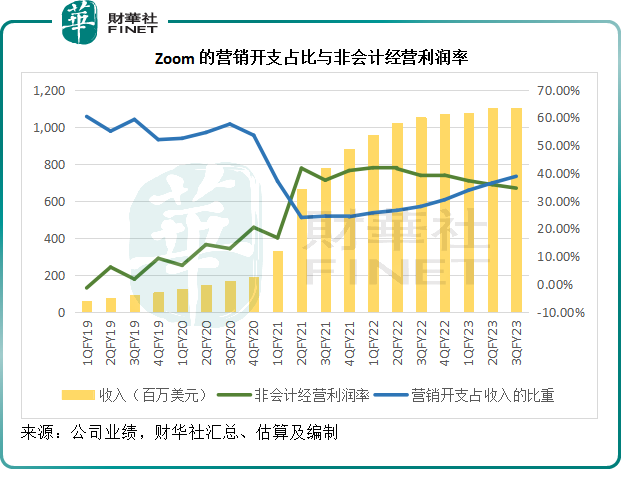

另一方面,在Zoom的收入尚未達成規模時,該公司的主要支出用在營銷,通過公關、推廣和營銷來建立品牌知名度和吸引客戶。

截至2018年1月31日止的2018財年,Zoom的營銷開支佔收入比重達到54.60%,遠高於其營業開支大約20.32%,以及研發開支佔比10.39%;而到截至2022年10月31日止的2023財年前三季,Zoom營銷開支的佔比顯著下降至36.36%,相反,營業開支和研發開支的佔比分别提高至24.61%和15.66%,反映Zoom當前更注重研發的投入和資本投資的轉化。

所以,隨著營銷開支佔比的持續改善,Zoom的盈利能力也逐步提高,見下圖。然而,從圖中可以看到,在今年第3財季,其扣除非持續性項目後的非會計經營利潤率開始下降,這進入我們的第二個話題。

Zoom的盛放是昙花一現嗎?

從以上的圖表可以看出,在疫情爆發期間,Zoom迎來了高速增長,然而隨著大家都回歸辦公室上班,Zoom的增速開始放緩,到截至2022年10月31日止的2023財年第3財季,其收入增幅只有4.87%,非會計淨利潤更按年下降4.49%。

疫情這三年,Zoom持續更新和擴大其產品組合,但客戶數目以及收入增長似乎有所放緩。2023財年第3季末,其企業客戶數目為20.93萬,按年增長13.94%,增幅顯著低於截至2022年1月末止2022財年的35.36%。

從上圖也可以看出,季度收入基本上維持在穩定水平,去年的高速增長已不復見。

在業績發佈會上,管理層指出,截至2022年10月31日止的第3財季,佔了Zoom七成收入的美洲業務收入按年增長11%,而歐非和中東(EMEA)以及亞太地區(APAC)的季度收入則分别按年下降9%和2.7%,前者因為地緣局勢,後者則因為強美元帶來的匯兌虧損(大約影響3%)。

考慮到後兩個區域市場佔Zoom的收入比重較低,就算沒有所提及的因素影響,顯然也不足以挽回收入放緩的大趨勢。更為重要的是,Zoom最大的市場美洲市場增長已顯疲勢,要知道,該市場截至1月31日止2021財年和2022財年的收入年增幅可是分别高達265.88%和49.27%。

下半年起,美國多家企業傳出大幅裁員的消息,而且紛紛要求其員工回歸辦公室,對Zoom的服務需求有可能沒那麽殷切,可以預料第4財季的業績數據也許更差。

在業績發佈會上,管理層提到了2022年10月31日止的遞延收入有14億美元,同比增長14%。

遞延收入指的是客戶購買了Zoom的服務套餐但還沒使用,當客戶進入使用期,這部分已經收到的訂金就會確認為收入。

但需要注意的是,Zoom前兩個財季的遞延收入增幅分别為21.66%和18.93%,均高於這一最新財季,顯示出這一收入前瞻指標有增長放緩的趨勢。

管理層提供了截至2023年1月31日止第4財季和財政年度的全年預測。

第4財季,管理層預計其季度收入介於10.95億美元至11.05億美元之間,收入年增幅或介於2.24%-3.17%之間,低於第3財季的收入年增幅4.87%。非會計準則經營溢利預計為3.16億美元至3.26億美元,按年下降17.26%-19.80%,攤薄後每股收益(非會計)介於0.75美元至0.78美元。

全年來看,管理層預期2023財年總收入介於43.7億美元至43.8億美元之間,較其之前提供的指引下降了1500萬美元,管理層提供的理由是有1400萬美元與匯率壓力有關;CFO預計全年毛利率會達到79%,因公有雲的使用率提升以及共有數據中心的使用數據在上升,非會計準則毛利率得到了改善。

全年非會計經營利潤或為14.9億美元至15億美元,較原來的預期多5000萬美元,預期每股攤薄後收益3.91-3.94美元。

最新的全年業績指引在利潤端也許有規模較小的向上修正,但從這些指引數據可以看出,Zoom本財政年度的利潤增速放緩基本上已是定論,其反映出來的增幅已明顯低於上個財政年度。上年度,其收入增幅達到54.63%,非會計淨利潤增幅更高達55.58%。

Zoom如何在狹縫中闖出一片天地?

同樣在一個幾乎沒有巨頭的利基市場上建立起來的企業,為何短視頻平台抖音一往無前,而Zoom卻遭遇瓶頸?

這是因為抖音發展迅速,很快了把握了流量紅利的先機,而且不斷探索新的變現模式,例如從直播到電商到金融科技,進化得非常快捷,當後來者想要追趕時,所需的成本已不斷增加,門檻也不斷上升。

Zoom很專注地發展視頻會議,這個市場雖小,卻能夠給一家初創企業提供很大的發展空間——前提是沒有其他競爭對手的虎視眈眈。

然而,Zoom在這個市場是有競爭對手的,而且都是有資源有背景的巨頭,包括:

1)創始人袁徵的前東家思科網訊(Cisco Webex)和GoTo等建基於網頁的會議服務供應商;

2)帶有視頻功能的套餐式生產力解決方案供應商,例如谷歌(GOOG.US)的Google Workspace和微軟(MSFT.US)的Microsoft Teams;

3)一體化通訊及服務(UCaaS)和既有的PBX(公司内線電話網絡)服務供應商,包括8x8,Avaya和RingCentral;

4)面向消費者、支持中小企的平台,例如亞馬遜(AMZN.US)、蘋果(AAPL.US)和Facebook(META.US)。

5)騰訊(00700.HK)的騰訊會議和阿里巴巴(09988.HK, BABA.US)的釘釘。

此外,Zoom Contact Center,或面對來自Five9,Inc.、Genesys和NICE inContact的競爭。

Zoom需要在狹縫中開創一片天地,它拿什麽來與競爭對手進行競爭?

Zoom的優勢在於:1)視頻為先的平台;2)原生雲基建;3)功能和可拓展性;4)易於使用和可靠性;5)品牌辨識度和偏好;6)客戶能夠使用現有的基礎架構,例如現有的會議室硬件;以及7)較低的費用。

從這些優勢可以看出,Zoom在營業開支、研發、品牌推廣和營銷方面,仍需要較大的投入,來維持其當前的競爭力。可以預見,隨著疫情帶來的、對非物理接觸視頻需求的爆發性增長趨於理性,而同行競爭在加劇,Zoom的盈利能力優勢未必能一直保持,或將漸趨穩定,而其盈利高速增長所帶來的股價收成期已過,股價表現終將回歸理性,一年半16倍股價增速也許只能成為歷史。