兩年跌了50%,神州控股(00861)在尋底路上還要走多久,而近期發布中期業績,新增長點的出現是否迎來反彈曙光?

智通財經APP了解到,神州控股近日發布2022年上半年財報,期間收入86.82億港元,毛利潤15.42億港元,股東淨利潤2.22億港元,叁個指標較去年同期變動不大,基本持平,毛利率及股東淨利率分別爲17.76%及2.56%。此外,該公司擬派中期息每股2.3港仙,同比增長15%。

神州控股是老牌的 IT 基礎設施服務商,20年多來深耕政府、金融、供應鏈領域,提供全方位軟件産品及方案服務,近幾年來將業務重心逐漸轉移至大數據領域,使得大數據業務得到快速發展。今年上半年,大數據産品及方案收入大幅增長50%,抵消了原核心傳統業務受疫情下滑影響。

有新增長點的公司往往會受到價值投資者青睐,然而財報出來後,市場卻激不起一絲浪花,成交量未出現放大,換手率保持低位(0.1-0.2%),股價仍在尋底。實際上,2020年底以來,其股價已經腰斬,目前仍處于趨勢性走熊形態。那麽,投資者爲何不看好神州控股,新增長點背後是否有水分?

新增長點:大數據業務

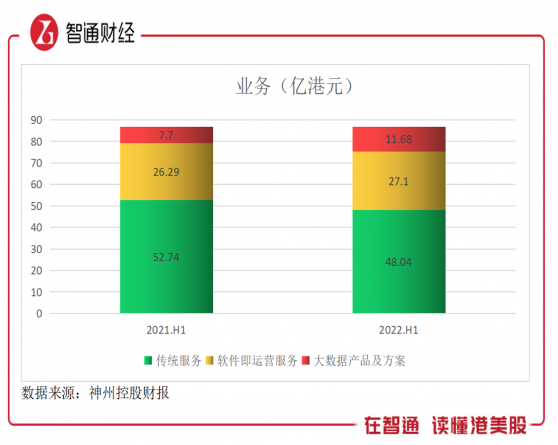

智通財經APP了解到,神州控股有叁大業務,分別是傳統服務、軟件及運營服務及大數據産品及方案,傳統服務業務是核心業務,提供以信創全棧能力落地爲方向的系統集成服務,以及一體化解決方案爲核心的電商供應鏈服務。2019-2021年,該公司收入及淨利潤複合增速分別爲7.64%及53.55%。

該公司整體業績表現尚可,但可以發現,收入有放緩迹象,2021年收入僅增長3.63%,今年上半年基本沒有增長,而這背後是業務結構上的變化。傳統服務業務2021年開始持續下滑,但軟件及運營服務及大數據産品及方案業務保持增長,其中大數據産品及方案業務持續雙位數增長,上半年上述業務收入貢獻分別爲55.33%、31.2%及13.45%。

傳統服務和軟件及運營服務業務占收入大頭,但增長出現增長乏力現象,該公司在財報中談到,這兩項業務提供穩定現金流,同時還是大數據産品及方案業務的重要場景及渠道,起到孵化作用。叁大業務關聯度高,大數據産品及方案業務雖然保持着高成長,但依托于其他兩大業務,存在一定的依賴性。

值得一提的是,神州控股客戶遍布廣,幾十年的運營累計服務10 多個中央部委、300 多個城市、100 多萬家行業客戶,下遊有3萬多家渠道合作夥伴,連續9年在 IT、通訊、快消等供應鏈領域份額第一。從客戶類型貢獻看,今年上半年,科技行業爲45%,金融行業爲27%,新消費爲14%,政府爲7%。

這些客戶及行業資源爲該公司大力發展大數據産品及方案業務帶來支撐。據了解,該業務面向城市、供應鏈、金融科技及農業等的業務場景,以標准化産品智數中樞、智數中台和智數孿生叁大産品族形成大數據分析、治理及彙聚等解決方案。叁大産品各有優勢,其中智數孿生前景更廣。

具體而言,智數中樞産品主要包括燕雲DaaS和Sysnet 數據服務管理兩大産品包,滿足大數據提取及分析需求;智能中台産品融合數據管理、數據治理、數據智能、數據流通及數據安全五大産品包,提供政務及企業數據和物聯網數據等的全域數據管理;智數孿生産品是城市數字化建設的新型基礎設施,爲城市規劃提供科學支持,而城市數字化是國家發展重點,非常具有想象空間。

大數據業務比較大的特點是毛利率高,今年上半年達38.44%,毛利潤貢獻提升至29.12%,而傳統服務及軟件及運營服務毛利率分別爲12.34%及18.45%,要比大數據業務低得多,不過從分部利潤看,這兩項業務均一直保持着盈利,而大數據業務則是虧損的,主要爲大數據業務前期積累需要沉澱,包括技術及人才投入上都要比其他業務高。大數據業務有止虧迹象,今年上半年分部虧損縮窄至600萬港元。

整體而言,傳統業務表現有點差強人意,但勉強過得去,不會很差,軟件及運營業務保持低增長,同時也實現盈利,沒有拖累業績,而大數據業務向好發展,不僅實現了高成長,同時也出現盈利可能。看起來業務前景很美好,有支撐也有新增長點,那麽現在值得配置嗎?那是不可能的。

我們只是看到利潤表,但利潤表可以通過會計手法在收入及利潤端各種操作,比如收入結轉速度以及費用調節等,從而導致參考性大幅降低,資産負債表及現金流量表才是最實在的,能夠很好反映公司經營狀況。

資産問題:損失撥備成疑點

資産是生財的根本,作爲生産性公司一般都有比較大固定資産,主要爲廠房設備,這是創收資産,而作爲軟件服務類公司,創收資産主要爲無形資産,這是研發成果化的基礎,服務通過人及軟件完成,合同資産一般放入流動資産。神州控股屬于軟件類公司,然而這家公司核心資産都有投資屬性。

智通財經APP了解到,神州控股資産構成較爲均衡,固定資産和流動資産占比基本五五開,但固定資産構成失衡,投資屬性的資産占比近80%,包括商譽、于聯營公司權益、投資物業及計入損益的金融資産。既然該公司核心資産是投資類資産,那麽不妨來分析以下這些資産質量如何。

該公司的投資物業主要爲商業用途的租賃,每年都貢獻比較穩定的商業租金,年收益率(租金收益/資産值)在7%左右,2021年及今年上半年收益率爲6.88%及3.44%,雖然不高但仍高于整體的收益率(淨利潤/淨資産)水平。上半年,該公司淨利率及ROE分別爲2.56%及1.5%,從這角度看,該公司還不如轉型做物業租賃。

商譽則是該公司曆史投資收購多家附屬公司遺留下來的,每年都有減值,按照2021年列示的成本值25.2億港元,截止今年上半年累計減值了6.61億港元,其中減值較大的爲農村信息服務,2021年就計提了1.41億元的減值虧損。商譽不是無形資産,且不可控,無法爲公司帶來潛在業績,存持續減值風險。

于聯營公司權益主要爲上市及非上市公司權益,上市公司主要爲慧聰集團,神州控股持股份額19.37%,慧聰集團過去幾年盈利表現欠佳,不過該公司並未按權益比例並表,因此應占聯營收益並未削弱盈利能力。計入損益的金融資産包括非上市股權投資及投資理財,其中理財産品主要在銀行或金融機構購買,期限介乎3-6個月,這部分分類爲流動資産。理財産品收益比較穩定,上半年爲0.16億港元,占比投資額(2021年非上市理財産品爲9.25億港元)1.73%,雖然收益率比較低,但也高于整體的ROE水平。

此外,在流動資産中,應收賬款及應收票據和合同資産占比較高,今年上半年合計占比超過50%,這兩項資産由經營産生,然而,這兩項資産每年都在悄悄的在做“減值撥備”,每次撥備資産值都會減少,這是利潤表中看不到的。

2020年至2022年上半年,應收賬款及應收票據累計減值損失撥備高達23.69億港元,占比股東淨資産達24.2%,是累計淨利潤的1.53倍,合同資産作爲結轉應收款的源頭,每年也都會撥備,2020-2021年累計撥備6.42億港股。這兩項資産無論在叁大業務中哪塊占比高,但減值撥備確實反映了存在的業務問題,而且是否存在關聯交易也應打個問號。

尋底期限:或遙遙無期

說完資産,我們再看現金流量表,該公司經營現金流中規中矩,並未有特別的表現;投資現金流主要是循環做了投資理財,該公司拿着幾十億的賬上現金,在業務上沒有更多的擴張動作,而是拿去做“投資”,這也呼應了爲何投資屬性資産占比較高;融資現金流每年都有大量的借款及還款,相當于“借新還舊”,但還的比借的多因此每年該項都爲淨流出,截止今年6月,該公司銀行借款39.1億港元,占比總負債27.5%。

值得一提的是,智通財經APP觀察到,神州控股控股股東爲郭爲先生,合計持股20.74%,2018年6月至今獲任公司首席執行官。郭爲先生工資非常高,2020年及2021年,其薪資發放部分分別爲422.2萬及575萬,但以股份支付的酬金分別高達3094.2萬及5028.4萬港元,加起來薪資分別爲3558.6萬及5812.2萬港元。

上述神州控股表現出來的種種問題均是利潤表所看不到的,聰明的投資者善于挖掘潛在的風險,這也可能是該公司一直未扭轉下行趨勢的核心原因之一。當然,作爲普通投資者而言,可能不會深挖,主要看分紅以及ROE水平。

神州控股每年都會分紅,股利支付率在20-40%之間,但低ROE水平顯得分紅微不足道。從曆年收益看,ROE有提升的趨勢,2021年爲3.5%,今年上半年爲1.6%,即便如此,收益率水平連物業租金收益都比不上。實際上,該公司杠杆並不低,50%負債率,2倍的權益杠杆,主要原因是業務淨利率比較低。

業務資産利潤率低下,跟該公司的資産利用有着莫大的關系,正如上文所言,大部分資産具有投資屬性,而除了投資物業及理財産品有穩定收益外,其他資産可能有減值風險。其中跟業務緊密聯系的應收類及合同資産,每年都産生巨額減值損失撥備,不斷吞噬着資産值,這也導致了投資者對該公司運營的不信任。

綜合看來,神州控股利潤表確實很好看,收入及利潤曆年都表現強勁,特別是大數據業務,新增長點,故事還可以說的很長遠,吸引長期主義投資者,然而在華麗外表下,卻有着不一樣的資産負債表及現金流量表。真相往往掌握在少數資深投資者手中,神州控股在過去兩年跌超50%,但尋底之路仍是漫漫長途。