一旦你從悲觀的角度看待事情,那麽一切事情你都可以找出悲觀的理由。

招商銀行(03968.HK,600036.SH)正應了這一宿命。

在上星期因為周知的事情股價下滑後,周五的反彈註定昙花一現,盤後公佈的業績被解讀為增長放緩和風險增加,周一開市股價大跌,曾一度跌至52周低位,單日港股市值蒸發1349億港元,與三萬億市值的騰訊(00700.HK)單日跌幅1269億港元分庭抗禮;A股市值蒸發926億元人民幣,與貴州茅台(600519.SH)蒸發816億元相若。

在金融行為學上,固守原有觀點,而不消化、不權衡新的信息,這被稱為保守性偏差(Conservatism Bias),後果是未能及時更新觀點或預測,以及因為怕麻煩不處理新的信息而導致行動滞後。

只關注與自己取態一致的觀點,而忽視了全局的客觀性,這是確認性偏差(Confirmation Bias),後果是只考慮片面的信息,而忽視了其他可能,導致結果有悖於自己的認知。

媒體和市場對於招商銀行近日的取態很符合這兩種認知偏差,好時拼命唱好,不好時落井下石。投資者該如何在如此紛繁復雜的信息迷霧中看清自我?

要克服認知偏差並不難,關鍵就是客觀看待事實,多層面了解數據,多維度比較,合理分析和權衡信息,再使用確證的數據和客觀分析作出投資決策。

以下就來客觀解讀招商銀行的業績數據和前景分析,看看這家商業銀行是否確如市場所認為的那般差勁。

2022年第1季整體表現

2022年第1季,招行的利息淨收入同比增長9.97%,至544.64億元(單位人民幣,下同),佔總收入的59.21%,非利息收入同比增長6.53%,至375.26億元,佔了總收入的40.79%,其中手續費及佣金淨收入同比增長5.49%,至286.95億元。

季度總收入為919.9億元,同比增長8.57%,增幅低於2021年全年的14.02%,主要因為手續費及佣金淨收入的增長有所放緩(同比增幅為5.49%,低於2021年全年的18.82%)。

第1季扣非歸母淨利潤同比增長12.40%,至358.39億元,增幅低於2021年全年的22.90%,但值得注意的是,扣非歸母淨利潤的按季增幅達到37.13%,仍然強勁,扣非歸母淨利潤率達到38.96%,按年提升了1.34個百分點,按季提升了6.22個百分點,賬面盈利能力並不遜色。

利息業務

利息業務是商業銀行的主營業務,而利息業務往往有許多不可控因素,包括貨幣政策、資金流動性的管制等等,如何做好利息業務,靠的是將可用生息資產擴至最大,同時在生息資產的回報與風險之間找到平衡點,實現最優化。

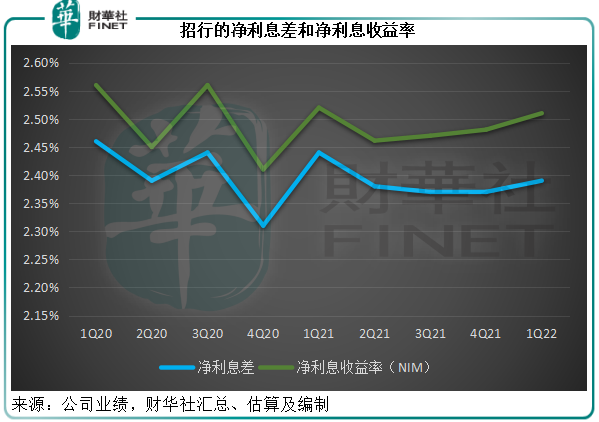

衡量利息業務的表現通常看兩個指標——淨利息差和淨利息收益率(NIM)。

銀行做的是資金導向的生意——也就是將社會上的閑錢積聚起來,引導到需要用到錢的社會經濟中。

淨利息差指的就是積聚資金所需的成本與投入到社會經濟發展中所產生的收益之間的差值,即生息資產收益率與計息負債成本率之差。

淨利息收益率指的是利息淨收益(即利息收益減去資金成本之差)與生息資產之比。

從下圖可見,招行的淨利息差和淨利息收益率於2022年第1季均較之前幾個季度微升,而淨利息收益率的增幅更大。從數值來看,第1季的淨利息差按年下降5個基點,按季上升2個基點;而淨利息收益率則按年下降1個基點,但按季上升3個基點。

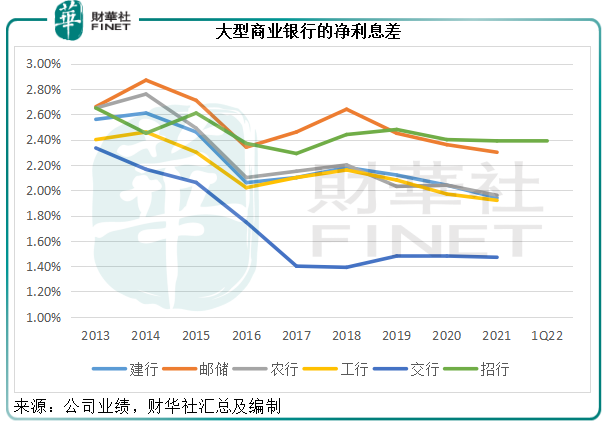

息差縮小是因為整體利率下行,以助力經濟,不僅招行,其他大型商業銀行的息差普降,這是一個整體市場現象,見下圖。

招行作為重要的商業銀行,在普惠金融以及中小微企業扶持上需要發揮重要作用,所以其收益率同比下降並不意外,而從圖中可見,其息差相對於同行來說更為穩定。

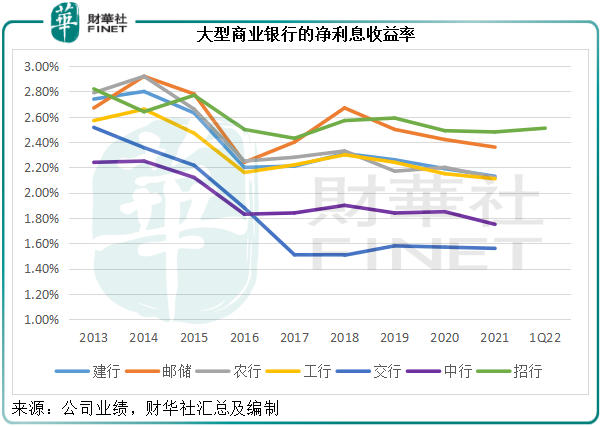

淨利息收益率或更能反映特定商業銀行的競爭優勢——最大化生息資產規模來提升收益的能力。

與同行的對比最能說明問題。從下圖可見,招行的淨利息收益率仍處於七大銀行之首,而且在2022年第1季有所回升,反映其業務能力不俗。

目前只有招行公佈了2022年第1季業績,但從大型股份制商業銀行的比較可以看出,不論淨利息差、淨利息收益率還是這兩項指標的降幅來看,招行仍優於其他大型銀行。

不良貸款

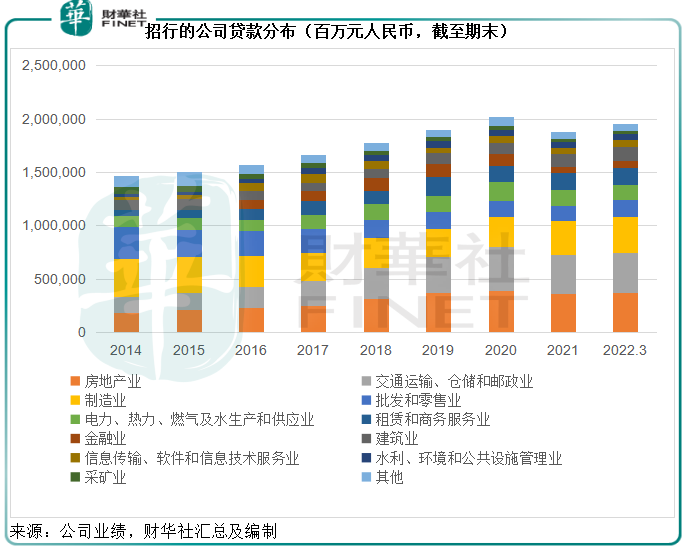

截至2022年3月末,招行的公司貸款餘額較期初增長4.05%,至1.96萬億元,除了公共行業之外,所有商業領域的公司貸款餘額都有所增長,見下圖。

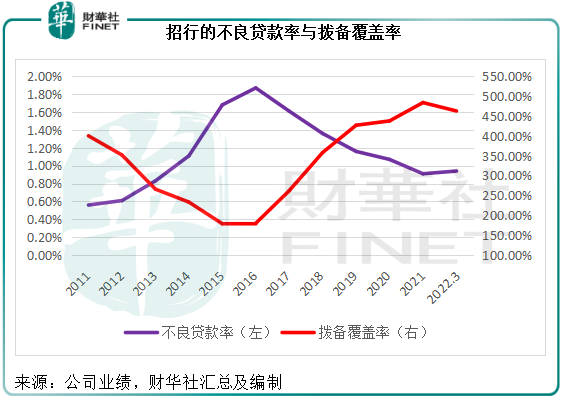

但是,招行不良貸款率上升和撥備覆蓋率下降是被市場诟病的一個原因。見下圖,不良貸款率曲線與撥備覆蓋率曲線在2022年3月末稍微合攏。

招行不良率上升的原因是什麽?房地產。

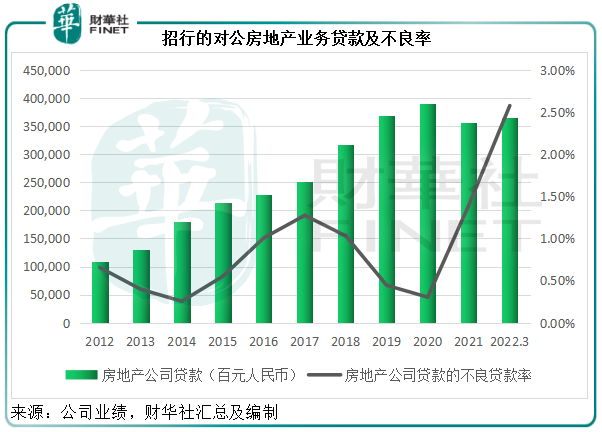

房地產的風險敞口過大,一直以來是市場對招行有所保留的原因。2022年第1季,招行對公房地產貸款的不良率大幅上升,由期初的1.39%上升至2.57%。

財華社一直在文章中提及樓市風險釋放對銀行股估值的影響,年初的《財華聚焦|虎虎生威!漲勢淩厲的銀行股「趁勢崛起」?》中就有提到銀行股的不良率將隨著對公房地產貸款風險的釋放而上升。

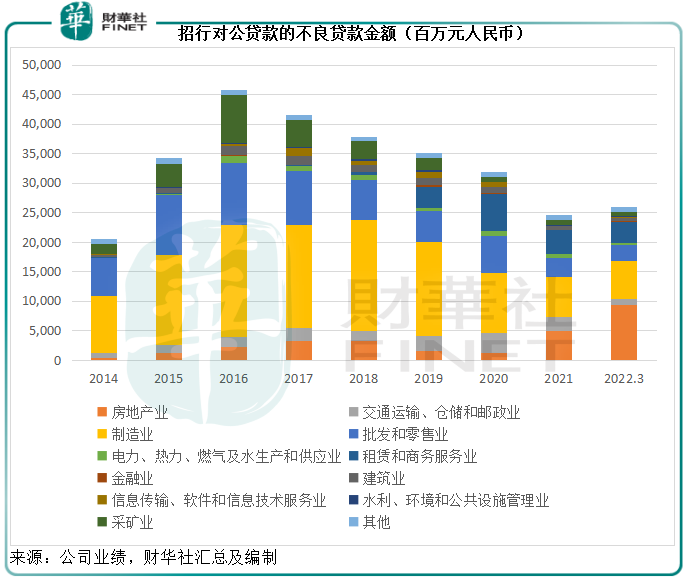

見下圖,橙色柱代表的對公房地產不良貸款金額自2021年末起上升,與樓市的風險釋放時間點一致,在2022年3月末進一步大幅上升,佔不良貸款金額的比例達到了18.68%,這是其不良率上升的主要原因。

從圖中可見,其他行業的不良金額要不大幅下降,要不變化不大,房地產風險敞口才是主因。

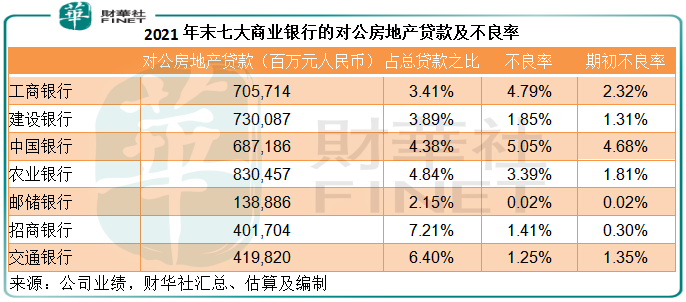

值得注意的是,相關的業務敞口風險對於其他大型商業銀行的影響也相似。見下表,以金額來看,招行的對公房地產貸款遠低於國有四大銀行,工商銀行(01398.HK,601398.SH)2021年末的對公房地產貸款不良率更按年上升2.47個百分點,至4.79%。

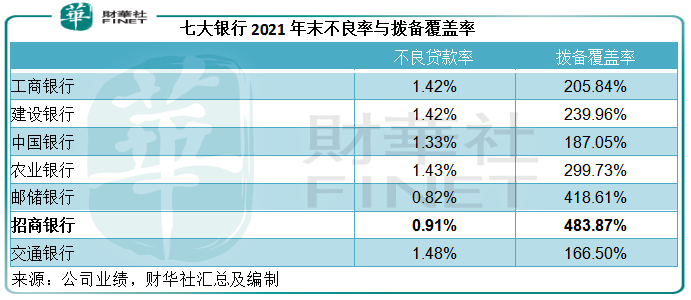

儘管缺少其他銀行的2022年第1季數據,但從招行過往的相對表現來看,不良率和撥備覆蓋率一直都遠優於其他大型商業銀行,見下表。所以,就算其房地產業務敞口的風險可能繼續釋放,但相對於同行來說,招行抵禦風險的能力應更具韌性。

關注類貸款增加是市場對招行的另一個擔憂。2022年第1季末,招行的關注貸款餘額較期初增加85.56億元,至551.65億元,關注貸款率達到0.96%,較期初增加0.12個百分點,已超出不良貸款率,意味著一旦關注類貸款全部轉化為不良貸款,其不良率可能再增加一倍,這其中隱藏的風險不由得讓人擔心。

須注意的是,招行的撥備覆蓋率是行内最高,相當於四大行平均值的兩倍以上。2022年3月,不良貸款與關注類貸款合計為1093.03億元,較期初增加12.14%(或118.32億元),假設關注類貸款轉化為不良貸款,則不良貸款率有可能達到1.90%。

不過,其偏高的撥備覆蓋率仍可為這一最壞情況作出了充分的準備。2022年3月末的撥備相當於不良貸款和關注貸款總額的229.17%,與建設銀行(00939.HK,601939.SH)2021年末的撥備覆蓋率不相上下,且高於工行、中國銀行(03988.HK,601988.SH)和交通銀行(03328.HK,601328.SH)的撥備覆蓋率。

總結

從數據可見,招行的房地產業務敞口風險可能繼續釋放,但是該行應擁有足夠的風險抵禦能力應對潛在虧損。

更為重要的是,從經濟展望來看,銀行業的利好不斷。全面降準於2022年4月25日正式落地,央行下調金融機構存款準備金率0.25個百分點,或可釋放長期資金約5300億元。此外,存款利率下調或有利於降低金融機構的資金成本。這兩項措施應有利於銀行降低負債端的融資成本,擴大生息資產。

也許這些措施會令銀行的信用風險增加,但不良率偏低和撥備覆蓋率偏高的銀行,例如招行,或擁有較強的抗風險能力,相對同行應更能從相應措施獲利。

如果資金引導得宜,以上的措施有望擴大銀行的利息差和利息收益率,而經濟發展加快應有利於降低信用風險,所以從整體來看,金融機構應可得益。

招行的息差仍優於其他大型商業銀行,不良率為同行中的最低,覆蓋率也較為充裕,應具有風險抵禦能力,或許並非市場所認為的那麽悲觀。