3月30日,在資本市場沉寂許久的碧桂園(02007.HK)向外界展示了2021年的成績單。這份成績單中,碧桂園依舊以穩前行,銷售額、營收、回款率、債務結構及土儲儲備等核心數據不僅保持領跑的姿態,還在不斷優化升級,凸顯靜心苦修内功的穩健成效及實力。

看業績:以穩之策,隨市而動,領跑行業

2021年,不少房企高管及業内人士都認為是足以計入全國樓市歷史簿的一年,恐慌性抛盤帶來房地產行業毛利率趨於下行、大型房企「大而不倒」邏輯被打破、國際評級機構對房企負面評級猶如雨下等一係列在過去樓市歷史中從未見過的場景,都在2021年猶如幻燈片般一幀一幀上演。

面對前所未有的壓力,萬科高喊「黑鐵時代」來臨,要為活下去做最後衝擊;恒大、融創等第一梯隊房企深陷流動性輿論風波;以穩著稱的碧桂園亦受到不小影響,銷售端及盈利端都在過去一年都有所承壓,都出現被抑制的情況。這就不難理解,碧桂園總裁及執行董事莫斌會在2021年業績發佈會上笑談「2021年是樓市近十年最為波動的一年」。

值得注意的是,面對樓市十年難得一見的變局及壓力,碧桂園依然呈現出諸多亮點,凸顯民營龍頭房企市場應對的能力和韌性。

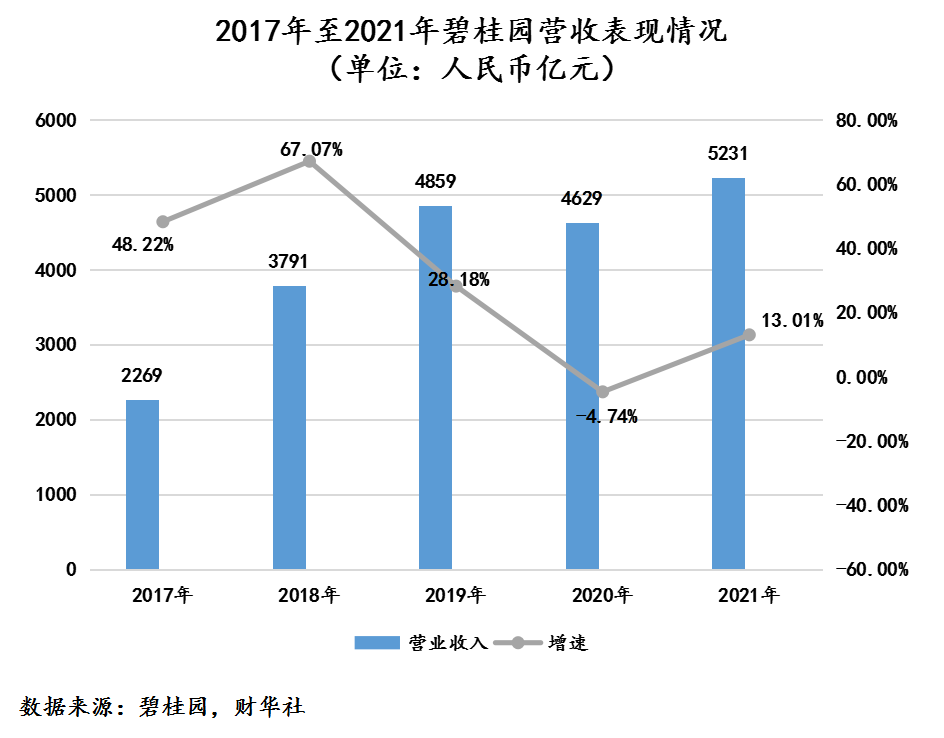

營業額、回款率再創新高。據財報顯示,2021年碧桂園實現權益合同銷售金額約5,580億元,權益合同銷售面積約6,641萬平方米,根據中指院數據顯示,碧桂園這兩項數據繼續位居行業第一位置;

2021年實現營業收入為5,230.6億元,同比增長13%,營收不僅重返雙位數增長,還首度突破5,000億元大關,創造自身歷史營收紀錄的同時,成為2021年國内樓市中唯一權益銷售額破五千億的房企,繼續領跑全行業。

2021年碧桂園權益物業銷售現金回籠約5,022億元,權益回款率達90%,已連續6年高於90%。

需要注意的是,回款率作為市場投資者衡量房企經營能力及綜合實力的核心指標之一,碧桂園能在逆境之中,將回款率控制在90%以上,不僅展現出了龍頭房企抗風險能力與經營實力,還凸顯出過去一年,碧桂園經營策略可行性及前瞻性。

在業績發佈會上,碧桂園管理表示,過去一年,面對「前高後低」樓市行情及挑戰重重外部環境。首先,碧桂園始終緊跟國家政策,堅持「房住不炒」的總基調及「穩地價、穩房價、穩預期」的調控目標;其次,碧桂園繼續強化全周期競爭力和加強競爭優勢,同時以市場為導向,進行前瞻性預判及調整,將重心從「增加銷售目標」轉變為「控支出、保資產」,然後推進全面預算管理、收支管控體係及精細化管理等制度,增加經營性收入的同時,繼續增加可動用現金。

除此之外,隨著流動性壓力大且綜合實力弱的房企逐步在2021年退出樓市。尤其是在三四線城市的競爭對手的出清,讓碧桂園全周期綜合競爭力優勢得到全面釋放,跨越周期的能力不斷凸顯。

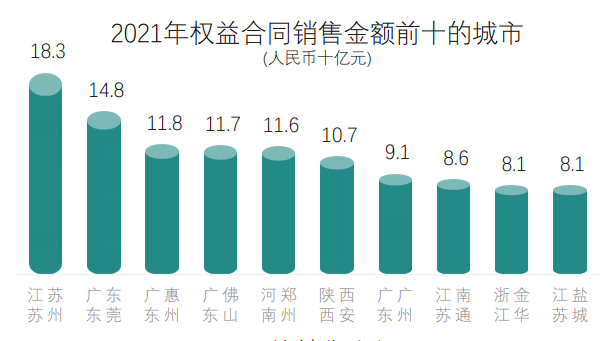

按照城市能級劃分,銷售額位於一二線佔比32%,位於三四線佔比68%,其中有13個城市的市佔率都在20%以上。

此外,按照城市群劃分,銷售額表現最佳的,都是2021年土地投資熱度較高的長三角及粵港澳大灣區兩大城市群。其中,銷售額超百億的城市就佔據有4個,分别是江蘇蘇州、廣東東莞、廣東惠州、廣東佛山。可以預見,碧桂園未來在各大城市群三四線城市的競爭優勢及呈現出馬太效應會更加明顯,值得期待。

展望後市,樓市政策暖風頻頻的2022年,碧桂園的全周期競爭力優勢及協調效應,正不斷隨著核心管理戰略升級及調整,讓碧桂園跨越周期的能力不斷凸顯,繼續領跑行業。

看管控:債務結構優化,費控再次走低

在「三條紅線」、「兩條上限」、「兩集中」等600項密集調控的2021年,碧桂園意識到單純從基本盤的資金管理、銷售回款等方面進行管控,還不足以行穩致遠。

對此,2021年為進一步實現降本、降費、增效,碧桂園採取了開源節流的方式,優化内部費用端管控機制,根據市場投放效果制定投入額度,善用科技賦能優勢,降低無效支出,確保資金用到刀刃上,用到實處。

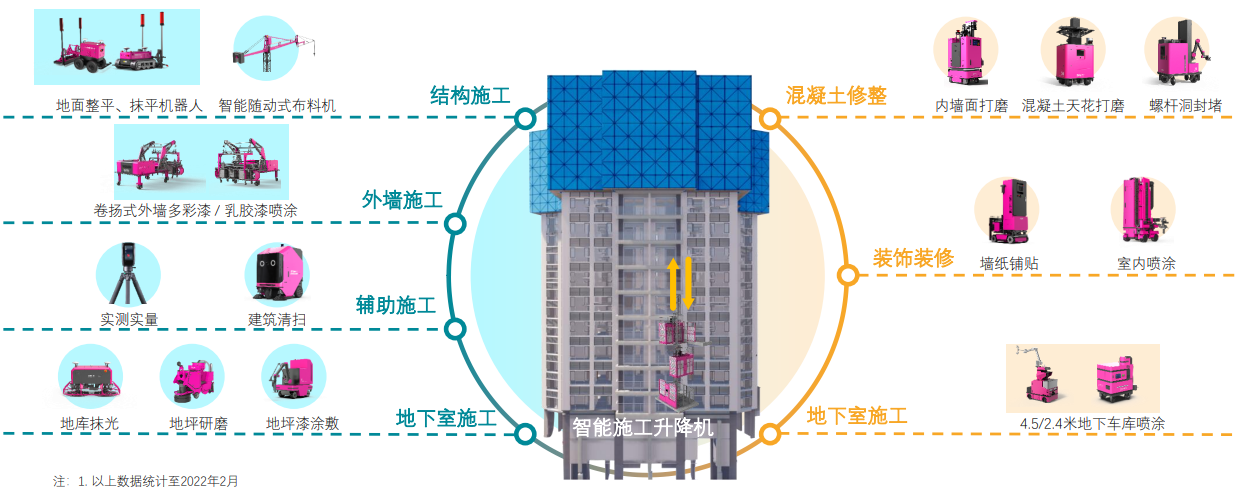

科技賦能方面,碧桂園繼續狠抓「一率五力」,即指在合法合規、保證安全質量的前提下,做好高效率、成本力、產品力、營銷力、服務力和科技力;繼續推進科技智慧建造模式,提供優質、安全、環保、經濟及高效的服務。

科技智能建造方面,碧桂園依託全資子公司博智林機器人在智能建造方面領先優勢,繼續完善智能建築建造體係,推進「建築機器人」商業化應用,解決工程質量風險高、生產效率低等問題。截至2022年2月,博智林機器人已有21款建築機器人投入商業化應用並對外開展租賃業務,服務覆蓋25個省份,累計交付機器人超750台,累計應用施工面積超700萬平方米,服務項目超350個。

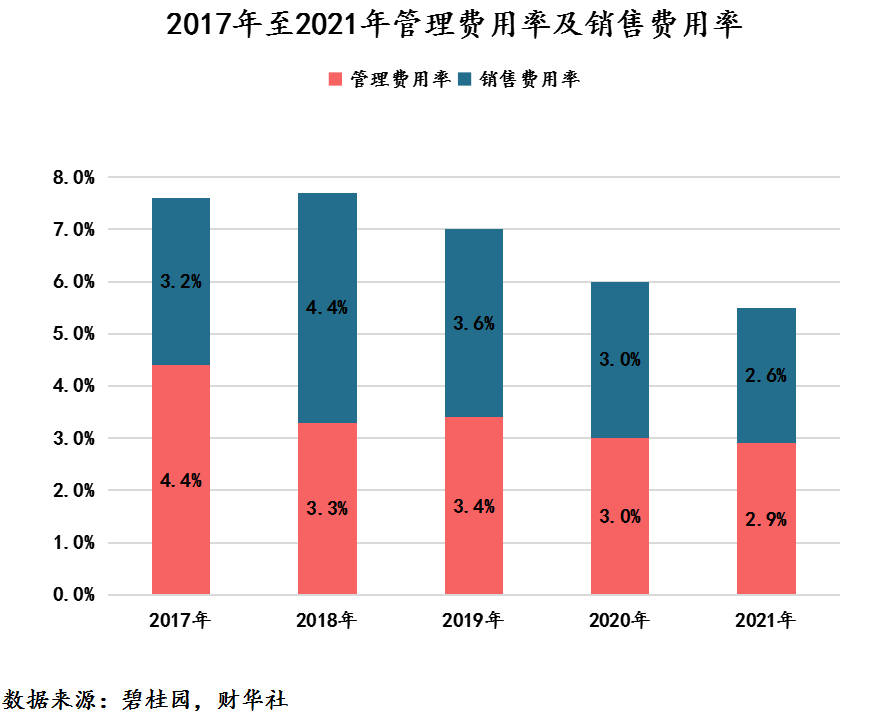

在科技賦能及科技智能建造雙驅之下,碧桂園管理費率及銷售費用率再度創歷史新低。這在復雜多變的新冠疫情之下,實屬罕見。

據財報顯示,2021年,碧桂園管理費用率及銷售費用率分别為2.9%和2.6%,分别同比下滑10個基點和40個基點。值得注意的是,碧桂園管理費用率和銷售費用率首度跌至3個百分點之下。

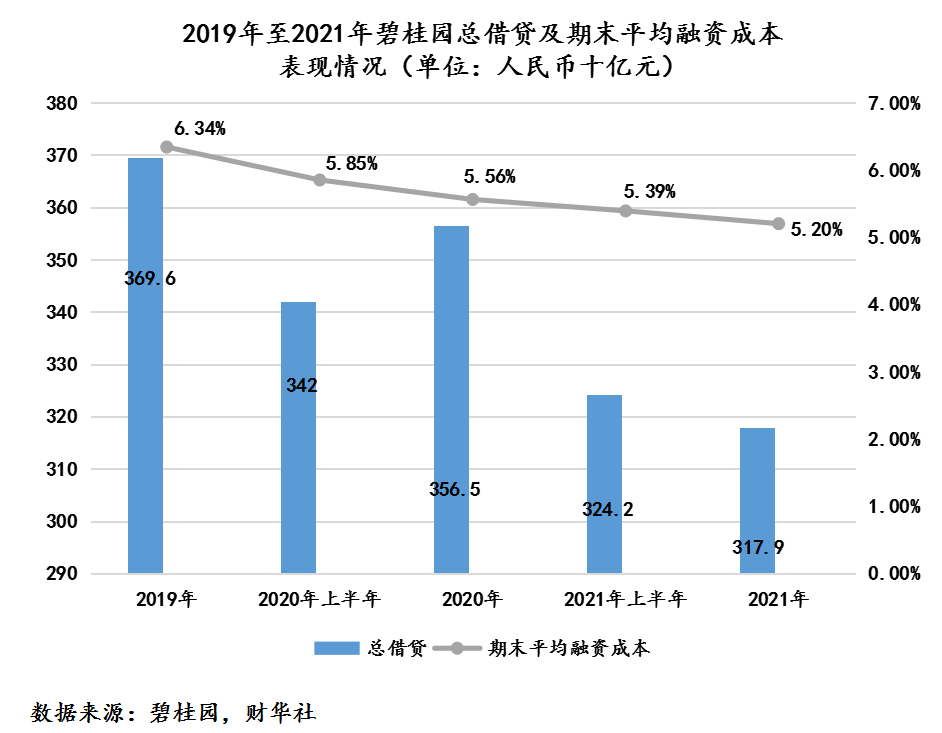

在財務管控上,碧桂園繼續延續行穩致遠的風格,碧桂園財務狀況持續優化,債務規模穩步下降,融資成本逐年走低,凸顯了公司穿越周期的韌性。

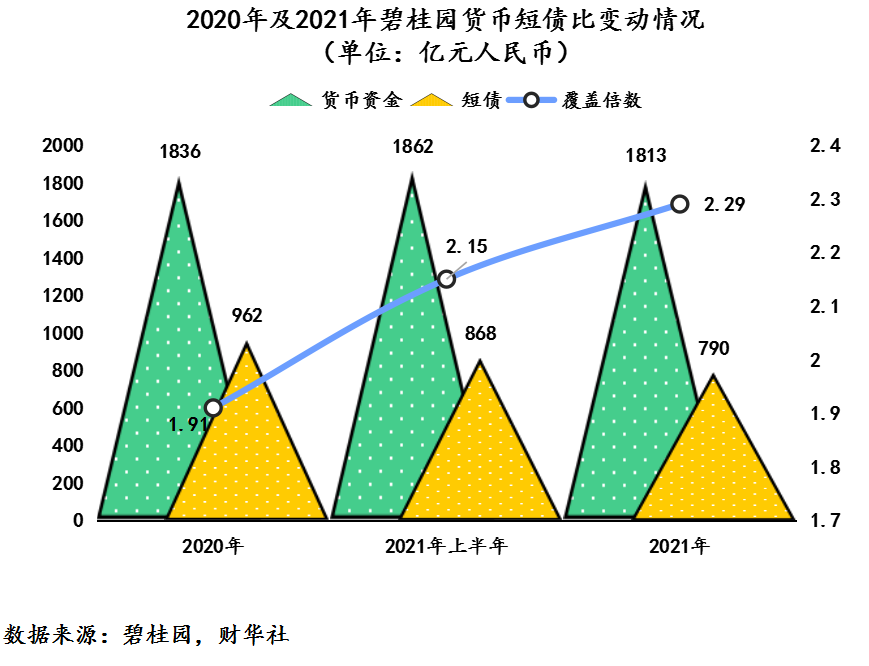

截至2021年底,碧桂園可動用現金餘額約1,813.0億元,繼續保持充裕的現金儲備;短債為790億元,較2020年962億元下滑了17.9%,債務結構進一步優化;貨幣短債比為2.29倍,較2020年1.91倍上升了0.38倍,流動性進一步增強。

2021年,碧桂園總有息負債餘額再次下降至3,179.2億元,淨負債率45.4%,相比2020年底優化了10.2個百分點;加權平均融資成本相比2020年底下降了36個基點至5.20%,繼續創出新低。此外,扣除合約負債之後的資產負債率已經降至74%。

按照「三道紅線」衡量標準,碧桂園目前已經滿足現金短債比、淨負債率兩大指標,而剔除預收款資產負債率較規定標準也僅有一步之遙。對於何時資產負債率能達標,碧桂園高層在業績發佈會上也給出了指引。管理層表示,碧桂園將在2023年中期之前自然實現從黃檔到綠檔的調整。從當前暖風頻頻樓市,以及手握1800億元現金儲備來看,碧桂園達「綠標」或許只是時間問題。

看未來:深耕城市群,土儲多樣穩增長

2021年年底至今,國内樓市政策暖風頻頻,銷售端、融資端都給出不少利好的政策刺激,各地地方政府及金融機構都積極推出新政,積極刺激樓市回暖,多家券商及投行都表示中國樓市已經築底,後市優質龍頭增長可期。

此外,作為民營龍頭房企的碧桂園,也給出了預判——房地產調控政策已築底。

在業績發佈會上,總裁莫斌表示,「目前房地產調控政策已經築底,市場信心會逐漸恢復。」此外,他還強調,今年樓市走勢將與去年相反,將出現「前低後高」的走勢,這主要是利好政策出台之後,市場需要有個過渡期。

隨著樓市回暖,碧桂園馬太效應將愈加明顯。

2021年,碧桂園共獲取333幅土地,權益總代價約1,416億元,對應貨值約4,200億元,權益比保持在85%以上。按金額計算,新獲取土地中,66%分佈在三四線城市,29%通過多元化方式獲取土地,撬動37%的權益貨值。

截至2021年12月31日,碧桂園開發項目遍佈中國内地31個省、299個地級行政區、1,425個區縣,項目總數達到3,216個。在所佈局的城市中,有161個地級市的市佔率超過5%,其中有13個城市的市佔率高於20%,55個城市的市佔率在10%-20%。

土儲資源方面,截至2021年年底,碧桂園位於中國内地的權益可售資源約14,846億元,另有基本鎖定但尚未簽約的潛在權益可售資源約3,365億元,合計約1.8萬億元,可維持公司未來3年左右的銷售需求。

與其他房企不同,碧桂園廣泛且多樣的土地佈局,均契合了國家重大區域發展戰略和人口流動趨勢,這不僅增強了公司應對周期能力,還為公司長足發展創造無限可能。

看市場:優質屬性凸顯,碧桂園獲追捧

財務現金充足、債務結構合理、市場領先地位不斷提升的碧桂園,也在過去一年時間里,不斷獲得各行各界的認可及支持。

作為國内優質的龍頭房企,碧桂園獲得監管機構、銀行等金融機構充分支持及認可。2021年,碧桂園是行業内首批成功重啓境内外融資渠道的民營房企之一,在民營企業整體融資困難時期,碧桂園的融資渠道仍然暢通,共發行公司債券10億元,ABS發行15.3億元,可轉債39億港元;2022年3月先後與招商銀行、中國農業銀行廣東省分行簽訂150億元及400億元的戰略合作協議,首次受益於相關監管政策指引。截至目前,碧桂園融資工具包已覆蓋了銀行間協會中期票據、公司債、供應鏈ABS、境外融資等多個市場、多個渠道不同融資產品的發行,為公司長遠發展提供充足的現金「彈藥」。

控股股東方面,2021年,碧桂園控股股東累計增持29個交易日,合計增持約3.28億股,平均買入價介乎7.23至9.99港元之間,增持股份佔總股本約1.42%。此外,2022年3月,碧桂園董監高在二級市場發起了購買公司債券,計劃以額度不超過1億元。截至3月21日,董監高已購買近2,000萬公司債。這都在體現了控股股東和公司管理人員對公司發展前景的信心和對公司價值的認可。

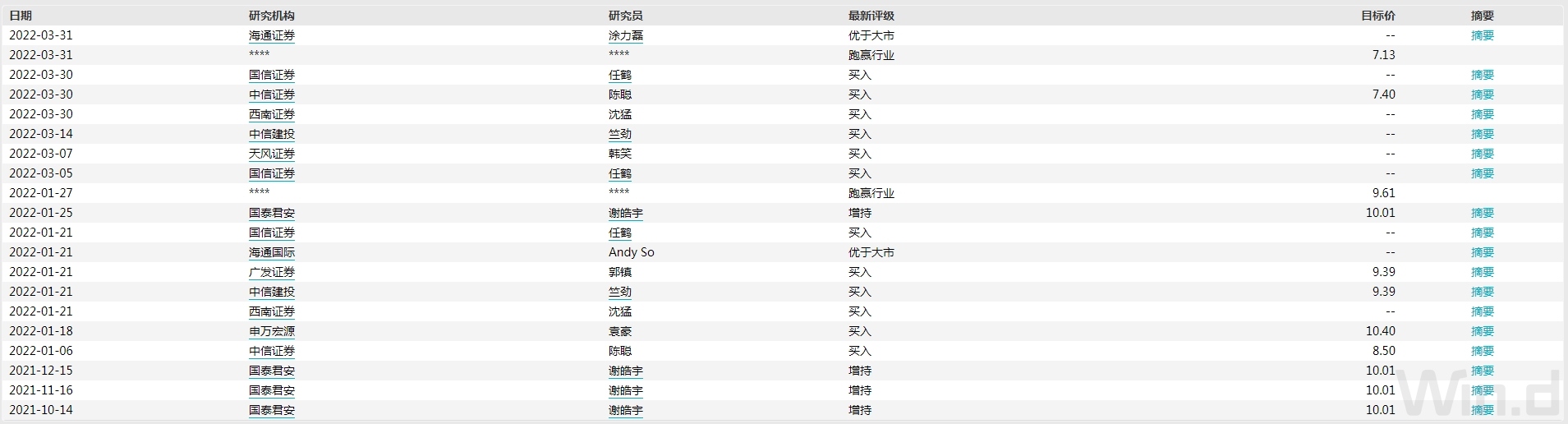

券商投行方面,過去半年多時間里,碧桂園獲得10多家券商機構正面的評級及較高的目標價。

3月30日,西南證券發佈研究報告表示,2021年業績報中,碧桂園財務持續優化,區域佈局合理。考慮到公司未來可持續受益於產業鏈的投資收益及行業利潤市佔率的提升,給予碧桂園維持「買入」評級;同日,國信證券發佈研究報告指,碧桂園銷售穩定,土儲結構良好,不斷優化債務結構,獲得了金融機構大力支持,作為行業優質龍頭房企受益於政策指引融資優勢儘顯。預計公司2022、2023年歸母核心淨利潤分别為290億元、311億元,對應EPS為1.25元、1.34元,對應最新股價PE為4.0、3.7X,維持「買入」評級。

圖源:Wind

圖源:Wind

據Wind數據顯示,碧桂園最新機構一致性目標價為9.44港元,評級為「買入」。截至2022年3月31日,碧桂園股價為6.03港元,較機構最新目標價9.44港元,仍有56.47%上漲空間。

南下資金方面,優秀的經營、良好的償債能力及較低估值水平,讓碧桂園擁有了較高的投資安全邊際,獲聰明資金的青睐,不斷選擇逆勢加倉。據富途顯示,截至2022年3月30日,近60日碧桂園港股通累計資金呈現淨流入狀態,持股比例升至1.68%,為年内新高位置。

可以預見,隨著樓市逐步回暖,作為房地產行業民營房企的代表,碧桂園業績增長和估值修復有望在新的一年里取得更佳的表現。與此同時,隨著房地產板塊恐慌性投資情緒消失,以碧桂園為首的優質頭部房企,有望獲得國内外長線基金的配置。

文:花榮