隨着控股子公司盛美股份即將登陸科創板,其數百億市值的體量,正在令在美國上市的母公司ACM RESEARCH, INC.(ACMR,中文名:盛美半導體)市值面臨重估。

8月17日,據證監會發布公告顯示,已同意盛美股份在科創板的首次公開發行股票注冊,這意味着盛美股份距科創板IPO僅一步之遙。此次盛美股份IPO擬增發10%股份,募資人民幣18億元,以此預估,其上市後市值將超數百億人民幣。

以此市值,其有可能超過在美股上市的母公司ACMR——後者市值爲17億美元(截止美股9月1日收盤)。目前,ACMR持有盛美股份91.67%的股權。也就是說,當公司的投資收益超過數百億人民幣的時候,ACMR的估值邏輯已經改變。

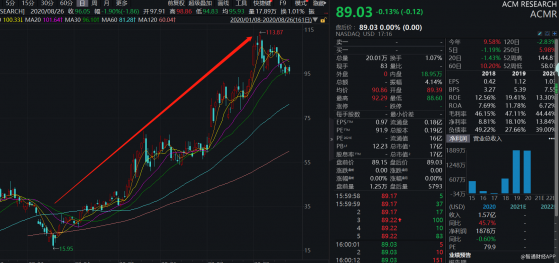

從2020年3月份低點的15.95美元漲至當年8月份的113.87美元,短短6個月的時間內,最大漲幅超600%。如此巨大的漲幅,是自身基本面的優質、分拆子公司上市、以及市場對公司未來業績的看好等多個因素刺激下産生的。

圖片來源:wind

作爲中國大陸第一家赴美上市的半導體設備公司,盛美半導體與半導體的大牛股北方華創、中微公司齊名,其基本面的優質毋庸置疑。截止2021年8月27日,北方華創和中微公司市值分別爲人民幣1936億元和1068億元。

據財報顯示,2018-2020年,盛美股份的收入從人民幣5.50億元增至10.07億元,年複合增速達35.31%;與此同時,淨利潤從人民幣9253.04萬元增至1.97億元,盈利能力大幅提升。2021年上半年,其業績表現依舊強勢,未經審計營收超過人民幣6.25億元,同比增長75.86%。

值得注意的是,隨着盛美股份分拆上市進程的不斷推進,公司衆多重磅客戶浮出水面,包括長江存儲、華虹集團、SK海力士、中芯國際、合肥長鑫、士蘭微、長電科技、通富微電等在內的知名半導體企業均是盛美股份客戶。

市場不禁好奇,能分拆出盛美股份這樣俘獲國內外半導體産業巨頭的子公司,盛美半導體究竟有何來頭?

差異化産品打入國際巨頭SK海力士

于1998年在美國成立的盛美半導體,至今已有23年的發展曆史。成立之初,公司專注于開發包括用于超低K材料和銅集成制造工藝的設備,致力于無應力銅抛光技術的研發。至2005年時,盛美半導體在上海成立了盛美半導體設備(上海)有限公司(盛美股份前身),旨在與中國的集成電路制造商建立密切合作關系,開拓中國市場。

2007年時,鑒于芯片複雜度越高,清洗步驟越多、清洗系統越智能的發展趨勢,盛美半導體將開發的重點放在了用于前端芯片制造工藝的單晶圓濕法清洗解決方案上。前景雖好,但當時的全球半導體清洗設備市場高度集中,尤其是在單片清洗設備領域,國際廠商優勢明顯。如何突圍,是擺在盛美半導體面前的嚴峻問題。

在結合行業和産品發展趨勢後,盛美半導體采取了以“差異化産品打入品牌廠商”的追趕策略。2008年時,盛美半導體的 SAPS (空間交變相移兆聲波清洗)技術研發成功,與市場中的産品相比,該技術的優勢在于,可利用交替變化的空間移動解決兆聲波傳遞的均勻性,提升顆粒去除率,從而增加廠商産品良率。

而當時的全球十大半導體企業、全球存儲器龍頭企業韓國SK海力士正受清洗顆粒難度的困擾,在盛美半導體SAPS技術突破後,SK海力士于2009年引入了SAPS清洗設備,開展産品驗證。這也是國産設備第一次進入國際知名半導體廠商。

經過10個月的24小時不斷測試,12英寸45nm工藝的SAPS清洗設備于2011年首次取得SK海力士的正式訂單。這也是國內首台具有自主知識産權的高端12英寸半導體設備,打破了國産設備在海外銷售的零記錄。至2013年時,盛美半導體已獲得了SK海力士的多台重複訂單。

而TEBO(時序能激氣穴震蕩兆聲波清洗)技術的推出則更爲經典。由于存儲芯片從2D升級到48層3D使芯片的高深寬比逐漸提高,邏輯芯片進入finFET結構,有效的清洗需要使用較高功率級別的兆聲波。在2000年至2010年的十年間,應用材料等國際清洗設備巨頭就在開發兆聲波技術清洗解決方案,但由于高功率級別兆聲波氣泡産生內爆問題,國際巨頭均放棄了50nm及以下微結構的兆聲波清洗技術研發。

不過,盛美半導體未曾放棄,堅持研發,終于在2015年推出了TEBO清洗技術,解決了兆聲波氣泡內爆問題。該技術爲實現50nm、28nm、14nm結構無破壞清洗,並繼續向10nm、7nm等制程的不斷延伸奠定了堅實基礎。

豐富産品組合擴大覆蓋領域

也就在2015年,中國半導體産業進入快速發展期,對半導體專用設備的需求增長迅速。由于盛美半導體的産品率先獲得了國際先進客戶的認可,憑借其在國際行業內取得的業績和聲譽,公司于2015年後順利取得了長江存儲、中芯國際及華虹集團等中國大陸領先客戶的訂單。

2013至2018年,盛美半導體成功研發Ultra-C Tahoe 清洗技術。該技術可被應用于光刻膠去除、刻蝕後清洗、離子注入後清洗、機械抛光後清洗等幾十道關鍵清洗工藝中,Tahoe清洗設備的清洗效果與工藝適用性可與單片清洗設備相媲美。與此同時,與單片清洗設備相比,還可減少80%左右硫酸使用量,幫助客戶降低了生産成本又能更好的符合節能減排的政策。

圍繞SAPS技術、TEBO技術和Ultra-C Tahoe技術,盛美半導體研發了包括單片 SAPS 兆聲波清洗設備、單片 TEBO 兆聲波清洗設備、單片背面清洗設備、單片刷洗設備、槽式清洗設備和單片槽式組合清洗設備等産品。豐富的産品線奠定了其在國內半導體清洗設備的龍頭地位。據平安證券研報顯示,盛美股份和北方華創是國産清洗設備商的代表,2019年,二者在全球的市場份額分別爲3%、1%。

而除清洗設備外,盛美半導體亦積極擴大産品組合,在半導體電鍍設備、半導體抛銅設備、先進封裝濕法設備、立式爐管設備等領域擴大布局。2013年,其獲得了國內封裝測試龍頭企業長電科技的訂單,2018、2019年分別獲得了長電科技後道先進封裝電鍍設備和無應力抛光設備訂單,前道銅互連電鍍設備則于 2019 年取得華虹集團訂單。截至目前,盛美半導體的客戶已分布在晶圓制造、先進封裝、半導體矽片制造及回收、科研院所等領域。

由此可見,盛美半導體憑借差異化的産品優勢打入國際領先的半導體廠商,證明其工藝的穩定和成熟後再打入國內半導體産業,如此模式事半功倍之效明顯;與此同時,豐富的産品線擴大了公司産品覆蓋的市場領域,發揮了業務的協同效果。

而在這背後,證明了盛美半導體的兩大特質。其一,是強大的研發團隊。從國際設備廠商放棄的技術路線中有所突破,從而打造出差異化産品,這對研發團隊的技術有較高要求;産品組合的不斷豐富亦是強研發實力的佐證。其二,管理層對于行業和産品變化趨勢有着深刻理解。半導體設備研發周期長,從測試到導入也需數年之久,若是技術路線錯誤,則會造成重大損失。正是由于對行業和産品趨勢的洞察,盛美半導體才敢下注研發已被國際設備廠商放棄的技術。這也說明,盛美半導體是一家有能力在細分市場上創造全球領先技術的半導體設備廠商。

由國內市場成功走向國際市場的主要玩家之一

盛美股份的分拆上市則是盛美半導體在資本市場的又一重大布局,鑒于國內半導體産業的發展現狀,盛美股份有望爲盛美半導體的業績增長提供全新動力。

據中銀國際證券數據顯示,2018年國內本土主要晶圓産線設備的國産化率爲13%,在衆多産業鏈環節中,只有去膠環節的國産化率在90%以上,而清洗、刻蝕、熱處理的國産化率均在20%左右,PVD、CMP兩個環節在10%左右,塗膠顯影則是零突破。若清洗設備國産化率以60%爲參考,仍有3倍的成長空間。作爲國內清洗設備的龍頭廠商,盛美股份必將從中受益。

與此同時,除清洗設備外,盛美半導體已將産品組合擴大至集成電路前道晶圓制造工藝的電鍍設備、立式爐系列産品(包括LPCVD、氧化爐等設備)以及後道先進封裝工藝中的電鍍設備、塗膠機、顯影機、去膠機、濕法刻蝕機、電抛光CMP集成設備等。産品組合的增加將加速盛美股份在國産半導體設備市場中的滲透速度。

而今年以來,國內包括長江存儲、廣州粵芯、上海積塔、中芯南方、士蘭微(廈門)、廣東海芯等項目均取得新進展,國內大陸晶圓廠設備采購力度明顯加大,下遊廠商的積極擴産將加快國産替代進度。在巨大市場空間下,國産替代加速疊加多産品組合提升滲透速度,盛美股份已成爲國內半導體設備領域的業績高彈性標的。

除國內市場外,全球半導體行業的高景氣周期也將帶動海外市場對設備需求的持續增長,已打入SK海力士的盛美半導體有望開拓更多海外客戶。隨着5G、人工智能和物聯網等下遊需求的陸續放量,全球半導體行業已進入新一輪景氣周期,成長性大于周期性。目前,SEMI已上修2020年的全球半導體設備出貨至約650億美元,預計2021年可達700億美元。全球半導體設備需求的持續上行,將爲盛美半導體的海外擴張奠定堅實基礎。

新客戶、新産品持續突破帶動業績高增長

而行業的高景氣已在ACMR于8月13日召開的投資者電話會議上得到驗證。根據中銀國際證券的電話會議紀要,受市場強勁晶圓需求、新産品的推出和公司新客戶的帶動,ACMR二季度業績增長強勁。其中,營收同比增長38%,交付額同比增長82%。

隨着 ACMR 業務的強勁發展,公司的産品及客戶均有新突破。在新産品方面,公司的ECP map設備差異化的技術實現在極薄種子層上均勻電鍍,搭配第一季度推出的高速鍍銅技術,實現更好的均勻性和電鍍速率,可以爲先進封裝客戶提供更高産出率的設備。該工藝在保證高産能的同時,提升了均一性,這將使公司的設備更具競爭力。同時,Ultra Fn 立式爐幹法工藝設備産品增加了半導體制造領域的新應用,控制加熱的均一性與穩定性,保證晶圓産出良率。隨着兩種新産品分別在2022年初及2022年下半年推出,公司未來目標市場的空間將從50億突破至100億美元。

而在海外客戶拓展方面,ACMR 加強了美國和歐洲的銷售計劃。公司聘請了超20年業界經驗的老將加入全球銷售團隊,目前,公司正在積極與美國和中國台灣地區的兩家制造商接觸,有信心確保在2021年獲得至少一個頂尖新客戶。

基于新産品與新客戶的順利進展,再疊加當前高確定性的訂單量,ACMR 對公司2021年的業績做了全年展望,其預計年收入在2.25-2.4億美元,中位數同比增長48%,毛利率維持40%-45%的區間不變。

由此可見,ACMR 業績高速增長已具備確定性,其股價有望隨業績增長持續上行。而子公司盛美股份的上市,則是ACMR價值重估的開始,盛美股份上市的臨近有望助推ACMR股價的加速上漲。

從更長遠的角度看,強大的研發實力疊加管理層對産業和産品的精准洞悉,使ACMR經受住了曆史的考驗,並成爲公司持續成長的核心競爭力。借此,ACMR可隨行業的高景氣在全球的半導體設備市場開啓全新時代。