蘋果Apple Car上市時間八字還沒有一撇(詳細昨日文章《【趣點】蘋果Apple Car明年上市?!特斯拉瑟瑟發抖ing....》),昨天的美股市場已暗流湧動。

馬斯克先是回應特斯拉上海工廠生產的中距離續航電動車早已用上磷酸鐵鋰了。另外,報道傳出蘋果電池將採用的單電芯(monocell)最大電壓太低了,並不可行。

然後馬斯克又說特斯拉Model 3項目最黑暗之時,自己曾向庫克求救,問蘋果有沒有意思以現在市值十分之一的估值把特斯拉收購。庫克連會都不想開。

唠唠叨叨完一番之後,特斯拉昨天股價終於還是收報640美元,下挫1.46%。

真正受惠於蘋果造車消息的是鋰電池概念股,昨晚美股智利礦業化工(SQM-US)及雅寶(ALB-US)分别漲4.32%及2.99%。今日港A兩市鋰電池概念板塊均錄普漲。A股南山鋁業、德賽電池、航天彩虹等多只個股錄得漲停。

蘋果造Apple Car,對其他新能源汽車造車廠是砒霜,對電池供應商而言則是蜜糖。

提到新能源汽車電池供應商,大夥兒想到估計都是7000億+市值的寧德時代。但事實上,新能源汽車的中遊,並不止只有寧德時代。

1.磷酸鐵鋰VS三元鋰電池

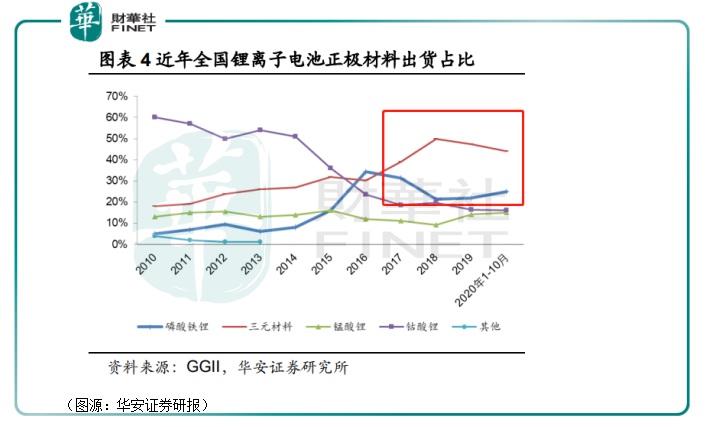

在動力電池所有材料成本中,正極材料所佔比例大約為30%-40%,其直接決定電池能量密度、安全性及綜合性能,因此新能源汽車的動力電池亦直接按照正極材料進行劃分,分為钴酸鋰(LCO)、錳酸鋰(LMO)、磷酸鐵鋰(LFP)、三元材料(包括鎳钴錳酸鋰(NCM)、鎳钴鋁酸鋰(NCA))等技術路線。

磷酸鐵鋰電池不含钴等貴重元素,原材料成本較低,且磷、鐵等元素儲量豐富,不會存在供應短缺的問題。電池具有工作電壓適中、單位重量電容量大、高放電功率、可快速充電循環壽命長及熱穩定性高等優點。

缺點則是磷酸鐵鋰電池能量較低(影響續航里程),產品一致性較差等。

三元材料鋰電池則相反,其主要有有NCM及NCA兩種形式。鎳钴鋁的高溫結構不穩定,高溫安全性較差且成本較高。但三元鋰電池能量密度較高,循環性較高。

2009年新能源汽車行業發展初期,磷酸鐵鋰電池一度成為行業最主要的電池技術路線。2012年6月,國家發佈《節能與新能源汽車產業發展規劃(2012—2020年)》,提出到2015年動力電池模塊能量達到150Wh/kg以上;2020年需要達到300Wh/kg以上,當時磷酸鐵鋰尚達不到該要求。

同時,2016年開始,新能源乘用車補貼政策將電池能量密度及續航里程作為主要指標。因此,新能源造車品牌為獲得高額補貼,紛紛轉而使用三元鋰電池技術。

行業頭部寧德時代及比亞迪正是在這段時間開始轉投三元電池。

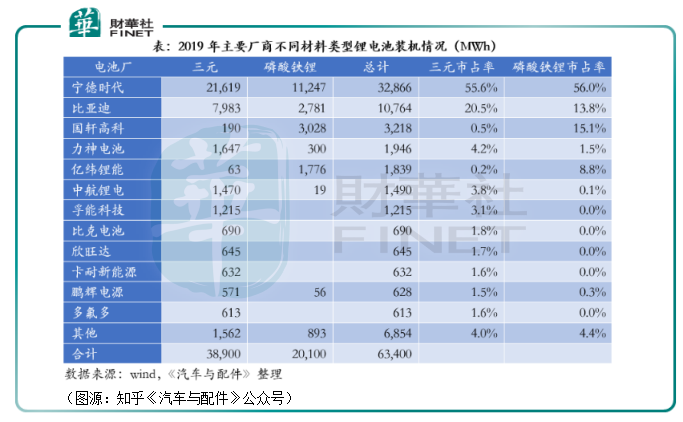

截至2019年,寧德時代磷酸鐵鋰及三元鋰電池裝機量分别是2.2MWh及1.1MWh,比亞迪分别為7983MWh及2781MWh。

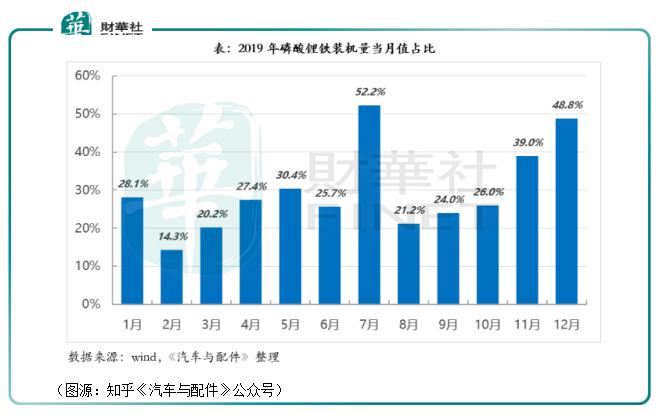

而從去年開始,新能源補貼逐步退坡,抹去了三元鋰電池的成本優勢。另外,動力電池新技術的推出,令磷酸鐵鋰重新獲得市場青睐。

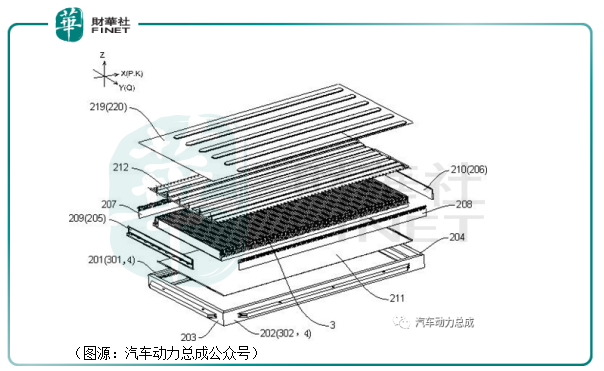

比亞迪的「刀片電池」的其中一大重要原因。一般而言,一個完整的動力電池由三級組成,即電芯(Cell)、模組(Module)、包(Pack)。一個電芯組成一個模組,多個模組組合加上BMS等其他零部件就構成了完成的電池Pack。

在多層級電池Pack結構之下,電芯對電池包的空間利用率只有40%。模組對電池包的空間利用率只有50%,而模組的硬件費用約佔電池總成本的15%。

比亞迪的刀片電池技術採用CTP(Cell to PACK,無模組動力電池包,即從電芯直接集成電池包,省去模組環節)設計,電芯以列陣方式裝到電池Pack内,省去了橫梁、縱梁及螺栓等附件,將電池Pack的空間利用率由40%-50%提升至60%-80%。

電池Pack的體積利用率上升,也就意味著刀片電池續航里程可以相應提升,甚至可以達到高能量密度三元鋰電池同等續航水平。這時候,磷酸鐵鋰的成本優勢就體現出來了。

從19年7月份開始(補貼退坡),磷酸鐵鋰佔比正持續上升。

按照券商意見,未來三元鋰電池和磷酸鐵鋰的市場份額將持續擴大,並主要服務不同的細分市場。三元鋰電池服務高端乘用車等重視電池能量密度的應用場景,磷酸鐵鋰則主要應用於低續航乘用車及儲能領域。

目前,出於成本考慮,國產特斯拉Model 3正是使用LFP磷酸鐵鋰電池。而蘋果的Apple Car據傳亦將使用LFP正極材料,而且採用單電芯(monocell)的形式減少電池整體體積。蘋果聲稱其自研電池續航里程更高,成本更低。

無怪乎馬斯克聽後也頻頻吐槽——因為從採用的正極材料來看,Apple Car最終價格定位可能與特斯拉的主力車型Model 3相仿。

2.動力電池原材料格局:龍頭強者通吃

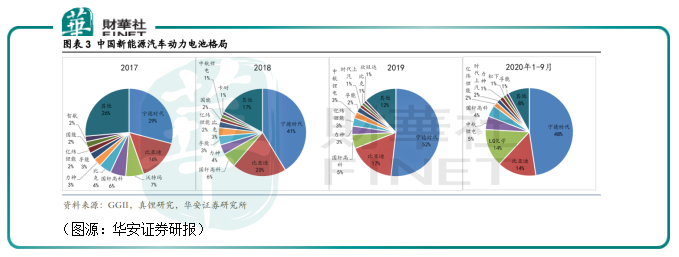

全球動力電池出貨量主要被中日韓企業瓜分,行業CR10佔比在80%以上,頭部玩家包括寧德時代、比亞迪、日本的松下、韓國的LG 化學、三星SDI、SKI等。國内市場,寧德時代今年前九個月佔行業近半壁江山(48%),比亞迪和LG化學分别均佔14%,第二梯隊國軒高科、中航鋰電、孚能科技、億緯鋰能、欣旺達差距較遠。

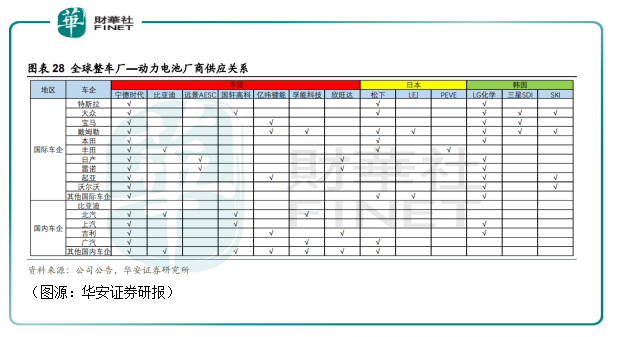

從供應整車廠數目來看,寧德時代供應了近乎全行業大廠的動力電池,其次則是松下及LG化學。國内其他供應廠商在合作整車廠商數目方面與三者相比相差較遠。

當然,動力電池行業的格局集中度較高,最頭部的供應商如寧德時代及比亞迪都被買爆了。隨著行業的蛋糕越做越大,我們不妨再溯源看看動力電池上遊的材料供應商。

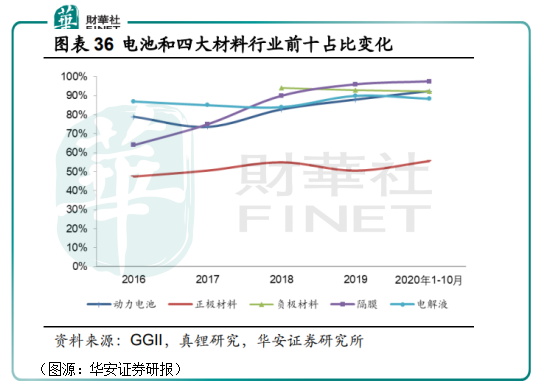

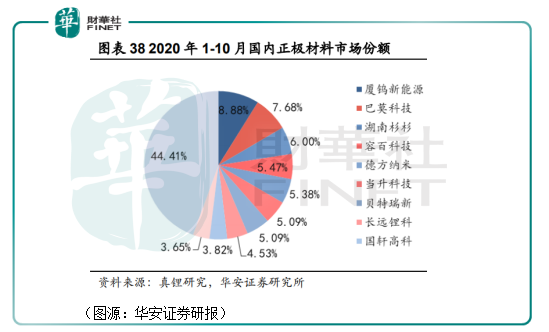

動力電池主要由正極、負極、電解液和隔膜環節組成。除了正極材料行業外,其餘原材料集中度CR10均高於80%。而正極材料今年前十個月的行業集中度則只有55.59%。

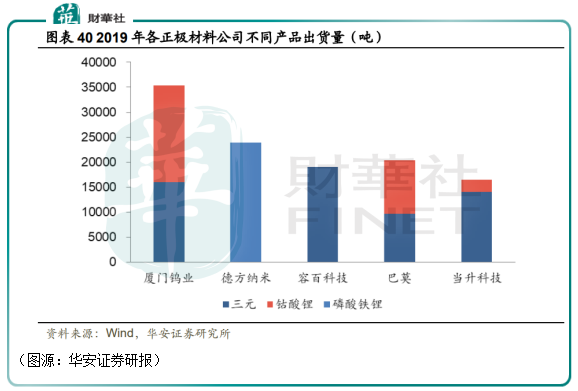

正極材料供應商市佔率均差不多,廈鎢新能源、巴莫科技、湖南彬彬、容百科技均在5%至8%之間。

而且供應商主供產品亦五花八門。目前行業的發展方向是磷酸鐵鋰和三元鋰佔有率齊頭併進。廈門鎢業和巴莫卻都有大部分產品是钴酸鋰。單公司計算,沒有一家公司的正極材料產能能滿足寧德時代的需求。故動力電池廠商必須從不同正極材料廠商採購材料,行業整合趨勢不明顯。

細分三元正極材料領域,從供應商對應的動力電池廠來看,供應電池廠數量比較多且已經與頭部廠商建立合作的有容百科技(比亞迪、寧德時代)及當升科技(比亞迪、寧德時代及LG化學)。

磷酸鐵鋰此前價格在供需失衡情況之下持續下跌,行業一度出現全面虧損。但隨著CTP技術的推出及三元鋰補貼退坡,磷酸鐵鋰的需求已在今年出現超預期增長,並導致行業階段性供需緊張,因此產品價格有望探底回升。

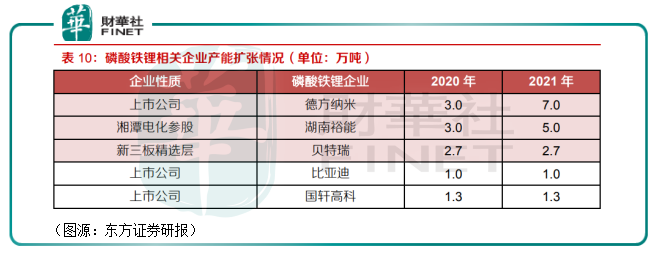

只從產能看,目前行業的頭部公司包括德方納米、湖南裕能、貝特瑞等。

其他動力電池原材料集中度比較高。負極材料今年前十個月的產量是27.9萬噸,同比增長 23.93%,頭部公司市佔率貝特瑞佔比21%、江西紫宸佔比 17%,杉杉股份佔比 16%,CR3達54%。其中,受LG 化學及松下動力電池出貨量增長帶動,杉杉與貝特瑞出口量大幅增加。

以上三家供應商中,只有貝特瑞已上市。

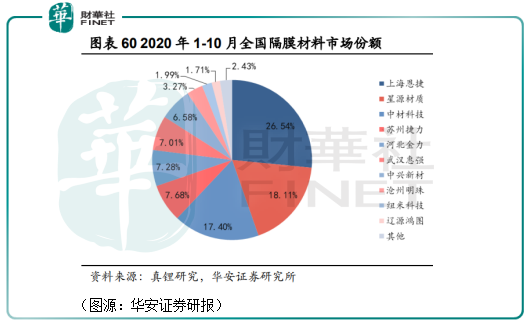

隔膜方面,受疫情影響今年前十個月國内隔膜出貨量為24.6億平方米,同比增長 5.13%。但下半年開始隨著新能源汽車市場回暖,第三季隔膜出貨量達9.3億平方米,同比大幅增長 33.2%。

三元鋰電池主要採用濕法隔膜。隨著三元鋰電池裝機量提升及中高端數碼電池市場規模擴大,今年國内濕法隔膜佔比已達到74%。幹法隔膜的價格較低,適用於中低端乘用車的磷酸鐵鋰電池。隨著刀片電池的應用推廣,幹法隔膜增速有所加快,擠佔濕法隔膜的市場空間。

目前鋰電池隔膜的全球市場份額主要被中國、日本、韓國瓜分。中國供應商所佔份額持續增加。隨著磷酸鐵鋰出貨量增加,國内隔膜市場由恩捷股份一家獨大變為恩捷股份、星源材質、中材科技三足鼎立。今年前十月行業CR3接近70%。

以上三家頭部供應商均為上市公司。

最後的電解液材料方面,與隔膜出貨量類似,今年前十個月國内電解液產量達到19.2億噸,同比增長18.52%,第三季出貨量放量大增同比增長超過30%。

同期(9月份開始),電解液價格持續上漲,至本月初漲幅已超30%。漲價原因主要包括下遊新能源汽車需求回暖;電解液鋰鹽最主要電解質六氟磷酸鋰市場供需結構偏緊導致價格持續上漲;及電解液溶劑二甲酯(DMC)由於原材料環氧丙烷等價格上漲且供貨緊缺導致價格上漲。

預期短期内以上三點邏輯不會改變,電解液景氣度將持續提升。

該細分行業同樣是大魚通食的狀況。今年前十個月天賜材料、新宙邦、國泰華榮產量分别為5.33、3.65、2.40萬噸,市佔率分别為27.80%、19.03%、12.53%。而且,今年來自日韓動力電池廠的顯著增加,頭部公司海外收入佔比提升。未來隨著行業景氣度提升,龍頭公司有望進一步充分受益。

以上三家公司中,天賜材料、新宙邦已上市。

3.總結

無論蘋果的Apple Car會在明年還是2024年入局,新能源汽車蛋糕越做越多已經是無法遏制的大趨勢。

目前行業動力電池呈現出磷酸鐵鋰和三元鋰電池雙線併進的趨勢,對應中低端及高端新能源電動車需求。

在行業中遊動力電池產業鏈上,電池整廠供應商格局基本已定,寧德時代遙遙領先,比亞迪跟隨其後,其餘二線廠商分到的羹並不多。

再往動力電池上遊延伸,除正極材料行業格局仍高度分散之外(但可以對照供應商對應下遊電池廠商篩選未來可能跑出的龍頭公司),其餘負極材料、隔膜、電解液行業格局基本已固化。

類似寧德時代這樣的動力電池頭部公司,市場熱切關注,其估值已處在高位。如果寧德時代「恐高」,動力電池上遊的幾家龍頭原材料供應商亦可以追蹤留意。

無論未來蘋果和特斯拉的新能源電動車競爭如何激烈,對於這些供應商而言其實都是利好。