前言:

「開物業公司就像辦學校,學校是公共服務類的機構,你如果把學校變成掙錢的工具,那就不對了。」這是在2015年融創中國主席孫宏斌被問及分拆物管時給予的回應。

2020年8月6日,港交所披露易平台顯示,融創中國旗下的融創服務控股有限公司(下稱「融創服務控股」)刊登了上市申請書。這意味著曾揚言不會分拆物業管理公司上市的融創,改變了主意了。

那麽,是什麽因素讓融創對於分拆物管之事來個360度轉變呢?龍頭房企融創分拆物管又意味著什麽?

「大物管」時代來臨,大型品牌房企加速擴張

在我國房地產未從黃金時代向白銀時代過渡之前,物業管理行業只是房地產後週期細分領域,僅與房屋竣工交付關係密切,並未引起資本市場特别關注。而近幾年,隨著「房住不炒」調控主基調、個人消費升級、新城鎮化推進及舊城改造等政策落地,打開了物管衍生業務及非主業增值服務增長空間,進而放大了物業管理穩健的現金流、持續的盈利、脫離經濟週期等行業特性,資本市場關注度及認可度逐步提升。隨著資本的注入及政策持續推出,物管行業勞動密集、分散的格局逐步被突破,可預見增長空間逐步明朗及放大。

在此背景下,赴港上市籌資謀求擴市場份額就成為物管企業實現規模化發展的必經之路。「分拆上市」、「又一家物管公司遞表」、「物管赴港上市潮」......成為近兩年物管行業一直繞不開的熱點。

2019年共有12家物管企業以IPO或者借殼的方式登陸資本市場;2020年上半年,6家成功在港上市,仍有10家物管企業遞交了上市申請書。一組組不斷增長數字,都足以反映出物管行業現階段高漲的景氣度及關注度。

在物管行業高景氣及高遞表形勢之下,競爭格局也出現了分化。具體而言,隨著以碧桂園服務為代表的大型品牌物業登陸資本市場,規模差距與第三方物業公司越拉越大。未上市之前,碧桂園服務營收不足50億元,上市不足一年營收規模逼近100億元大關,二級市場市值更是突破1,000億大關。與碧桂園服務存在較大反差的是第三方物業公司彩生活,2019年營收為38.45億,同比增速為6.4%,分别低於同期行業及碧桂園服務45.84%及106.3%營收增速。

除此之外,保利物業、雅生活服務、綠地服務及中海物業等大型品牌物業分拆上市後進行大規模的併購,市場份額、業績及估值均取得大幅的提升。某種層面上講,大房企分拆物管上市,加速物業行業分化,正折射出「大物管」時代來臨。在「大物管」時代悄然來臨,融創分拆物管也就順理成章,水到渠成的事。

融創已遞表,恒大、萬科遞表還會遠嗎?

從目前大型房企分拆物管情況來看,TOP10房企中,碧桂園、保利、中海和招商蛇口已經完成物業分拆上市,綠地、龍湖入股了雅生活和綠城服務,融創現已遞表,華潤置地也有明確的分拆計劃,唯獨僅剩恒大和萬科對於分拆物業上市未有實質性進展。

值得一提的是,按大型品牌物管在管總面積計,未分拆物管上市的恒大及萬科均是目前物管行業的頭部企業。據克而瑞數據,截至2019年末,萬科物業在管總面積為4.38億平方米,穩居物管行業第一的寶座,碧桂園服務以3.93億平方米在管總面積次之,恒大物業管理業務的分支,金碧物業在管總面積達3.52億平方米,排名第四。而此次遞表的融創服務控股在管總面積為1.05億平方米,與恒大、萬科及碧桂園動辄3-4萬億在管總規模比較,差距還不小,這或許也是融創會先於恒大及萬科分拆物管上市的原因所在吧。

除此之外,上市物管在管面積持續擴張速度或許是激發大型物管公司上市籌資增規模的欲望。據克而瑞證券研究院測算24家上市内地物管公司2019年在管面積合計約26.1億平方米,同比增長53.8%,高於2018年全年30.7%的增速,也高於2018年全國物業管理行業管理面積13.2%的增速。因此,在物管行業赴港上市籌資強市場份額及分化競爭格局的大背景下,作為頭部企業的恒大及萬科,為了企業長遠發展著想,勢必也會加快分拆上市的步伐,參與搶佔市場份額的浪潮中。

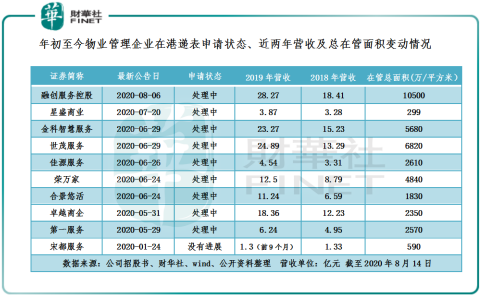

值得注意的是,隨著「大物管」時代的來臨,物管行業分化或將成為大趨勢。以目前遞表的企業為例。如下圖所示,在目前遞表的10家物管企業中,融創服務控股是唯一一家總在管面積突破1億平方米大關的企業,與最小在管面積星盛商業比較,兩者差距有35倍。按營收計,融創服務控股依舊以28.27億元穩居第一的位置。從遞表物管企業背景來看,收入規模破20億大關且在管面積突破5,000萬平方米的融創服務控股、世貿服務及金科智慧服務母集團都是國内大型房地產商。房地產母集團分拆而出,在管總面積及收入規模方面都要優於其他小型物管企業及第三方物管企業。按照碧桂園服務、保利物業、雅生活服務、綠地服務上市後營收規模增長來看,融創服務控股、世貿服務及金科智慧服務等大型物管加入,行業分化或將進一步加劇。

尾語:

融創從不分拆到分拆,正反映出物管行業從冷到熱的過程。在這個過程中,大型品牌物管借助著母公司集團優勢,正不斷提升著自身市場份額,而小型物管及第三方物管公司卻遇到不小的挑戰及考驗,這也是現階段行業出現兩極分化的原因。從在管面積及地產商土地儲備等因素考量,隨著萬科、恒大及融創等大型房企分拆物管上市,勢必會加速行業進一步分化,行業TOP10的競爭度或將持續提升。