知識是人類進步的階梯,1978年開始的改革開放,我國開始將「科教興國」作為社會主義現代化建設的重要戰略。

我國文盲率已經從新中國成立之初的80%以上降至如今的4%以下,教育領域分化出了多種形式,從素質教育、K12教育、職業教育、高等教育,再到三農教育、養老教育等,為我們國民素質的提升帶來翻天覆地的變化。

資本市場助力教育行業發展,2018年是我國民辦教育行業資本化的一大浪潮。眾多内地民辦教育企業紛紛赴港上市融資,增學員、拓地域,為資本市場帶來一股熱潮。

那麽,我們如何看待近些年民辦教育領域群雄逐鹿般的演繹?

K12領域成長性最強

2018年起,民辦類教育集團掀起了港股上市潮。在2018年及2019年,港股市場每年均迎來10間民辦教育企業上市;2020年至今,因疫情等因素,僅有2間教育類公司在港股上市。

截至目前,在港股上市的教育服務板塊共有36間上市企業。從細分領域看,主要有高等教育、K12教育、課外輔導、在線教育和職業教育。其中,高等教育企業最多,多達12間;其次是K12教育,有6間上市公司。

細分領域過去幾年的成長性來看,要屬K12教育領域最強。2016年-2019年,天立教育(01773-HK)、楓葉教育(01317-HK)等K12領域企業盈利能力強勁,多數企業每年營收和淨利潤增速均達到20%-40%區間的增幅。K12私立教育企業的標準化復製能力很強,這賦予了它們持續的高成長性。而作為一個擁有超過1.6億的接受K12教育階段的學生,在應試教育國情下的中國,K12教育依舊是教育行業的主流,體量空間最大。

高等教育方面,成長性不如K12教育強,各個企業過去4年的成長能力表現參差不齊。嘉宏教育(01935-HK)、希望教育(01765-HK)、中國科培(01890-HK)等企業維持高增長,這得益於它們在「内生增長+外延式併購」方面的能力。

而在課外輔導、職業教育等領域,則以頭部企業盈利能力更強。其中,區域性 K12 課外培訓龍頭思考樂(01769-HK)、職業培訓領頭企業中國東方教育(00667-HK)過去幾年業績表現亮眼。在大資本時代下企業之間的競爭維度已經從經營層面擴展到資本層面,享受擴張帶來的效應。

從股價上看,資本市場更青睐於成長性強的細分領域頭部企業。

上圖所示,思考樂、新東方在線(01797-HK)、宇華教育等上市以來股價漲幅為100%-400%的企業,均是各領域的龍頭企業或者成長性強的企業。

高教領域擴張最兇猛

在二級市場上市後募資狀況不起眼,但不影響上市公司的對外擴張,尤其是以高等教育最為明顯。

新《民促法》規定不得設立實施義務教育的營利性民辦學校,但未限制民辦高等教育營利性。此外,教育部近期發文,進一步明確加速推動獨立學院轉設事項。這一事件,對旗下擁有較多已經達到轉設標準的優質獨立學院的上市公司構成利好。加之教育企業現金流往往十分充沛,有利於對外擴張,所以受政策鼓勵的民辦高教企業非常熱衷於對外併購以擴大規模。

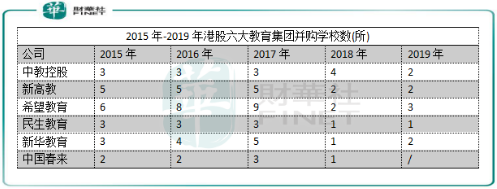

根據財華社記者統計,港股六大教育集團自2015年來大多每年各自均有1-9起併購學校的動作,其中希望教育併購最激進,2015年-2019年累計併購高達28所學校。這些併購為相關上市公司業績增長提供助推器,可以說未來業績增長的可預見性頗高。

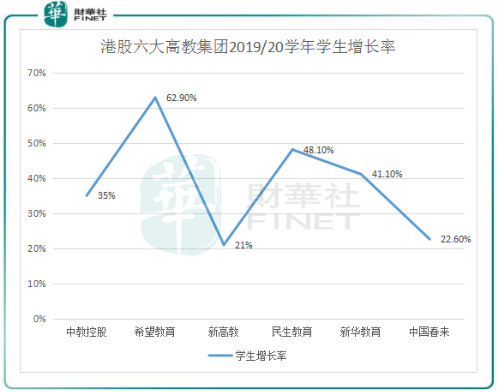

而與業績息息相關的在校生人數方面,根據各企業2019年報數據,上述六大集團中學生人數均20%以上增速,擴張計劃明晰且成效顯著。其中,希望教育過去幾年大肆擴張,帶動了其在校生的高速增長,公司2019/20學年在校生同比增長高達62.9%至14萬人。業績也隨之攀升,公司2019年實現營收13.31億元,同比增長29.3%;淨利潤4.9億元,同比增長192.8%。

K12和高教領域一樣,市場集中度低。K12 教育由於各地教材和考試制度存在差異,各年齡段及科目之間輔導内容存在差異,因此市場目前難以集中,在這種情況下,K12教育相關企業對外併購就不如高教領域瘋狂。雖然K12 課外培訓要求必須持證上崗等政策趨嚴短期内對行業發展帶來阻力,但受優質資源供需缺口帶來的升學競爭,導致課外培訓行業需求仍屬剛需,成長性優異。

在線教育方面,在疫情影響下該領域潛力最大。在未來,政策對在線教育行業的管理將更加規範,不合資質的中小型在線教育平台將會出清,利好新東方在線等龍頭企業。新東方在線通過收購東方優播等在線教育企業,正在分「三步」下沉市場,在品牌、教研和技術支持下,用戶量積累正在加速推進。

投融數額下降明顯

我國教育行業過去數年來是受資金關注的一大行業,在一級市場,教育投融數量自2014年開始呈現快速增長態勢。

根據IT桔子數據,2014年-2016年,我國一級市場教育投融資數量由287起增至594起,2016年之後不斷減少。到了2019年,一級市場教育投融資數量下降至371起,同比下降36%,其中素質教育、K12和職業教育、教育信息化賽道投融資數量排名前四,表明是投資領域重要佈局的賽道;2020年上半年,一級市場教育投融資共發生了113起投融資事件,縮水了32.34%,共計總額176.575億元,但平均單筆融資金額大幅攀升,同比增加98.63%,表明市場靠頭部高額融資撐起。

一級市場算不上景氣,但不影響二級市場的熱情。Wind數據顯示,港股市場在2017年-2019年,港股教育行業首發募集資金分别為80.73億港元、84.75億港元及114.04億港元,募資額不斷上升。

從二級市場上市後募資額看,2017年-2019年,港股教育市場通過配售、供股、代價發行的方式共募集到25.71億港元,明顯不高。在募資的目的方面,主要用戶償還債務和擴張之用。

在整體「資本市場寒冬」期,主要靠外在資金推動的發展模式已經沒那麽重要了,更需要聚焦企業内部核心競爭力驅動下的持續成長能力,即内生增長+外延式併購的能力。