庚子之年突降新冠肺炎疫情,大幅刺激了我國整個醫藥行業防控、診斷、治療等相關領域的需求量,進而帶動醫藥資本市場火熱,促使投資們重視整個醫藥行業未來發展空間。特别是在我國疫情防控中中醫藥發揮了重要的補充作用,引起社會高度關註,抗疫相關產品市場需求大幅提升,越來越多的醫院開始為患者開具中藥配方顆粒、中藥飲片及中成藥等中藥類產品。

中藥配方顆粒作為一種標準化的新型現代化中藥產品,已上市二十餘年,其質量穩定,使用便捷的特點讓它的市場認可度不斷提高,行業發展迅速。2015年《配方顆粒註冊管理辦法(徵求意見稿)》公佈之後,多省開始推動配方顆粒行業發展,發放地方試點牌照。隨著政策不斷放開,近幾年來各省紛紛出台支持配方顆粒發展的相關政策,湖北等省份開始將中藥配方顆粒納入醫保。作為中醫藥板塊中增長最快的細分領域之一,不少上市公司也嗅到商機,開始加速擴圍以分羹中藥行業未來的發展紅利。

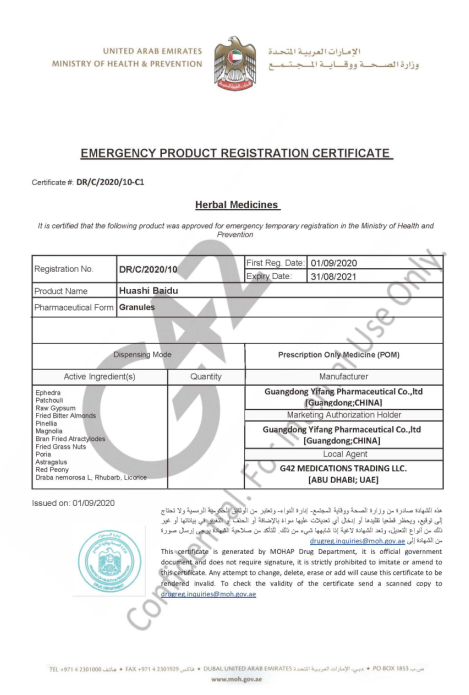

此外,中醫藥在國内疫情防控取得良好成果,愈來愈多國家的民眾了解和認可中藥及其療效,其中中國中藥的化濕敗毒顆粒更加獲阿聯酋政府批出藥品註冊文件,正式進入首個海外市場,標志著中國的「中醫藥力量」在全球抗疫中得到認可,並發揮著越來越重要的作用。

中藥配方顆粒龍頭—中國中藥

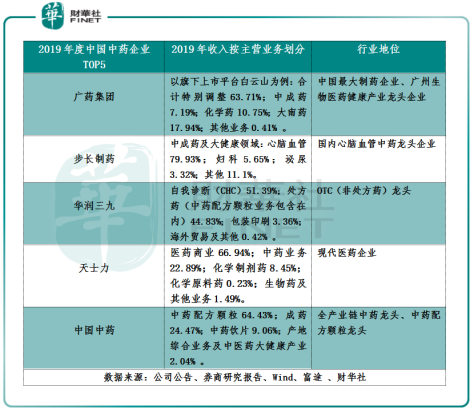

近期,國内醫藥界權威機構米内網聯合醫藥經濟報發佈了2019年度中國中藥企業TOP100排行榜。其中TOP5分别為廣藥集團、步長製藥、華潤三九、天士力及中國中藥。財華社通過投研研究報告及公開資料整理發現,TOP5企業都是中藥行業各細分領域的龍頭企業,如廣藥集團為中國最大製藥企業、廣州生物醫藥健康產業龍頭企業;步長製藥為國内心腦血管中藥龍頭企業等。

值得註意的是,從TOP5企業收入結構來看,前四家公司業務結構綜合化,中藥收入佔比不高,比如天士力醫療商業佔比最高,而中藥業務僅佔總收入的22.89%,白雲山中藥業務佔比僅為7.19%。對中藥全產業鏈進行全面佈局且取得不俗收益的僅有中國中藥一家。

除此之外,TOP5中真正涉足中藥配方顆粒領域及取得不俗經濟效益只有兩家,分别是中國中藥及華潤三九。其中,中國中藥是中藥配方顆粒領域龍頭企業,其通過旗下江陰天江及廣東一方兩家子公司擁有配方顆粒品種多達700餘種,是目前持有顆粒配方品種最多的企業,配方顆粒產能約14,300噸,是其餘4家試點企業合計產能的2.6倍。

從收入結構來看,中國中藥配方顆粒業務收入規模的優勢同樣遙遙領先。2019年,中國中藥配方顆粒業務收入為92.27億元,高於同期華潤三九處方藥業務(中藥配方顆粒業務包含在内)收入的65.90億元及紅日藥業(2019年度中國中藥企業TOP100排行榜中排名18名)中藥配方業務收入的27.06億元。由此可見,從收入量級來看,中國中藥在中藥配方顆粒優勢十分明顯。

更值得關註的是,據財華社統計,中國中藥的配方顆粒業務優勢正不斷加大。2017年至2019年中國中藥的復合年增長率為29.5%,遠高於同期華潤三九處方藥業務(中藥配方顆粒業務包含在内)復合年增長率的12.9%及紅日藥業配方顆粒業務復合年增長率的24.24%。雖然上半年在疫情的影響下,醫療機構的診療人數出現明顯下降,但中國中藥的配方顆粒業務仍錄得人民幣45.7億元收入,與去年同期持平,表現優於紅日藥業及華潤三九,後兩者的配方顆粒業務均錄得放緩。

除此之外,從近期提交的配方顆粒質量標準品種的數量就能客觀反映出中國中藥「護城河」厚實度及優勢。去年年底《關於中藥配方顆粒品種試點統一標準的公示》的出台為配方顆粒建立了行業標準。在第一批公示的160個中藥配方顆粒質量標準中,中國中藥提交了89個品種的質量標準,約佔第一批中藥配方顆粒質量標準數量的五成。由此不難看出,在未來行業規則不斷規範化的道路上,中國中藥能更快地適應新的行業規則,先發優勢更顯著。

而且,中國中藥也是官方機構信賴的合作夥伴。上文提到的化濕敗毒顆粒,就是在今年3月從中國中醫科學院轉讓至中國中藥旗下一方製藥。此藥源自黃璐琦院士團隊在武漢一線的新冠肺炎臨床救治過程中,根據臨床觀察總結出來的化濕敗毒方,由麻黃、廣藿香、生石膏、杏仁、半夏、厚樸、蒼術、草果、茯苓、黃芪、赤芍、葶苈子、大黃、甘草等14味藥組成,在阻斷病情發展、改善症狀,特别是在縮短病程方面有良好療效。作為中國首個獲得臨床批件的治療新冠肺炎的中藥創新藥物,化濕敗毒顆粒已獲國家中醫藥管理局納入」三藥三方」,近日更赢得阿聯酋王室及政府的高度評價,獲列為緊急註冊用藥,標志著第一種形成於武漢抗疫期間的中藥即將正式走出國門。

全產業鏈中藥龍頭,中國中藥行業優勢穩固

今年7月2020版藥典的出台,可能成為中醫藥行業發展的拐點。中醫藥行業一直以來被市場所诟病的其中一點就是原材料質量參差不齊,這次的新版藥典對中藥材和飲片質量的多個關鍵指標加強把控,特别是對於重金屬和農殘的要求,將大大提高飲片行業門檻,對傳統的「小、散、亂」行業格局造成衝擊。未來,進行全產業鏈佈局可能會成為中藥企業發展的主旋律。而在這次評選的中國中藥企業TOP5中,中國中藥除了是中藥配方顆粒的龍頭企業,還是中藥行業全產業鏈的龍頭,而且依託其股東國藥集團的雄厚背景及資源渠道,中國中藥在我國中藥行業產業佈局優勢逐漸穩固,這也是其他中藥企業無法企及之處。

國藥集團是由國務院國資委直接管理的中國規模最大、產業鏈最全、綜合實力最強的醫藥健康產業集團。2013年,國藥集團控股中國中藥後,以產業整合為導向,7年間收購、新建了數十家優質企業,實現中藥全產業鏈佈局。在全力推進產業鏈佈局的道路上,中國中藥並不是一味地盲目拓展,而是針對國策的進行了前瞻性的佈局,先洞悉行業發展趨勢,再製訂多項藍圖,後等國家政策出台前作出部署。這不但能避免政策風險,還能享受到政策落地後的先發優勢,進而鞏固在中藥全產業鏈的領導地位。

根據行業標準,中藥行業的全產業鏈大體分為上、中、下遊。

中藥上遊是藥材的種植。藥材可以分為大宗藥材和名貴藥材,中藥產業不同於其他行業,藥材的質量和等級直接關係到產品的療效和價值。基於此,近些年,國家藥監局發佈《關於藥品信息化追溯體系建設的指導意見》、《中藥新藥用藥材質量控制研究技術指導原則》及三部委聯合印發《全國地道藥材生產基地建設規劃(2018-2025年)》,均對藥材建設提供了統一的指引。

值得一提的是,在相關國策未出台之前,中國中藥就已經在上遊藥材領域進行了前瞻性的佈局。基於前期在上遊中藥材集中採購及原材料溯源的工作積累及相關國策指導意見,中國中藥順勢推動中藥材追溯、道地藥材體系的建設。

具體而言,中國中藥啓動了中藥材大品種藥用植物和採集的生產質量管理規範(GACP)基地建設工作。以山東平邑金銀花、甘肅西和半夏、甘肅禮縣大黃為例,中國中藥與當地種植大戶就中藥材大品種資源發展合作,建立集藥材種植、產地初加工、檢驗檢測、倉儲物流、藥材貿易、數據追溯等功能於一體的現代化中藥材產業示範基地。截至2020年上半年,中國中藥自建或共建GACP中藥材基地110個,覆蓋44個道地藥材品種,種植面積近7萬畝。

構建GACP中藥材基地優勢不僅可保證藥材長期質量穩定、渠道成本可控,還可最大化實現藥材道地性、可追溯性等市場需要,進而凸顯公司在上遊的核心競爭力。

中藥中遊是主要為中藥加工製造。在中藥中遊領域,中國中藥以飲片、顆粒及成藥生產、加工基地等業務為矩陣,實現在中遊的全面佈局,並在該領域佔據絕對的話語權。上述已提及中國中藥的配方顆粒領域的優勢,對此不在進行贅述。就以增速最快的飲片業務為例,在中藥飲片專項整治的大背景下,中國中藥依託上遊資源優勢,加強了24家飲片生產企業内部協同和產品線升級,建立中藥飲片的標準體系、質量追溯體系,逐步促進中藥飲品產品全面升級,提升在中遊領域飲片的市場份額。

近年來,隨著飲片質量相關監管趨嚴,《飲片炮製研究技術指導原則》、《質量標準研究技術指導原則》等文件的出台將給飲片市場帶來新的一輪的洗牌,這會給具備標準體系及質量追溯體系的飲片藥企帶來新的增量機遇。這樣的市場機遇勢必會向實力較為雄厚及上遊資源優勢突出的中國中藥靠攏,繼續夯實其在中遊領域的龍頭地位。

中成藥板塊而言,中成藥是以上遊中藥為原料,根據中醫藥理論,通過一定的製劑工藝加工而成的重要製品。目前,中國中藥主要深耕成藥領域的臨床及OTC兩大品種,在中成藥市場佔有率較高。在臨床品種中口碑及市場銷量較好的產品已超10種,如仙靈骨葆膠囊、玉屏風顆粒、頸舒顆粒、潤燥止癢膠囊、風濕骨痛膠囊及棗仁安神膠囊、七厘膠囊、威麥寧膠囊、鼈甲煎丸、金葉敗毒顆粒等;OTC類中同樣有具備良好口碑及銷量較佳的產品逾10種,如鼻炎康片、馮了性風濕跌打藥酒、蟲草清肺膠囊、腰腎膏、聖通平、維C銀翹片、蛇膽川貝散、蛇膽陳皮散、通絡骨質寧膏、安宮牛黃丸、黑骨藤追風活絡膠囊等等。

展望未來,中成藥優勢眾多,除了價格較為低廉,療效較為明確以外,副作用相較於化學藥也較小,相比於中藥飲片,也具有方便儲存、攜帶等優點,需求量正逐年遞增,且在此次疫情中成藥這些優勢給社會帶來的積極影響是有目共睹的。

在國家對於中藥行業現代化的倡導下,中成藥的生產技術工藝和研發技術不斷提升,療效、口感等方面也不斷進步,未來行業規模將不斷擴大。作為手握上遊優質藥材資源、多款中國馳名商標及老字號品牌的中國中藥,勢必會迎來新一波成藥增長週期。

中藥下遊主要是通過醫院、藥店和商超等面向最終消費者。在下遊領域,因中國中藥是國藥集團旗下唯一的中藥上市平台,優質渠道資源迅速為公司打開,短短幾年時間,中國中藥銷售網絡遍佈全國各地。此外,依託國藥集團及平安集團的優勢資源,中國中藥擁抱「互聯網+醫藥」大數據平台,在下遊領域也已經取得不俗的成效。

具體而言,物聯網時代下,中國中藥的共享中藥·智能配送中心為輻射區域内的醫療機構、零售藥店和個人提供中藥領域多元化服務,包括製劑(中藥代煎、膏方製作、藥酒代泡等)與相應調劑配送服務(中藥飲片、配方顆粒等)。此外,中國中藥的智能配送中心還承接醫療機構中藥領域藥房外包業務,這不僅能為醫院節省人力空間資源、降低成本,還豐富公司中藥增值服務,為終端客戶創造價值,增強終端黏性。

從中藥行業自上而下產業鏈條來看,中國中藥在鞏固中遊配方顆粒領先地位的同時,通過前瞻性的戰略佈局及依託大股東國藥集團強大國資背景,逐步將全產業鏈做深做透,成為我國中藥全產業鏈發展的引領者。

全產業鏈佈局背後:年度業績穩健,可觀的投資回報

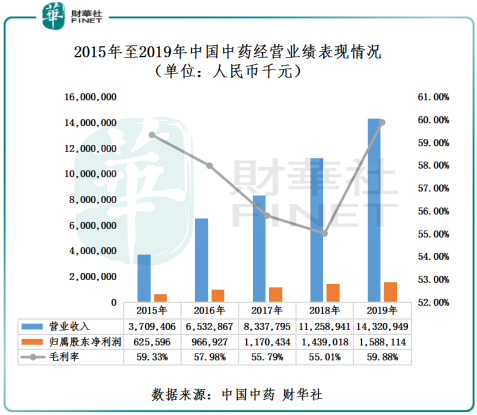

隨著中國中藥繼續深化中藥全產業鏈的佈局,公司經營業績也實現了高質量增長。截至2015年至2019年底,中國中藥營業收入分别為37.09億元、65.33億元、83.38億元、112.59億元及143.21億元,2015年至2019年復合年增長率為40.17%;歸屬股東淨利潤分别為6.26億元、9.67億元、11.70億元、14.4億元及15.88億元,2015年至2019年復合增長率為26.23%;毛利率分别為59.33%、57.98%、55.79%、55.01%及59.88%。從收入及淨利高雙位數增長趨勢來看,中國中藥正處於高速成長期。而從毛利率提升速度來看,中國中藥盈利能力正隨著公司業務拓展而大幅提升。

從估值及派息角度來看,中國中藥良好的業績表現並未能真實地反映出公司内在價值。據Wind數據顯示,截至2020年10月19日收盤,中國中藥PE(TTM)為10.5倍,處於歷史較低位置且低於倍港股中藥板塊平均值的14.93倍。

在被低估的背後,中國中藥回報率卻是高於行業平均值不少。截至2019年底,中國中藥的ROE及ROA分别為9.87%及5.06%,分别高於港股中藥板塊ROE的3.58%及ROA的2.93%。除此之外,中國中藥近幾年派息比率一直維持在30%以上的高水平,這反映出在復雜多變經濟環境下,中國中藥安全邊際要高於行業平均值。

尾語:

近些年,從我國政府工作報告及相關政策出台指引來看,我國中醫藥發展已經上升為長期國家戰略,行業發展前景十分廣闊。特别是在中藥配方顆粒領域,隨著市場需求遞增及醫保目錄持續放開,市場滲透率將成倍級增長。作為中藥配方顆粒領域寡頭及中藥全產業鏈龍頭企業,中國中藥勢必成為行業最主要的受益者及引領者。屆時,中國中藥高成長性及高投資回報性將得到不同程度的放大,投行及機構投資者勢必會給予較高的市場評級,公司階段性的低估值情況將不復存在。