幾個月來,利率和降息預期一直佔據金融頭條,當交易員忙於點陣圖和美聯儲講話時,美國消費者對通脹的情緒提供了一個潛在的警告信號,即如果生活成本再次開始走高,美聯儲實際上可能被迫維持或提高基準利率。

The Kobeissi Letter 的分析師指出:「美國消費者對未來 5-10 年的通脹預期在 10 月份飆升至 7.1%,為 40 多年來的最高水平。根據密歇根大學的消費者調查,這個指標在短短几個月內就翻了一番。」

他們強調說:「從這個角度來看,過去 3 年的通脹預期中位數為3%左右。必需品價格上漲嚴重損害了消費者情緒,預期越來越差。」

分析師補充道:「這是因為核心 CPI 通脹已連續 41 個月保持在 3% 以上,這是自 1990 年代初以來最長的。」「通脹仍然是美國人的主要擔憂,我們開始看到一些通脹再次加速的跡象。上周,核心 CPI 通脹自 2023 年 3 月以來首次躍升。美聯儲降息 50 個基點,正在玩一場危險的遊戲。」

作者Lawrence McDonald還強調了最近通脹預期的飆升,並指出上一次通脹預期達到如此高位就在 Silvergate 銀行倒閉之前。

儘管美聯儲發言人和金融專家指出了導致「粘性」通脹的各種原因(從疫情的後遺症到地緣政治緊張局勢和衝突的加劇),但至少在主流媒體中,一種沒有得到應有承認的解釋是通脹與貨幣供應量(已經再次開始攀升)的聯繫。

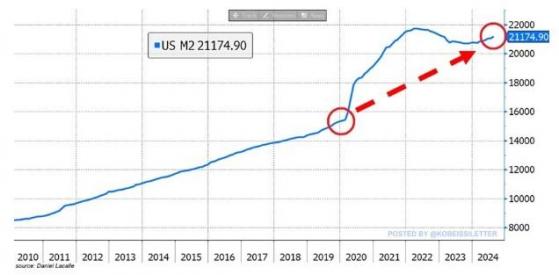

The Kobeissi Letter 的分析師強調:「美國貨幣供應量在 8 月份達到 21.17 萬億美元,為 2023 年 1 月以來的最高水平,這也標志著美國貨幣供應量連續第五個月增長。在過去的 10 個月里,美元流通量大幅增長了 4840 億美元。」

圖:美國M2達到21.1749萬億美元

他們表示:「實際上,貨幣供應量現在僅比歷史新高低 5480 億美元。在短暫的下跌之後,金融體系中的貨幣數量再次激增,引發了對另一波通脹浪潮的擔憂。通脹會在 2025 年捲土重來嗎?」

根據 Tolou Capital Management 創始人 Spencer Hakimian 的說法,當前問題的根源可以追溯到 2008 年,除非實施嚴厲措施,否則通脹將繼續是一個向前發展的問題。

他表示:「主要是由於 2008 年的傷疤,主要是因為傳統觀點認為政策制定者在 2008 年之後做得不夠,華盛頓對 疫情的反應變得瘋狂。關於20萬億美元經濟的多項法案(來自 2 個不同的政府)的 6萬億美元刺激措施,達到30%.,是 2008 年的 3 倍。」

真正的區別在於錢的花法。他稱:「在那個時代,大部分錢都直接給了消費者,而消費者花光了所有錢。與此同時,這些新發行債務的大部分是由美聯儲購買的(這意味着創造了新貨幣,而不是由私企資助的,也就是沒有擠出效應)。」

他強調:「結果呢?復蘇非常迅速,但幾乎同樣快,通脹接近 50 年高位。這是因為,與 2008 年不同,這筆錢是直接提供給消費者的,貨幣供應量增長了 50% 。新貨幣直接提供給消費者,並被鼓勵花掉。商品和服務的需求>商品和服務的供應=通脹。」

他說:「2008 年的緩慢復蘇被 2020 年的過快復蘇所取代。到 2020 年 8 月,股市回到了歷史高點。如果你眨眼,你就錯過了它。名義 GDP 比疫情前高出近 50%,實際 GDP 高出近 25%。」

他強調:「這就是它真正變得瘋狂的地方。不同於2012-2019 年,我們並沒有恢復到正常的赤字 (2-3%),我們現在像 2008 年一樣永久地出現赤字,其中大部分是結構性的(社會保障、醫療保險等,與人口老齡化有關),但很多也是戰術性的。政客們意識到,在一個每個人每 2 年投票一次的體制中,增加支出和減少徵稅是最好的策略。」

Hakimian預測,美國最終會「得到一個新的煽動者,他會利用我們花掉我們沒有的錢而失去儲備貨幣地位的恐懼,把自己貶值到一文不值,就像我們之前的荷蘭人和英國人所做的那樣。」

他總結道:「這些都是大問題,我認為我們這個時代沒有比這更緊迫的問題了。但是,我是說要提防這個未來的煽動者。他/她當然沒有答案,只想作為美國總統被歷史銘記,擁有一個以他/她自己的名字命名的機場。」

企業家 Jason Bunnell 表示,近幾個月黃金的表現表明美聯儲開始失去控制,可能很快就不得不應對失控的通脹。

Bunnell 指出:「2019 年的金價 = 1394 美元,2024 年金價 = 2305 美元,黃金 5 年的複合年增長率為 12.9%,因此本屆政府的通脹率約為 13%。 也就是說,在 5 年內,金價幾乎翻了一番。」

他說:「美聯儲無法通過使用量化寬鬆來克服因印鈔而引起的通貨膨脹,因為目標通脹率為 4%。歷史上沒有一個例子顯示,這不會導致失控的通脹。」

所有這些都導致了一個嚴峻的現實,投資者需要在一切成本上升的情況下理解,以及為什麼將黃金等資產稱為價值儲存手段成為人們關注的焦點。