隨着發達國家債券價格連日飆升,收益率暴跌,投資者對預算赤字飆升的擔憂逐漸消失。但這種情況能維持多久呢?

智通財經APP瞭解到,未來幾周,美國、英國和歐元區各國政府將開始以前所未有的速度向市場大量發行債券。Bloomberg Intelligence估計,這些國家和日本將淨髮行2.1萬億美元的新債券,爲2024年的支出計劃融資。這一數字比去年增長7%。

由於大多數央行不再通過購買債券來提振經濟增長,各國政府現在必須吸引全球投資者買入更多債券。要做到這一點,這些政府就必須提供更高的收益率,這可能進一步加劇債務負擔。去年夏天,惠譽評級取消了美國的AAA信用評級,加劇了人們對政府債務負擔不斷膨脹的擔憂。此舉導致基準10年期美國國債收益率16年來首次突破5%。

這些緊張情緒最近可能已經消退,主要是因爲通脹放緩促使投資者突然開始押注各大央行降息。但許多債券市場分析師認爲,考慮到當前的供需動態,緊張情緒重燃只是時間問題。事實上,今年以來債券收益率已經有所上升。

ING Financial Markets全球債務和利率策略主管Padhraic Garvey表示:“目前,市場只是癡迷於美聯儲的利率週期。”“一旦這種新鮮感消失,我們就會開始更多地擔心赤字。”

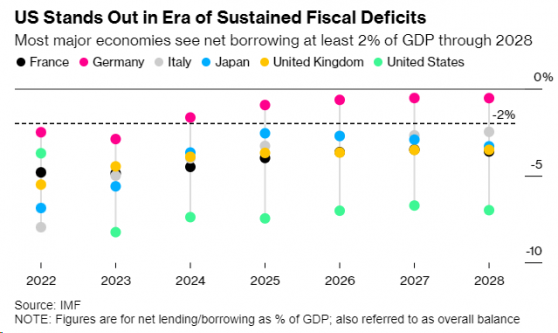

到2028年,大多數主要經濟體的淨借款至少佔GDP的2%

發達經濟體債務飆升

國際貨幣基金組織(IMF)的數據顯示,發達經濟體的公共債務與GDP之比已從20年前的約75%飆升至112%以上,原因是各國政府加大借貸力度,爲疫情刺激計劃、醫療保健和老齡化人口養老金以及擺脫化石燃料的轉型計劃提供資金。

很難確切知道這些飆升的債務負擔在多大程度上推高了借貸成本。英國央行和哈佛大學的聯合研究顯示,一個國家的債務與GDP之比每增加一個百分點,市場利率就會上升0.35個百分點。

但近年的情況顯然並非如此。例如,隨着美國債務與GDP之比在本世紀螺旋式上升,美國國債收益率一直在下降。

Garvey表示,由於美國現在的年度赤字相當於GDP的6%,大約是歷史標準的兩倍,他認爲這將使收益率再增加一個百分點。這不僅會增加政府的利息支出,進一步加深赤字,形成某種惡性循環,還會推高企業和消費者的借貸成本,抑制經濟增長。

其他國家的公共財政狀況不那麼黯淡,但包括英國、意大利和法國在內的國家預計今年都將再次出現高於正常水平的赤字。大選的到來將使財政赤字成爲焦點。貝萊德本週警告稱,如果英國政界人士試圖通過承諾增加支出來贏得選票,他們可能會引發英國國債的拋售。

高收益率加劇政府債務負擔

Garvey表示:“很難說這是無關緊要的。”

然而,債券多頭仍堅持立場。匯豐控股全球固定收益研究主管Steven Major承認,惠譽評級下調美國國債評級後,美國國債暴跌的規模令他感到意外,但這一事件並未改變他的看法。在這一事件中,10年期美國國債收益率在幾個月內飆升了1個百分點。

每當被問及債務供應問題時,Major喜歡用農民在村子裏賣土豆來類比。他斷言,供應的增加,無論是土豆還是麪包,並不一定會引發價格下跌。

他表示,這是因爲等式的需求方是未知的。可能會有更多的買家即將出現,這些買家來自附近的村莊,或者來自中東的主權財富基金。在經濟衰退時期,也就是赤字變得最嚴重的時候,對政府債務安全性的需求往往會增加。

Major表示:“如果你增加某種東西的供給,價格就會下降,這種想法是錯誤的。”

他還認爲,如果對債券的需求跟不上供應的增長,政府可以簡單地減少長期債券的銷售,並提供更多的短期債券。

這正是美國去年遭遇嚴重拋售時所做的。去年11月初,美國財政部長Janet Yellen放緩了10年期和30年期國債的發行速度,並選擇發行比市場預期更多的短期國債。此舉雖然並非沒有風險,但幫助安撫了緊張不安的投資者,併爲債券市場的反彈奠定了基礎。

不過,摩根大通分析師預計,到2024年,美國財政部利用短期國債融資的比例將降低。他們預計美國短期國債淨銷售額爲6.75億美元,約爲去年的三分之一,但這一數字仍高於票據和債券銷售的預期增幅。

到目前爲止,2024年最大的交易之一是押注期限爲10年或更長時間的美國國債收益率將低於短期國債,因爲長期債券對赤字擔憂更爲敏感。

宏觀環境惡化

儘管近年來美國和歐洲的財政支出激增,但貝萊德研究部門副主管Alex Brazier認爲,有兩個更大的問題推高了債務負擔並對市場造成了嚴重破壞:全球經濟增長放緩和基準利率上升。

歐洲央行已將其主要利率上調至4%以上,以抑制部分由疫情刺激計劃引發的通脹飆升。英國央行和美聯儲的利率甚至更高,超過了5%。即使這些央行像市場現在預期的那樣在2024年開始降息,回到過去20年大部分時間裏普遍存在的零利率時代的可能性也很小。

這意味着“你無法通過增長擺脫這麼多債務,而且利息賬單也更大,”Brazier表示。

在法國,財政部正在努力解決利息支付問題,預計今年的利息支付將超過該國的國防預算,到2027年利息支付將增加近一倍。澳大利亞政府正在囤積現金,以償還不斷上升的債務,到2026年中期債務將飆升至創紀錄水平。

世界銀行去年3月表示,到2030年,全球潛在增長率將降至每年2.2%。潛在增長率被定義爲經濟在不引發通貨膨脹的情況下能夠實現的最高長期增長率。這是三十年來的最低水平,因爲投資、貿易和生產率這三種通常推動經濟擴張的力量都在放緩。

“這是糟糕的宏觀環境,”Brazier表示,“這使得財政赤字成爲一個問題。”

他對客戶的建議很簡單:遠離長期債券。