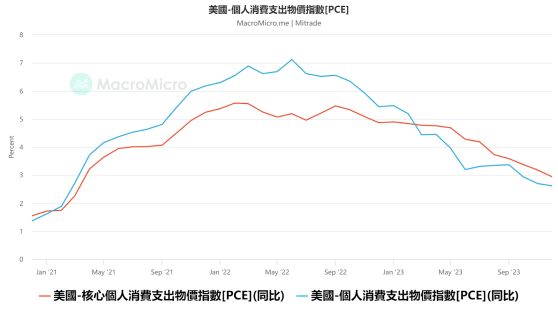

投資慧眼Insights - 6月28日,美國將公佈聯準會最青睞的通膨指標 — 核心PCE(個人消費支出)指數。

市場預計5月整體PCE指數年率從上月2.7%降至2.6%,月率為0%。 5月核心PCE(剔除食品與能源)指數年率從上月2.8%降至2.6%,月率從0.2%降至0.1%。

【圖源:MacroMicro;美國PCE指數】

上月(4月),核心PCE年率跌至2021年4月以來最低,持平預期,且消費支出意外下降。數據公佈後,美元指數跌幅擴大,黃金價格先先漲後跌,美股期貨短線走高。

被稱為新「聯準會通訊社」的記者Nick Timiraos表示,目前3個月年化利率為3.46%,雖然低於前兩個月的水平,但仍高於2023年下半年的任何時候。 4月PCE數據在之前就已經被市場廣泛預測到了,因此,不會對聯準會近期的「觀望」立場產生太大影響。

隨著美國5月CPI及PPI數據下滑,外界預估5月PCE數據可望持續下降。

聯準會官員表示,雖然他們對包括CPI在內的其他通膨數據降溫感到鼓舞,但他們需要在降低利率之前再持續看到幾個月通膨下滑的進展。

聯準會在6月的經濟展望中已經上調了今明兩年的通膨預測。若本次PCE數據高於預期,將強化全年降息1次的預期。反之,若通膨低於預期,則年內降息2次的預期將上升。

根據CME聯準會觀察工具顯示,目前市場預期聯準會將在9月降息,年內降息次數為2次。

【圖源:CME FedWatch Tool】

市場將如何反應?

若本次PCE數據高於預期,將利好於美元。反之,若通膨低於預期,則可望幫助黃金反彈,並利好美股。

「如果5月PCE數據月率低於0.2%,將提升市場對聯準會的降息預期,並導緻美元面臨拋售壓力。另一方面,如果5月PCE數據月率達到0.3%或更高,可能會引發美國公債殖利率的反彈,並迫使黃金價格走低。 」FXStreet分析師Eren Sengezer表示。

原文鏈接