荷蘭國際集團(ING)表示,樂觀的宏觀經濟形勢、持續的地緣政治風險和強勁的主權買盤,將推動金價在2025年創下新高。

大宗商品策略師Ewa Manthey在ING2025年黃金預測中寫道:「黃金是今年主要大宗商品中表現最好的商品之一。今年以來,金價已飆升逾25%,在降息樂觀情緒、央行強勁買盤和亞洲強勁買盤的支撐下,金價屢創新高。地緣政治風險加劇以及11月美國大選前的不確定性帶來的避險需求,也支撐了黃金今年創紀錄的漲勢。」

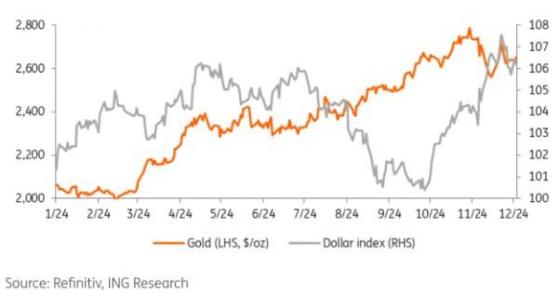

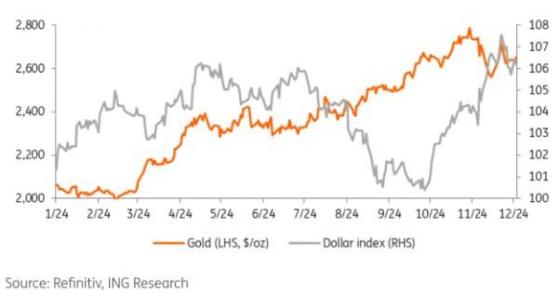

圖1:在美聯儲降息、中東緊張局勢的情況下黃金在2024年創出新高(黃線指黃金,灰線指美元指數)

美聯儲降息周期的啟動在2024年大幅提振了金價。她表示:「美聯儲於9月實施了期待已久的降息,這是自2020年3月以來的首次降息,降息50個基點,為金價提供了有利條件。美聯儲11月會議上又降息25個基點,使聯邦基金利率的目標區間保持在4.5-4.75%。」

Manthey補充道:「目前黃金市場面臨的主要問題是,在特朗普贏得美國總統大選后美聯儲將以何種速度放鬆其政策,特朗普政策的通脹影響可能導致降息少於此前預期。我們的美國經濟學家James Knightley認為,美國央行將在12月再次降息25個基點,但此後的前景不太明朗,在1月份的聯邦公開市場委員會(FOMC)會議上暫停降息的可能性很大。」

圖2:借貸成本下降對黃金有利(灰線指現貨黃金,黃線指美聯儲政策利率)

Knight已經將2025年的降息預期從2025年第一季度開始按季度從50個基點下調至25個基點,2025年第三季度利率將觸底於3.75%。

ING預計,未來一年央行黃金需求將保持強勁,這將繼續支撐處於歷史高位的金價。

Manthey寫道:「各國央行繼續增加黃金儲備,不過購買速度在第三季度放緩,因為高價格阻止了一些買盤。各國央行對黃金的健康需求,還受到以下因素的推動:在美國和歐洲決定凍結俄羅斯資產之後一些國家擔心其海外資產受到類似俄羅斯的制裁,以及外匯儲備策略的轉變。」

她表示,儘管今年主權買盤依然強勁,但ING預計全年總量將低於2022年和2023年的總量。

圖3:年度央行需求可能低於此前兩年(每種顏色代表一個季度)

Manthey表示:「展望明年,由於地緣政治緊張局勢和經濟環境,我們預計各國央行仍將是黃金買家。世界黃金協會在2024年4月進行的一項調查發現,29%的央行受訪者打算在未來12個月內增加黃金儲備。」

ING還預計,近期ETF資金流入將恢復增長,並將在2025年繼續增長。

她指出:「在北美和亞洲資金的支持下,全球黃金ETF已連續六個月出現資金流入。投資者持有的黃金ETF通常在金價上漲時增加,反之亦然。然而,在2024年的大部分時間里,黃金ETF的持有量一直在下降,而現貨金價卻創下新高。ETF資金流終於在5月份轉為正值。」

Manthey表示,儘管美國大選后,ETF持有量在11月初有所下降,但「展望2025年,我們認為,隨着美聯儲繼續降息,資金流入應該會繼續。」

ING的總體立場是,金價在2025年還會進一步上漲,該行預計2025年第一季度至第二季度的均價將接近今年的歷史高點。

她稱:「們相信黃金的積極勢頭將在中短期內持續下去,宏觀背景可能會繼續有利於貴金屬,因為利率下降,地緣政治緊張局勢下外匯儲備繼續多元化,為黃金創造了一場完美的風暴。」

她總結道:「從長遠來看,特朗普提出的政策包括關稅和更嚴格的移民控制,本質上是通脹,將限制美聯儲的降息。美元走強和貨幣政策收緊最終可能給黃金帶來一些阻力,但貿易摩擦加劇可能會增加黃金的避險吸引力。」

ING預計,2025年第一季度和第二季度現貨黃金均價將為每盎司2800美元,然後在第三季度回落至2750美元,第四季度回落至2700美元,2025年均價為每盎司2760美元。

大宗商品策略師Ewa Manthey在ING2025年黃金預測中寫道:「黃金是今年主要大宗商品中表現最好的商品之一。今年以來,金價已飆升逾25%,在降息樂觀情緒、央行強勁買盤和亞洲強勁買盤的支撐下,金價屢創新高。地緣政治風險加劇以及11月美國大選前的不確定性帶來的避險需求,也支撐了黃金今年創紀錄的漲勢。」

圖1:在美聯儲降息、中東緊張局勢的情況下黃金在2024年創出新高(黃線指黃金,灰線指美元指數)

美聯儲降息周期的啟動在2024年大幅提振了金價。她表示:「美聯儲於9月實施了期待已久的降息,這是自2020年3月以來的首次降息,降息50個基點,為金價提供了有利條件。美聯儲11月會議上又降息25個基點,使聯邦基金利率的目標區間保持在4.5-4.75%。」

Manthey補充道:「目前黃金市場面臨的主要問題是,在特朗普贏得美國總統大選后美聯儲將以何種速度放鬆其政策,特朗普政策的通脹影響可能導致降息少於此前預期。我們的美國經濟學家James Knightley認為,美國央行將在12月再次降息25個基點,但此後的前景不太明朗,在1月份的聯邦公開市場委員會(FOMC)會議上暫停降息的可能性很大。」

圖2:借貸成本下降對黃金有利(灰線指現貨黃金,黃線指美聯儲政策利率)

Knight已經將2025年的降息預期從2025年第一季度開始按季度從50個基點下調至25個基點,2025年第三季度利率將觸底於3.75%。

ING預計,未來一年央行黃金需求將保持強勁,這將繼續支撐處於歷史高位的金價。

Manthey寫道:「各國央行繼續增加黃金儲備,不過購買速度在第三季度放緩,因為高價格阻止了一些買盤。各國央行對黃金的健康需求,還受到以下因素的推動:在美國和歐洲決定凍結俄羅斯資產之後一些國家擔心其海外資產受到類似俄羅斯的制裁,以及外匯儲備策略的轉變。」

她表示,儘管今年主權買盤依然強勁,但ING預計全年總量將低於2022年和2023年的總量。

圖3:年度央行需求可能低於此前兩年(每種顏色代表一個季度)

Manthey表示:「展望明年,由於地緣政治緊張局勢和經濟環境,我們預計各國央行仍將是黃金買家。世界黃金協會在2024年4月進行的一項調查發現,29%的央行受訪者打算在未來12個月內增加黃金儲備。」

ING還預計,近期ETF資金流入將恢復增長,並將在2025年繼續增長。

她指出:「在北美和亞洲資金的支持下,全球黃金ETF已連續六個月出現資金流入。投資者持有的黃金ETF通常在金價上漲時增加,反之亦然。然而,在2024年的大部分時間里,黃金ETF的持有量一直在下降,而現貨金價卻創下新高。ETF資金流終於在5月份轉為正值。」

Manthey表示,儘管美國大選后,ETF持有量在11月初有所下降,但「展望2025年,我們認為,隨着美聯儲繼續降息,資金流入應該會繼續。」

ING的總體立場是,金價在2025年還會進一步上漲,該行預計2025年第一季度至第二季度的均價將接近今年的歷史高點。

她稱:「們相信黃金的積極勢頭將在中短期內持續下去,宏觀背景可能會繼續有利於貴金屬,因為利率下降,地緣政治緊張局勢下外匯儲備繼續多元化,為黃金創造了一場完美的風暴。」

她總結道:「從長遠來看,特朗普提出的政策包括關稅和更嚴格的移民控制,本質上是通脹,將限制美聯儲的降息。美元走強和貨幣政策收緊最終可能給黃金帶來一些阻力,但貿易摩擦加劇可能會增加黃金的避險吸引力。」

ING預計,2025年第一季度和第二季度現貨黃金均價將為每盎司2800美元,然後在第三季度回落至2750美元,第四季度回落至2700美元,2025年均價為每盎司2760美元。