Investing.com – 隨著對經濟可能衰退的擔憂加劇,旅遊和休閒行業已被拋售。 這對Airbnb (NASDAQ:ABNB)來說是一個特別艱難的時期,由於利率上升,該公司也面臨下行壓力。

高市盈率的股票往往對利率特別敏感,因為當估值是基於預期在更長的時間內發生的盈利時,應用于未來盈利的貼現因數會產生更大的影響。

房價上漲的另一個風險因素是,度假租賃的經濟吸引力下降。 隨著抵押貸款利率的上升,ABNB的房東可能需要收取更高的費用,這降低了民宿的相對吸引力。

此外,在經濟緊張時期,非業主租賃的潛在違約率預計將大大高於自住物業。 房東之間的違約不會直接影響 ABNB,但往往會提高租金並減少房東的數量。

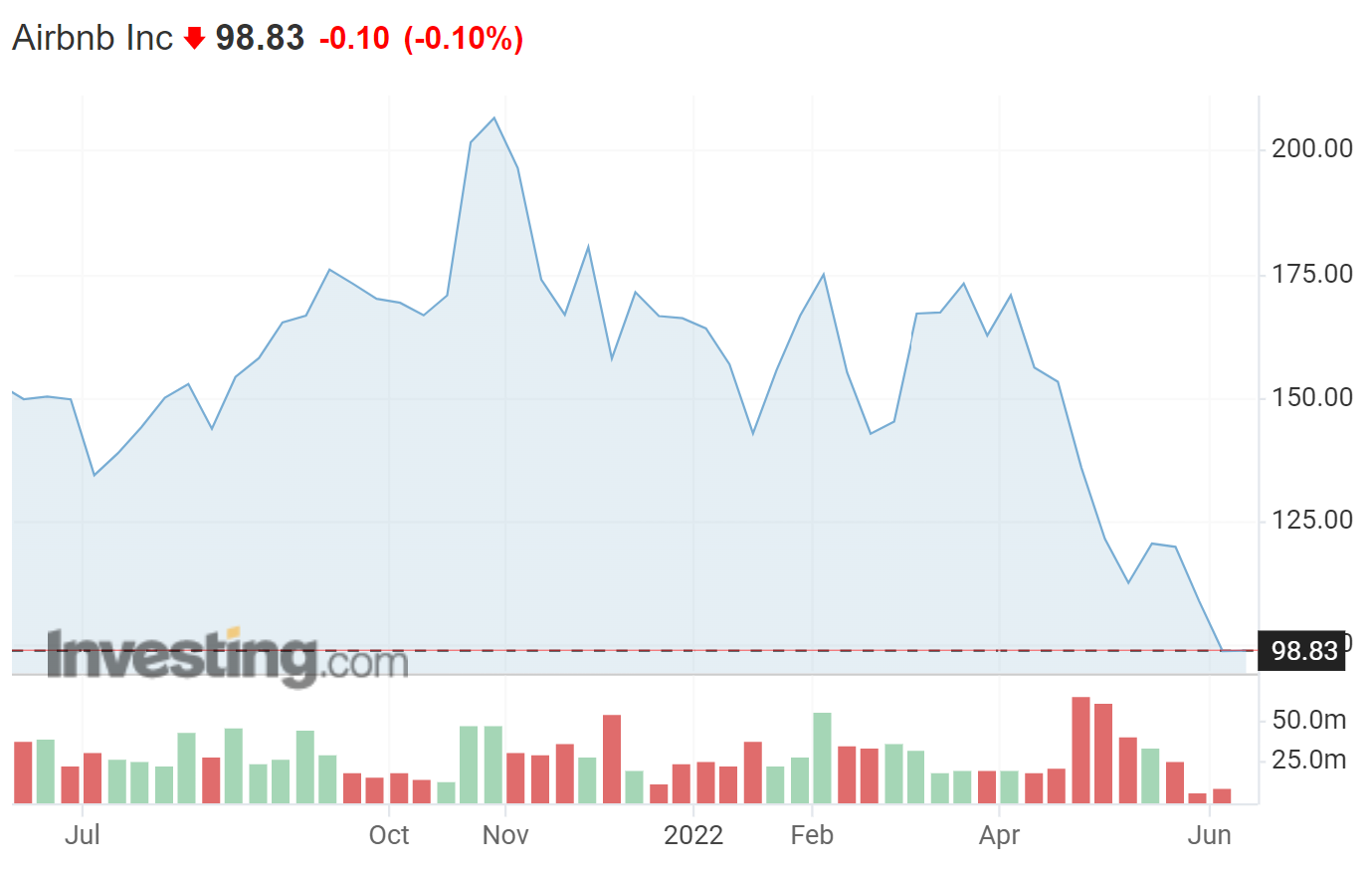

ABNB目前的股價比2021年11月6日的12個月最高收盤價207.04美元低52%。 過去12個月,該公司股價下跌33.4%,跌幅略小於整個旅遊服務行業。

這家總部位於三藩市的科技巨頭于5月6日公佈了第一季度的業績,收益和收入都超過了預期。 去年的收入增長了70%,這很大程度上是由於去年的旅遊行業低迷。

無論以何種標準衡量,ABNB都在以穩健的速度增長,第一季度的預訂量超過1億,創下單季度最高記錄。 此外,人們在Airbnb住宿的時間往往更長,每晚支付的費用也更多。 目前有600萬活躍的Airbnb房源。

ABNB的過去12個月的市盈率(TTM)為84.7,遠期市盈率(使用未來12個月的預期收益計算)為51.7。 在投資者對“不惜任何代價實現增長”越來越持懷疑態度的市場環境下,這是一個很高估值。

ABNB去年12月8日的股價為183美元,當時我給出了中性評級。 對於一隻高增長的股票,其估值幾乎完全取決於增長前景。 去年12月,華爾街分析師的一致評級為看漲,12個月目標股價較當時的股價高出9%-10%。

相比之下,期權市場暗示的前景是非常悲觀的,並表明最有可能的結果是大幅下跌。 為了在華爾街分析師和期權市場的前景預測之間達成妥協,我給出了一個中性的評級。

在我上次分析大約6個月後,該公司股價較2021年底的水準大幅下跌。現在,我重新計算ABNB到2022年底的期權市場隱含前景,並將其與當前華爾街共識的前景進行了比較。

華爾街ABNB的共識展望

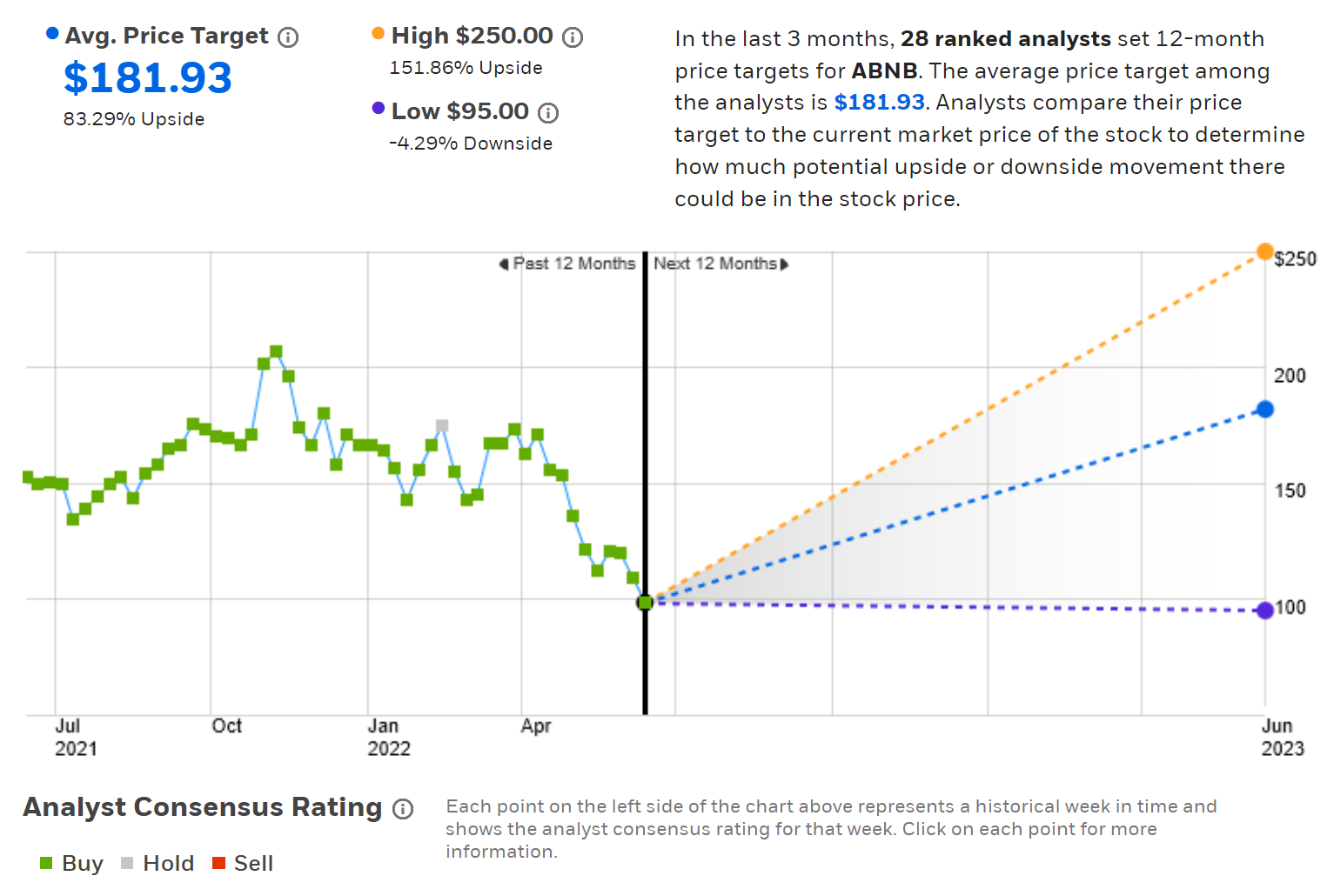

E-Trade綜合了過去90天內28位分析師的觀點,他們對ABNB的普遍展望是樂觀的,預計未來12個月的平均目標價較當前股價高出83%。雖然目標價低於去年12月的共識,但現在股價已經大幅下跌,導致其目標上漲的幅度非常高。

但一個危險的信號是:各個目標價之間的差異非常大。最高目標價(250美元)是最低目標價(95美元)的2.5倍以上。 研究表明,共識目標價的預測值隨著單個目標價之間的離散程度的增加而降低。 在非常高的離散度下,共識目標價與後續收益之間的相關性為負。

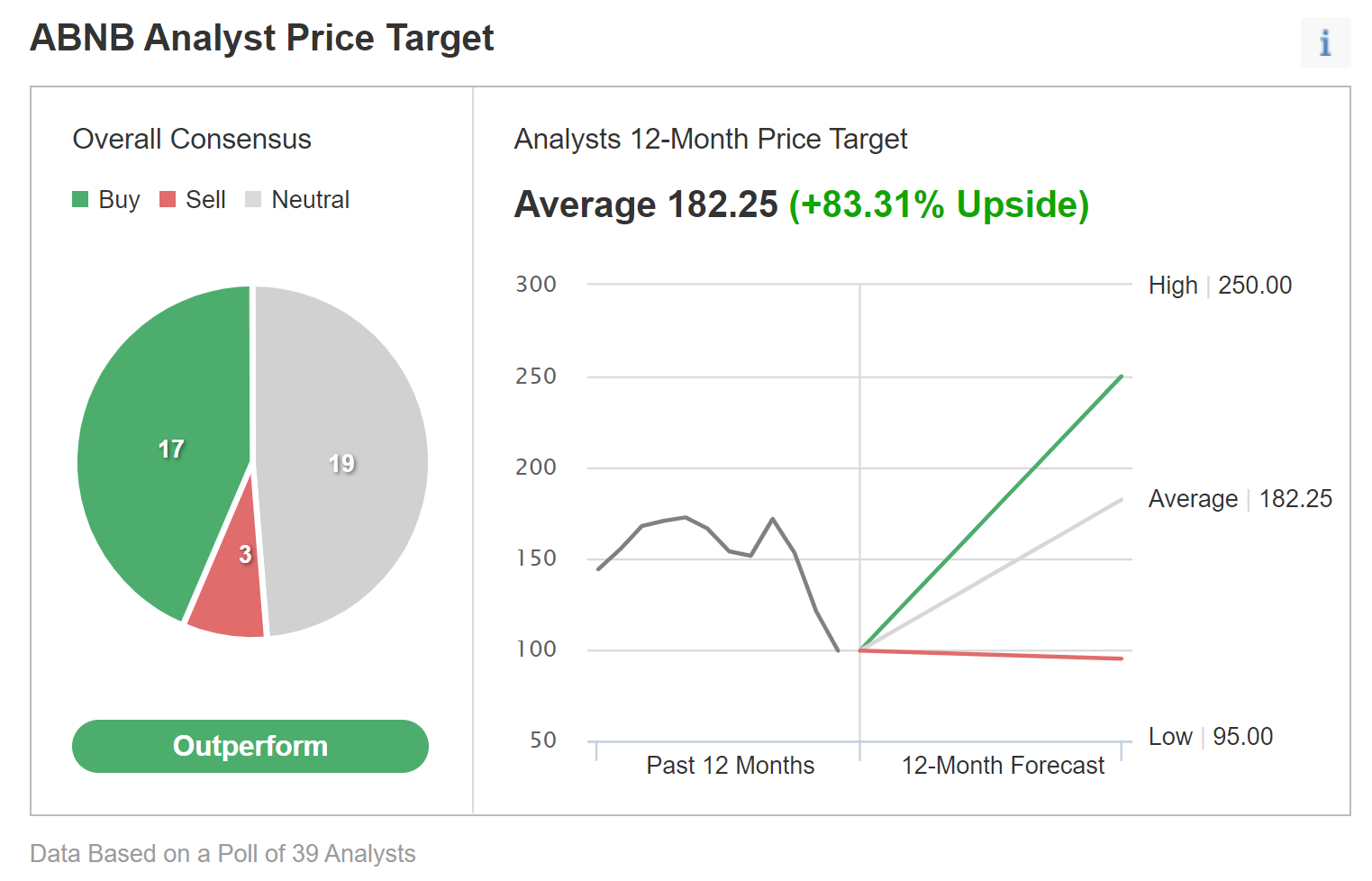

Investing.com版本的華爾街共識展望是根據39位元分析師的評級和目標價計算得出的。 結果與 E-Trade的共識非常相似。

目前華爾街的共識展望意味著,ABNB明年的回報預期非常高,尤其是與去年12月的普遍預期相比。 但是各個目標價格之間的差異非常大,降低了華爾街共識的價值。

期權市場預期

股票期權的價格代表了市場對股票價格從現在到期權到期之間上升到(看漲期權)或下跌到(看跌期權)某一特定水準(執行價格)的預估。

我計算了ABNB從現在到2023年1月20日未來7.2個月的市場隱含前景,我選擇這個特定的到期日是為了觀察市場到年底的預期,而且1月份到期的期權往往是一些交易最活躍的期權。

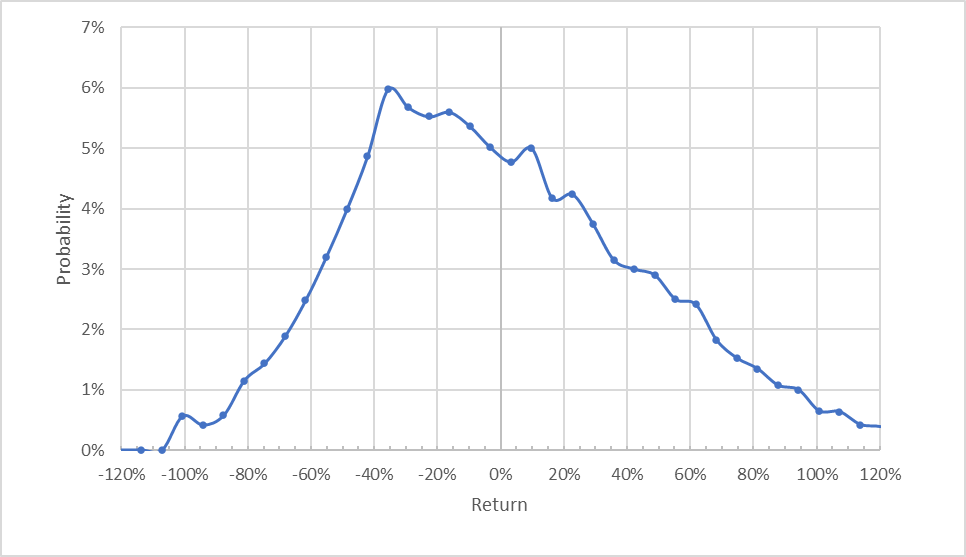

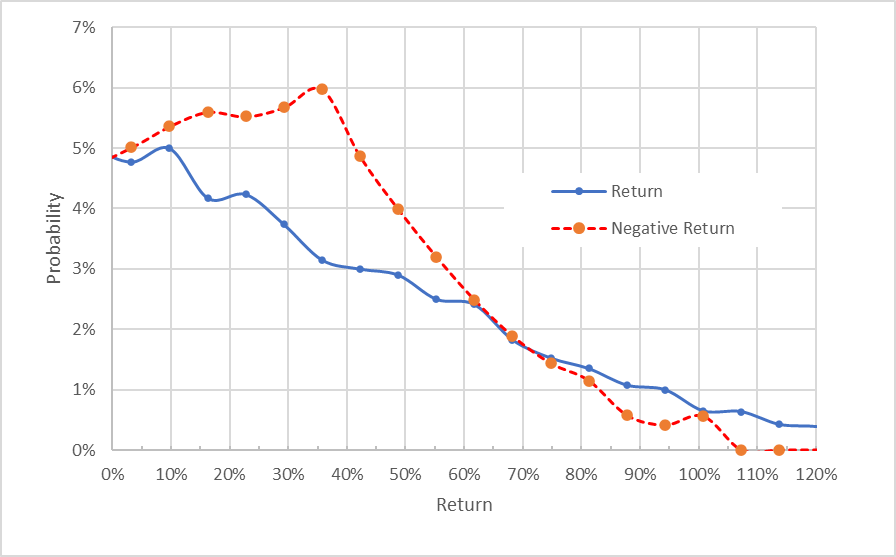

參考下圖,縱軸為概率,橫軸為回報率。

ABNB到2023年初的前景最顯著的特徵是正偏態,概率的峰值明顯傾向於負回報。 在此期間,最大概率對應的價格回報率為-35%。 根據這一展望計算出的預期年化波動率為63%。 與去年12月的結果非常相似。 研究發現,在市場預期中正偏態的股票往往表現不佳。

為了更容易地直接比較正回報和負回報的概率,我將正負回報放在一側統一比較(見下圖)。

上圖顯示,大部分時候負回報的概率要比正回報的概率高得多;同時,非常大的正回報的概率要高於負回報,但概率非常低。

理論表明,期權市場隱含的前景預期會有負面偏見,因為投資者傾向于為下行保護(看跌期權)支付更高的溢價。即使考慮到潛在的負面偏見,這種前景的負面取向也很大。表明期權市場對ABNB較為悲觀。

總結

到目前為止,由於對經濟衰退的擔憂和利率的上升,ABNB在2022年已經下跌了40%以上,但即使在目前的水準上,其估值仍相當高。

華爾街的一致評級依舊是看漲的,共識的目標價較當前股價高80%以上。

期權市場暗示的前景非常悲觀,就像去年12月初時一樣。 從現在到2023年1月,期權市場預計的最大概率結果為下跌35%,預期波動率為63%(年化)。

為了平衡華爾街普遍看好的前景和期權市場隱含的看跌前景,我維持對ABNB的中性評級。

InvestingPro+擁有海量的關鍵資料,幫您做出最明智的決定。 瞭解更多»

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

近兩次美聯儲決策聲明對比:7點不同,有人反對加75基點,鮑威爾淡化7月加息75基點的預期

(翻譯:潘奕衡)