地緣戰火燒向中東金融心臟! 海灣多國美軍基地遭襲 阿聯酋股市罕見暫停交易兩日

Investing.com - 流媒體巨頭網飛公司 (NASDAQ:NFLX)讓它的投資者在2021年獲得了強勁的回報。今年迄今為止,公司股票的回報率為17.5%,相比較之下,道瓊斯美國廣播娛樂指數(Dow Jones U.S. Broadcasting & Entertainment Index)下跌了10.2%。

11月17日,網飛的股價創下了歷史新高,超過700美元,但自那以後,該股下跌約9%,週三收於620美元下方。52周線上,公司股價一直處於478.54-700.99美元之間波動,市值約為2736億美元。

管理層在10月19日公佈了第三季度指標,營收為74.8億美元,去年同期為64.3億美元。稀釋後的每股收益為3.19美元,而2020年第三季度為1.74美元。

另外,投資者驚喜地看到,網飛在全球範圍內新增了440萬用戶,其中,亞太地區貢獻了大部分的增長,現在公司擁有近2.14億付費用戶。管理層預計四季度還將新增850萬付費用戶。

公司CFO Spencer Adam Neumann表示,「我們有幾部熱門劇集,如《魷魚遊戲》、《紙鈔屋(La Casa de Papel)》等,而且整個季度我們都有類似的高質量多種類節目。根據我們的預測,今年營收的增幅大概會達到19-20%左右。」

那麼,隨著股價的波動性增強,華爾街如何看待該股?

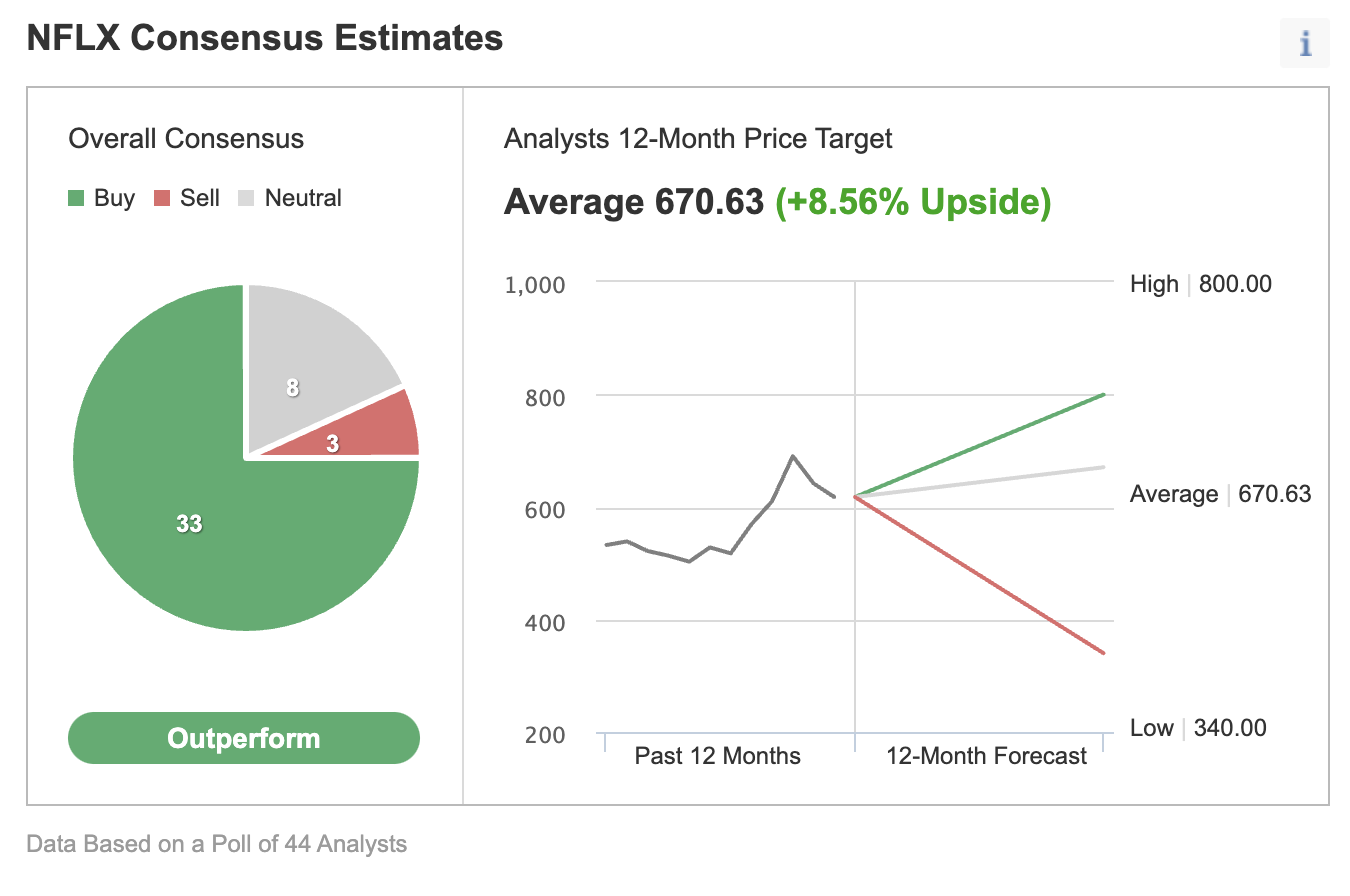

根據Investing.com對44位華爾街分析師的調查報告顯示,網飛的共識評級為「跑贏大盤」,未來12個月的平均目標價為670.63美元,這意味著公司將較當前水平上漲約8.6%。12個月目標價範圍在340-800美元之間。

我們根據考慮股息、市盈率倍數、10年折現現金流增長等因素的估值模型來計算,網飛的平均公允價格為681.09美元。此外,我們通過該公司的100多個因素,將其和通信服務業的其他同行進行比較,來判斷公司的財務健康狀況。在增長和利潤健康方面,公司在一共5分中獲得了4分,表現良好。

但是,即使是網飛這樣的高增長公司,其估值也存在泡沫。網飛的P/E、P/B和P/S比率分别为58.87倍、18.57倍和9.93倍。其他流媒體業務高速增長的公司如迪士尼,估值為130.98倍、2.91倍和3.91倍,而康卡斯特的市盈率為16.09倍、2.38倍和2.01倍。

關注技術圖表的讀者可能有興趣知道,儘管過去兩周股價下跌,但是網飛的一些短期指標仍然令投資者擔憂。我們的第一個預期是,網飛的股價將繼續跌至620美元以下,甚至600美元,之後應該會找到支撐位。此後,該股可能會在620-630美元之間橫盤交易,並建立一個新的基礎,而接下來,投資者有望迎來該股新的牛市行情。

下面,我們就來看看網飛這隻個股的三種可能的交易方式:

1、以當前股價買入網飛股份

那些不關心股價每日波動、相信公司長期潛力的投資者,現在可以考慮投資網飛的股票。

12月1日,網飛的股價收於617.77美元,該股試圖接近670.63美元,符合分析師預期的水平,買入並持有投資者應該可以在未來幾個月時間裡持有多頭頭寸。

而這一漲幅意味著,網飛的股價有望從目前水平漲近8.5%。

2、購買持有網飛股份的ETF

如果讀者不想將資金直接投入網飛的股票,但是仍然想持有公司的股票,可以考慮持有公司股票的基金。這些基金包括:

Simplify Volt Pop Culture Disruption ETF (NYSE:VPOP),该基金迄今下跌6.3%,NFLX股票的权重为9.71%;

John Hancock Multifactor Media and Communications (NYSE:JHCS),该基金迄今下跌2.6%,NFLX股票的权重为6.70%;

Pacer BioThreat Strategy ETF (NYSE:VIRS),该基金今年迄今上涨24.3%,NFLX股票的权重为5.76%;

Invesco S&P 500 Equal Weight Communication Svc (NYSE:EWCO),该基金今年迄今上涨了10.7%,NFLX股票的权重为5.18%。

3、熊市看跌期权价差

一些投資者可能會擔心網飛的股價繼續下跌,如果你對期權交易策略有經驗,可以考慮利用熊市看跌期權價差來操作該股。需要注意的是,很多期權策略並不是很適合散戶投資者,因此以下方法僅適用於交流學習作用,不作為對散戶投資者的投資建議。另外,需要額外注意的是,這是一種高風險的交易,不適合新手期權投資者。

在熊市看跌期權價差中,交易者既有執行價較高的多頭看跌期權,也有執行價較低的空頭看跌期權。這兩种交易的標的股票相同,到期日也相同。而在這一交易中,交易員要想獲益,網飛股價就需要下跌。不過,在熊市看跌期權中,潛在盈利和潛在虧損水平都是有限的。

在本文撰寫之際,網飛股價為635.40美元,按照這個價格來計算:

對於策略的第一階段,交易員可能會購買價內期權(ATM)或者價外看跌期權(OTM),比如2022年1月21日,行權價為630美元的看跌期權,該期權目前的執行價格為32.60美元。持有這種不到兩個月就到期的看張期權,交易員需要花費3260美元。

隨後,第二階段,交易員需要賣出OMT看跌期權,比如,2022年1月21日行權價為610美元的看漲期權。目前的溢價是23.80美元,期權買家需要支出2380美元,不包括交易佣金。

在我們的這個例子中,最大風險將等於價差成本加上佣金。也就是說,利差的淨成本是8.80美元($32.60 - $23.80 = $8.80)。

由於每個期權合約代表的是100股標的股票,也就是說,對於網飛來說,我們需要用8.80美元乘以100,這樣最大損失風險是880美元。如果該頭寸一直被持有到到期日,而兩部分到期日都沒有價值,也就是說,如果到期時,網飛的股價高於多頭看跌期權的執行價格(630美元),那麼交易者就會失去這個金額。

另一方面,我們來看看這個交易的最大潛在利潤。

在熊市看跌價差中,潛在利潤僅限於兩個執行價格減去價差的淨成本加上佣金之間的差額。所以在我們的例子中,執行價格之間的差額是20美元($630.00 - $610.00 = $20.00)。而利差的淨成本是8.8美元,所以,每股的最大利潤是11.2美元($20.00 - $8.80 = $11.20),以11.2美元乘以100股後,這個期權策略的最大利潤就是1120美元。

如果網飛的價格在到期時達到或低於熊市看跌期權的執行價(610美元),交易者就可以獲得這個最大利潤值。

以前交易過期權的投資者可能知道,如果股票價格低於執行價格(610美元),熊市看跌頭寸通常在到期日時分配,也有可能提前。因此,該倉位需要持續的監視,直到到期日。

最後,我們還應該計算這種交易的盈虧平衡點,在這個盈虧平衡的價格下,交易者不至於損失太多錢。在到期日時,多頭看跌期權的執行價格(630美元)減去支付的淨溢價(8.80美元)將得到盈虧平衡的網飛價格。在我們的例子中是$630.00−$8.80 = $621.20。

總 結

我們認為,網飛股票是大多數散戶投資組合的可靠長期選擇,對於那些希望從全球流媒體增長中分一杯羹的投資者來說,尤其應該關注。然而,未來幾周,該股料進一步承壓。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)