DailyFX財經網原創文章:

SP500指數、美元、通脹、刺激、黃金和財報討論要點

- 國際貨幣基金組織(IMF)最近發表了最新半年度預測,語氣明顯謹慎;報告下調增長前景並警告市場面臨風險。

- 對美國通脹居高不下的預期以及聯邦公開市場委員會(FOMC)的會議紀要顯示近期有開啟逐漸減少債券購買規模的希望,不過美元昨日依然倒頭大跌。

- 市場決定什麼發展重要以及如何解釋,但交易者們也應始終跟蹤那最終可能蔓延到主要市場的火花。

通常來說,波動性加劇疊加決定性事件風險(對過去數年投機欲望基本架構造成威脅)將會成為看跌的有效觸發因素。不過當這一通常可能引起波動的組合在昨日出現時,預料可能出現恐慌明顯被打臉。儘管在FOMC會議紀要後,人們對美聯儲即將逐步縮減購債的預期、美國消費者物價指數(CPI)數據之後對利率上調的預期都有增強,但SP500指數及其他股指昨日收盤時卻幾乎沒有變化——指數收復了早盤跌幅。為免被認為這只是美國股市的情況,我們看到全球指數、新興市場基準(像EEM ETF和美元/墨西哥比索)、大多數利差交易甚至高收益率固定收入指標的走勢中也顯露一樣的韌性。筆者看到市場消化了明顯看跌的消息,價格站穩腳跟;對筆者而言,這通常表現為一個內在看漲的市場。不過,近期價格走勢表現的這種緘默情況有利有弊,最終結果比較可能是筆者多年來所發現的那樣:恐慌情緒比貪婪更強烈。

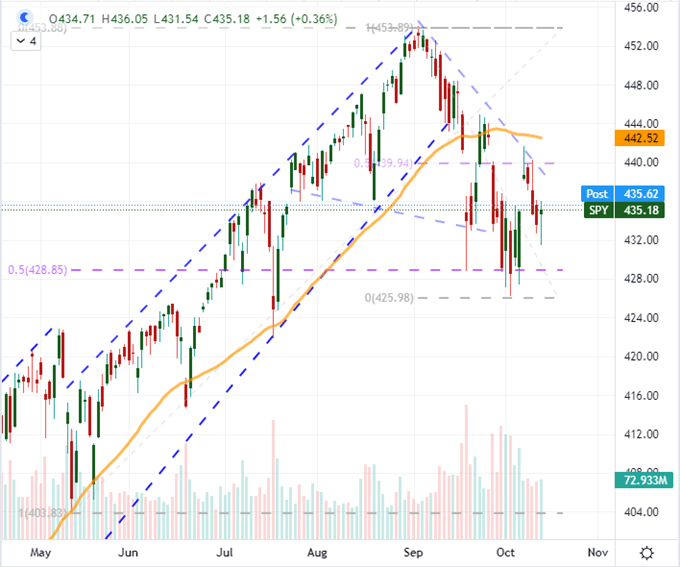

SP500指數ETF——SPY圖表疊加50日移動平均線、成交量(日圖)

圖表創建自Tradingview平台

發現風險偏好整體是偏上行還是下行是對“今日”將發生之事的一個最基本評估,衡量風險偏好的放縱程度有助於確定“比分該往哪邊加”。有趣的是,以投機為導向的納斯達克100指數昨日的表現相比所謂的“價值”導向型道瓊斯指數要更佳,這推動了兩者之間的比值上揚。這使得我們穩處在純粹的投機驅動的同溫層,歷史上這能跟互聯網繁榮/蕭條時相提並論。值得注意的是,和1999/2000年的大漲/暴跌相比,我們看到這種關係已經了進入穩定期,不過該時期似乎與貨幣政策、財政政策的興起步伐一致——一種據說註定要結束的結構。

納斯達克100指數/道瓊斯指數、50周簡單移動平均線和差異指數(月圖)

圖表創建自Tradingview平台基本面問題在加劇

市場對基本面視若無睹且價格企穩在舒適的區間中,但過去這些天我們所獲得的洞見應讓投資者留心未來的走勢。IMF每半年一公布的報告的最新結果顯示,整體存在擔憂——儘管全球經濟疫情後的復甦似乎正處於非常舒坦的處境。周二的WEO(全球經濟預測)中可見,對全球經濟增長的預測較4月份的更新數值下降了0.1%,至5.9%(對2021年的預測數據)。對美國的預測下降最多,下調了1.0%至6.0%。儘管這有重大意義,但也是完全可以預料到的——有鑑於過去幾個月來的數據表現以及人們意識到新冠流行病之後的復甦速度從邏輯上講肯定會趨於平穩。筆者比較關心的是,該組織在其GFSR(全球金融穩定性報告)中的評估,即隨着經濟刺激實行,資本市場和住房市場的休整可能即將到來。此警告不應當被這麼輕易地忽視掉。

表:IMF的全球經濟預測中關於經濟增長的預測情況

表格內容來自IMF10月WEO報告(半年度報告更新)

就貨幣政策(投機空中樓閣的基石)而言,有關全球正走向遠離無限制寬鬆政策的證據在昨日取得重大進展。在周三CPI數據更新之後,有關美聯儲的逐步減少購債的時間線已有所固化。就美國9月份CPI數據來看,整體通脹上升到5.4%,核心通脹上升到4.0%;這遠遠高出了美聯儲的目標,不過更重要的是,事實證明這情況將比先前預期的要更持久。美聯儲在上次會議的會議紀要中就有承認這一點。從紀要來看,其似乎基本迎合了市場的普遍呼聲即美聯儲將在11月2日至3日的會議上逐步減少購債一事——只要經濟或市場不大跳水。不過,所建議的150億美元/月的步伐可能無法順利、受限制,如果美聯儲需要加息來遏制通脹的話——實際上要獲得多數響應才可能這麼做,考慮到2022年年中之前完成逐步減少購債的時間表以及前述的等待期——這都是聲明要動作前的必要先兆。

美國整體、核心消費者通脹圖表(月圖)

圖表來自聯邦經濟數據庫,數據來自BLS對美國利率的投機預期升溫以及美元大跌

過去兩個交易日裡,親風險資產沒有受事件風險所困擾,這令人感到意外,不過這或許是因為在面臨與盛行風氣相關的系統性問題以及迎接更新之前更廣泛的預期時市場的一個普遍習慣:有逢低買入的默認心態。另一方面,在利率預測變動的情況下,美元昨日回落下跌,此舉仍令人非常驚訝。ICE的美元指數(DXY)昨日錄得五個月來最大的單日跌幅,儘管CPI數據疊加有關FOMC的小道消息助推了人們加大了對美聯儲利率上調的猜測。數據來看,預測指標——通過聯邦利率期貨來衡量——躍升至37個基點(這裡是預期到2022年的期貨合約走勢)顯示美聯儲明年可能開始收緊政策——首次有這麼高預期,不過美元兌日元還是下跌。雖然這其中可能有“買消息賣事實”的因素在,不過筆者並不認為這會成為看跌逆轉的持續性驅動力源泉。這將需要更多的、外部的變化作用。

美元指數圖表疊加聯邦利率預測(到2022年)以及1天變化速率(日圖)

圖表創建自Tradingview平台後市事件風險:財報、更多有關對美國利率的投機等

展望周四,我們有必要繼續關注本周上半周的基本面進展。當然,筆者不認為美國貨幣政策相關投機已經到頭和不再具有市場驅動潛力。有鑑於此,紐市開盤前將公布的PPI數據仍在筆者的關注之列,不過接下來計劃發表講話的各位委員可能會帶來更大的變化。另一個受很多投資者關注的主題是財報季的繼續進行。雖然有很多大行財報(美國銀行、摩根士丹利、花旗集團和富國銀行等),不過筆者對另一些企業更感興趣。美國鋁業(Alcoa)和台積電(Taiwan Semiconductor Manufacturing Company)可能會更具影響力,有鑑於其在通脹和供應鏈限制(目前正困擾全球經濟)方面的影響。說到供應鏈,第二大經濟體是最近的一個熱門話題,有關恆大(房市巨頭)的消息越來越少。恆大進一步拖欠還款的報道明顯被推遲或者沒有完全公布。與此同時,同領域其他主要參與者也面臨重大壓力,製造商們在限制和資源爭奪下苦苦掙扎。不要忽視這裡的影響。(John Kicklighter撰寫,Linda譯)

美國鋁業、摩根大通、台積電今年迄今的表現(日圖)

如果想查看完整的技術圖表,點擊原文鏈接

➤ DailyFX是全球外匯交易資訊分析門戶網站,除了外匯還有股指!

本文僅為一般市場評論,並不可能構成任何形式(稅務、法律、會計)的投資建議。本文並不構成對特定金融產品之直接投資邀約或推介。內容僅供參考。讀者不應依賴本文資訊,其作為及不作為亦不應以此作為依據。我們對任何人士以本文為基礎之作為或不作為所導致的結果並不負責。我們對所提供內容的準確性或信息的適當性不作任何保證。本文並不旨在中華人民共和國境內 (就此而言不包括港澳台地區)傳播,在中華人民共和國適用法律所允許情況下除外。