4億桶拋儲「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收復100美元關口

(作者:潘奕衡)

Investing.com – 週二,素有“恐怖資料”之稱的美國7月零售資料較為疲軟。

資料顯示,美國公佈7月零售銷售月率為下降1.1%,降幅大於市場預期的0.2%,更低於前值上漲0.60%。主要是由於晶片供應短缺抑制了汽車購買,且經濟重啟和刺激支票對支出的提振作用消退。

經濟復蘇可能放緩

美國零售銷售的下降在一定程度上反映了消費從商品轉向旅遊和娛樂等服務。雖然美國超過50%的人口已經接種了新冠疫苗,然而由DELTA變種病毒導致的感染人數不斷上升可能會減緩服務支出的增長。

由於消費占美國GDP的比重達70%,零售銷售的疲軟或暗示美國第三季初經濟成長放緩,美聯儲縮減資產購買規模的壓力稍減。

事實上本次零售銷售資料不佳早有預兆,上週五美國公佈的密西根大學消費者信心指數大跌就是一個前兆。資料顯示,密西根大學消費者信心指數從7月終值81.2降至70.2,創自2011年以來的最低水準。該指數在過去50年中只有兩次跌幅比這次更大,暗示未來幾個月經濟活動將放緩。

市場風險偏好發生轉變

我們在上一篇文章《美元過山車!恐怖資料、鮑威爾講話和美聯儲會議紀要接踵而來》也提到,本次零售銷售資料可能放緩,美聯儲在一段時間內保持謹慎的理由將越來越充足。因通脹壓力已經緩解,且消費資料不佳,將增加美聯儲繼續維持寬鬆政策的理由。

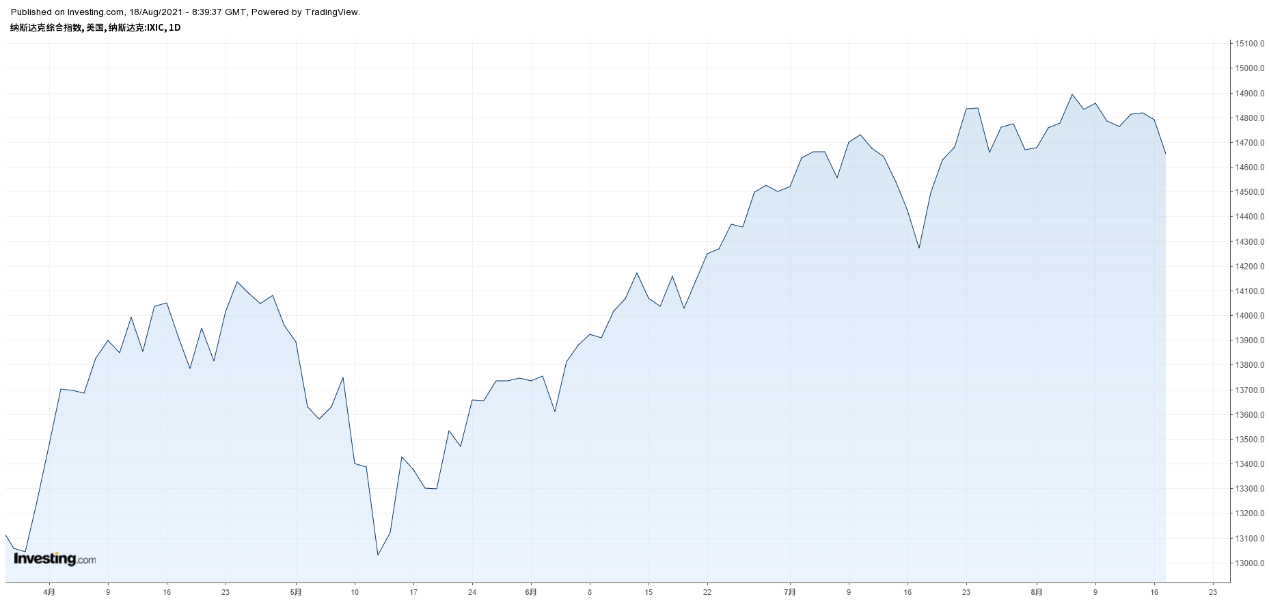

該資料公佈後,美元指數卻意外大幅上揚,主要是由於中東局勢的動盪加劇了市場對避險資產的需求,股票等風險資產則如預期般遭到拋售,納斯達克綜合指數跌幅較大,將近1%。

從目前的情況來看,市場轉向避險資產或者防禦類股票的跡象較為明顯。資料顯示,上周材料版塊領漲,上漲幅度達 2.75%;市場對於美聯儲縮減資產購買和加息的預期提高,促使包括銀行在內的金融行業上漲 1.9 %;防禦性消費股上漲 2.2%;而公用事業股上漲 1.8%,表明出市場風險偏好正在發生轉變。

美股牛市結束了嗎?

雖然短期內市場資金紛紛湧入避險資產,但是美股的牛市基礎並沒有動搖。在疫情爆發之後,美聯儲開啟了印鈔機模式,不斷的通過低利率和資產購買等方式向市場注入了巨量的資金;同時美國政府也不斷通過財政刺激手段向市場投入了數萬億美元的資金,再配合上市公司靚麗的財報數據,美股牛市是必然的。

雖然美國通脹、就業等經濟指標基本都達到了美聯儲縮減資產購買規模的要求,很多美聯儲的官員也都表達了鷹派的觀點,但是美聯儲主席鮑威爾的態度還是一個謎,再加上上文提到的近期經濟資料表現一般,鮑威爾在8月底的傑克遜霍爾央行年會上給出線索的可能性正在減弱。據路透訪問的經濟學家中有約65%的受訪者預計,美聯儲要到9月才會宣佈縮減資產購買計畫,也有一部分經濟學家預測年底才會宣佈。

鮑威爾自己也表示,美聯儲離達到縮減的門檻還有一段距離,儘管其他美聯儲官員已經給出了不同的縮減購債時間表。

美聯儲縮減購債還有一段距離,加息更是可能要到2022年底了,而美國參議院剛剛通過了價值1萬億美元的基建計畫,未來還有3.5萬億美元的刺激方案,所以短期內市場是不缺資金的,美股的牛市還會持續一段時間。

不過,達摩克利斯之劍已經高懸,不妨適當增加一些避險資產或者防禦類股票的配置以防情況突變。

【本文來自Investing.com,閱讀更多請登錄hk.investing.com或下載App】