股價逼近1000美元大關 開市客(COST.US)時隔26年再迎“拆股”窗口期?

盈利趨勢對股票定價和市場走勢有著至關重要的影響,值得投資者密切關注。同時,生產總值(GDP)、美國供應管理協會(ISM)的製造業PMI指數,還有芝加哥聯儲的全國活動指數(CFNAI)這些經濟指標,都能深入反映影響美國企業賺錢能力的經濟大環境,可幫助投資者判斷華爾街的盈利預測是否靠譜。

在牛市火熱的時候,市場情緒往往容易跟經濟基本面脫節。這時候,華爾街的分析師們經常會因為盼著經濟能馬上走強,而一次次地調高未來的盈利預期,這種情況可不少見。不過,本文要談論的是經濟指標和盈利趨勢之間相輔相成的關係。

先從經濟本身談起。

生產總值(GDP)

GDP衡量的是一個國家或地區境內生產的所有商品和服務的總價值,是評估整體經濟狀況的可靠尺規。GDP增長,意味著經濟活動更加活躍,通常會刺激消費和商業投資增加,從而推高企業盈利。反之,GDP縮減則預示著經濟放緩,往往會擠壓企業的利潤空間。

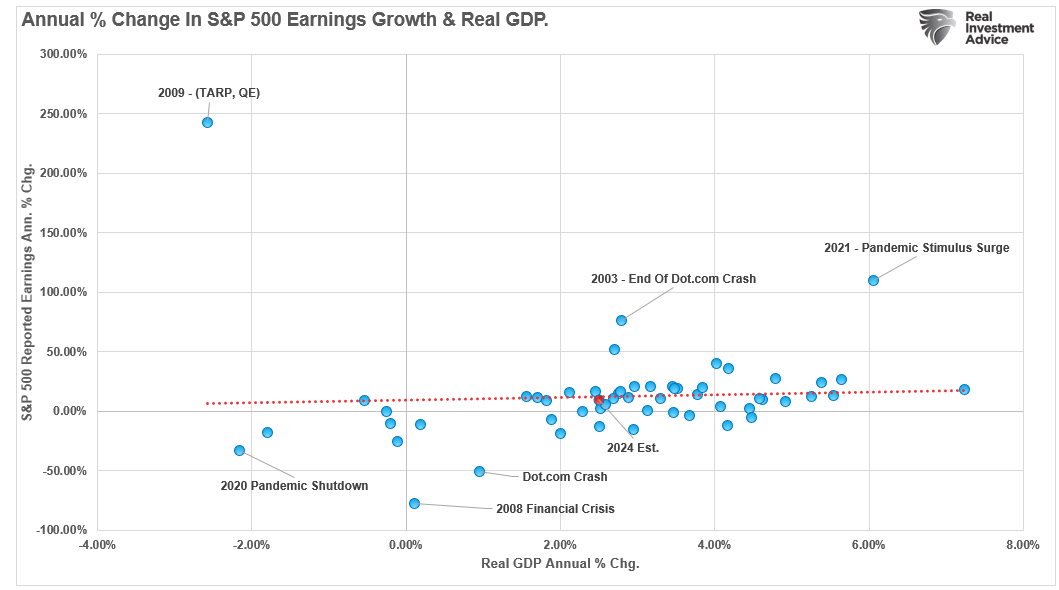

這一點在數據中得到了充分驗證。從歷史來看,GDP增長與企業盈利增長緊密相連。聯儲局的數據顯示,從1948年至今,實際GDP每增長1%,標準普爾500指數的盈利就會平均增長約6%。這充分說明了GDP在評估盈利趨勢中的關鍵作用。我們也能很直觀地看到這種關係。

此前我們提及:

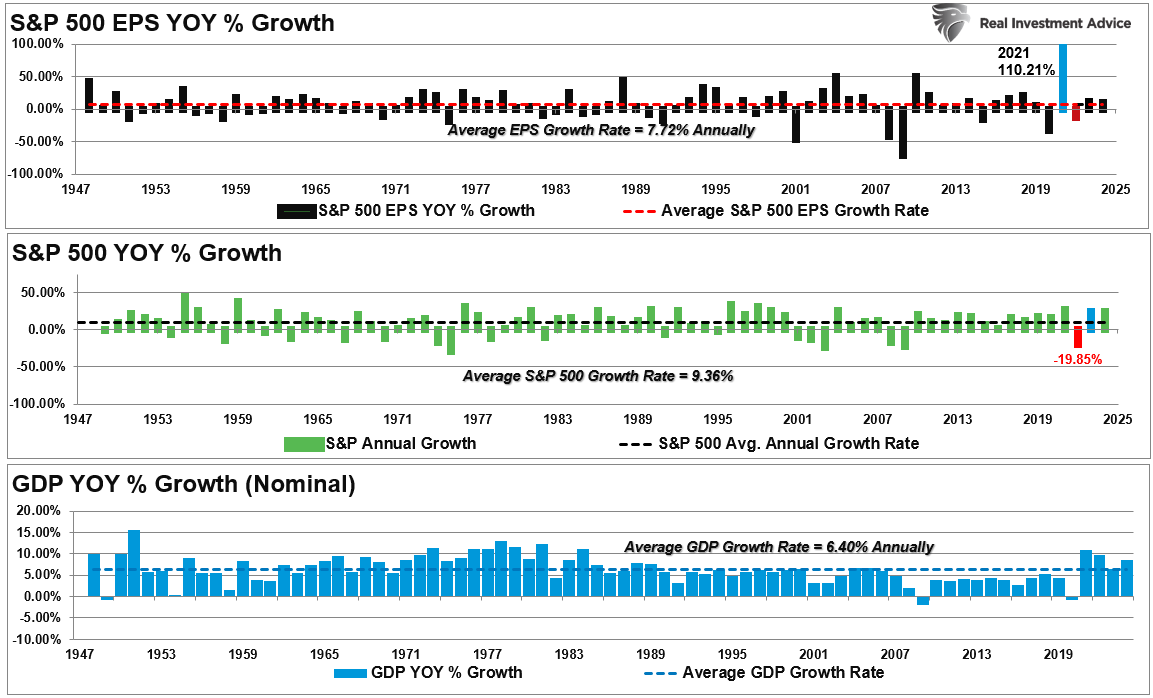

「自1947年以來,每股收益年均增長7.7%,而經濟整體年均增長6.4%。考慮到消費在GDP計算中的重要地位,這種增長率之間的緊密關聯是合理的。」

標準普爾500指數vs每股收益增長vs GDP增長

要更直觀地理解這一數據,可以觀察盈利增長的同比度變化與經通脹調整後的GDP之間的相關性。雖然有時盈利會偏離基礎經濟活動,但這往往是衰退前後的盈利波動所造成的。目前來看,經濟與盈利增長非常貼近長期的相關水準。

標準普爾500指數盈利同比增速變化

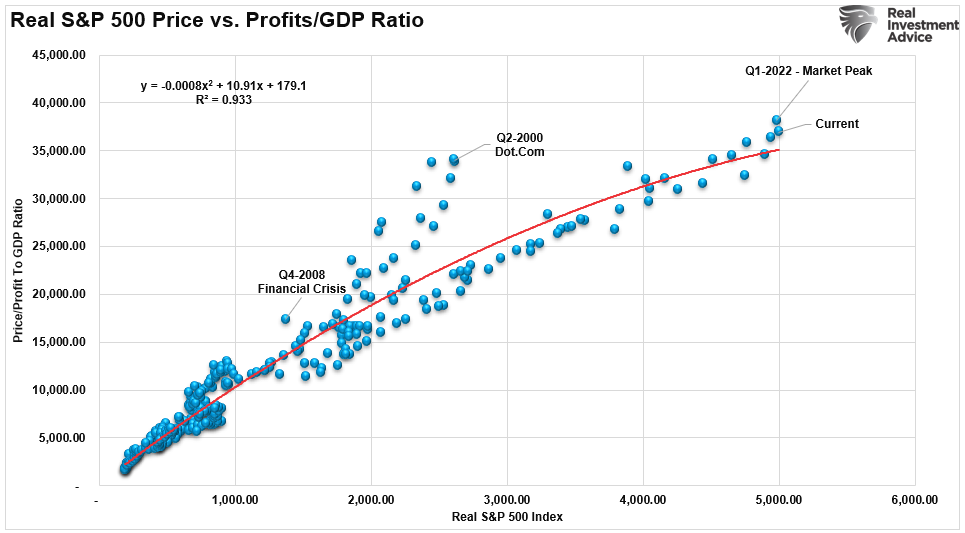

此外,正如我們之前所討論的,市場與企業利潤占GDP的比例之間也存在高度相關性。就像現在這樣,市場有時會因為勢頭和心理因素而暫時偏離基本經濟現實。但長期來看,這種偏離是難以持續的,企業盈利能力終究還是要回歸到基礎經濟活動上來。

標準普爾500指數實際價格vs利潤與GDP之比

另外,ISM綜合指數也能為我們提供關於2025年盈利情況的線索。

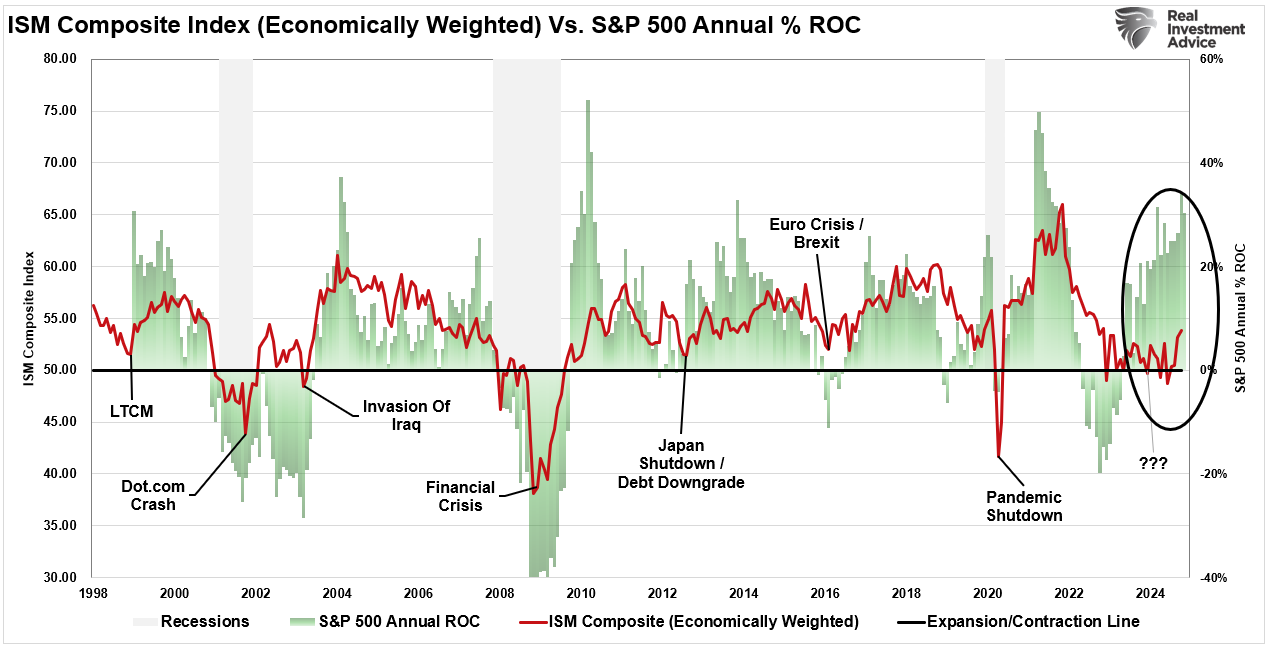

ISM製造業指數

ISM製造業指數是製造業經濟活動的風向標,備受各界關注。該指數通過收集採購經理在新訂單量、生產規模及就業狀況等核心方面的回饋進行編制。

- 當指數超過50時,表明製造業處於擴張狀態,這通常對企業盈利增長起到積極作用。

- 反之,指數低於50則意味著製造業在收縮,這往往是經濟不景氣和企業利潤下滑的先兆。

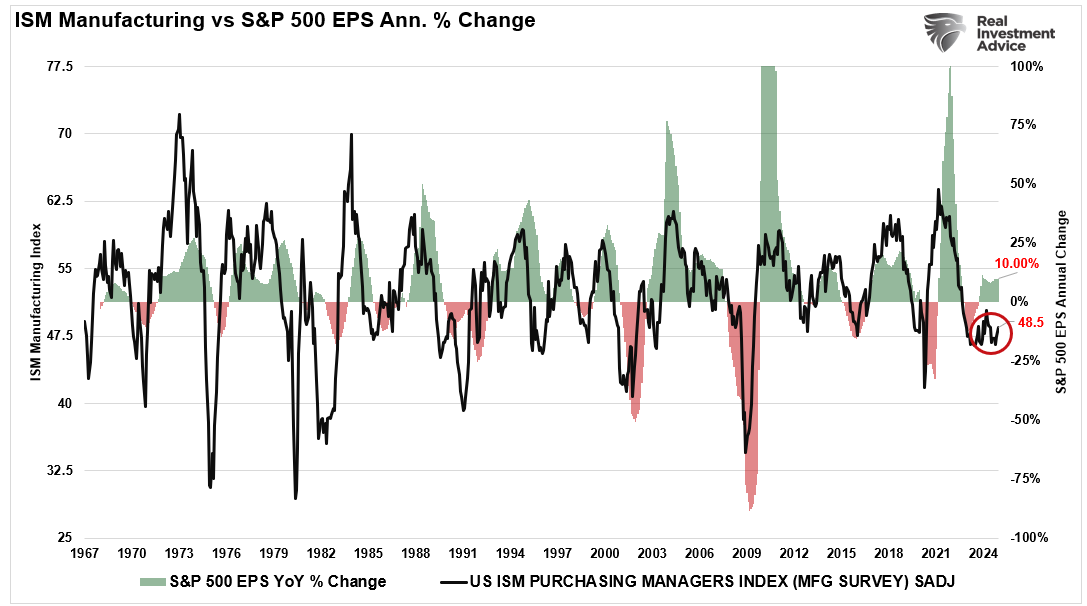

至2024年底,ISM製造業指數一直低於50的臨界值,這標誌著製造業已步入衰退期。這一數據與訂單量減少、市場需求疲軟的現狀相呼應,也引發了人們對2025年企業盈利能力的擔憂。儘管製造業在美國GDP中的占比僅為約20%,但它在供應鏈中的影響力巨大,對整體經濟活動的波及效應不容小覷。

ISM製造業指數與標準普爾500指數每股收益同比變化

從圖表中可以看出,企業盈利的增長與ISM製造業指數等經濟指標緊密相連,這提醒我們在面對華爾街較為樂觀的預期時應保持審慎態度。而且,即便我們將構成經濟增長主力的服務業也納入考量,並給予相應的權重,仍會發現股市的表現遠遠超出了基礎經濟活動的實際水準。

回顧歷史,當盈利增長無法支撐起過高的預期時,這種超額收益往往難以持久。

ISM綜合指數vs標準普爾500年度ROC

此外,還有一個值得關注的經濟指標——芝加哥聯儲全國活動指數,它全面反映了經濟狀況,但遺憾的是,這一指標並未得到應有的重視。

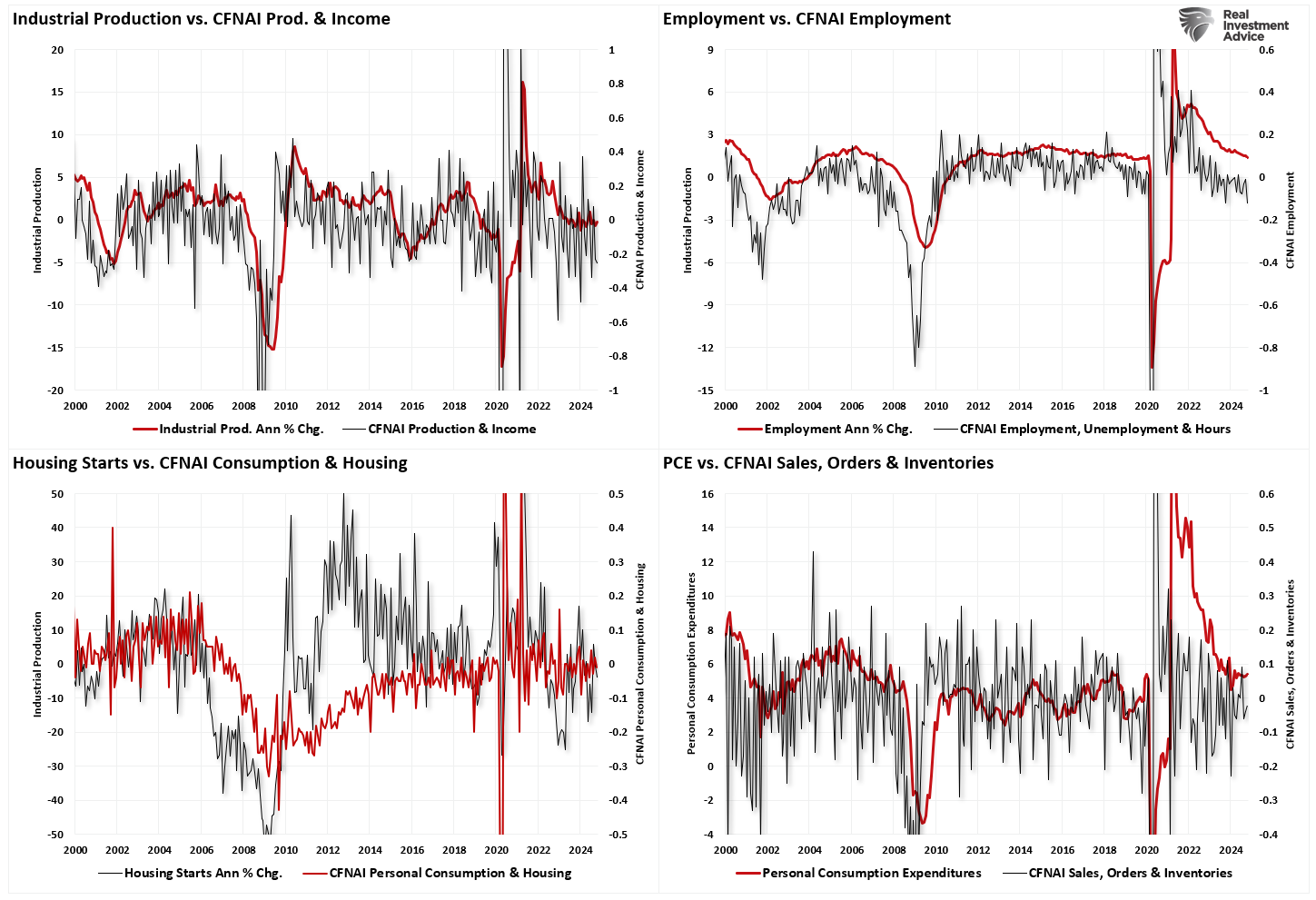

芝加哥聯儲全國活動指數(CFNAI)

CFNAI匯總了四大類別共計85項月度經濟指標,涵蓋:

- 生產與收入情況;

- 就業、失業及工作時長;

- 個人消費與住房市場;

- 銷售額、訂單量及庫存水準。

當CFNAI數值高於零時,表明經濟增長超出趨勢水準;反之,低於零則意味著增長低於趨勢。2024年10月,CFNAI數值為-0.15,顯示出經濟活動較為疲弱。若該指數持續處於負值區間,往往預示著經濟衰退的風險增加。特別值得關注的是,就業指標透露出就業同比變化率將持續下滑,工業生產將減緩,個人消費也將有所縮減。

CFNAI vs 經濟指標比較數據

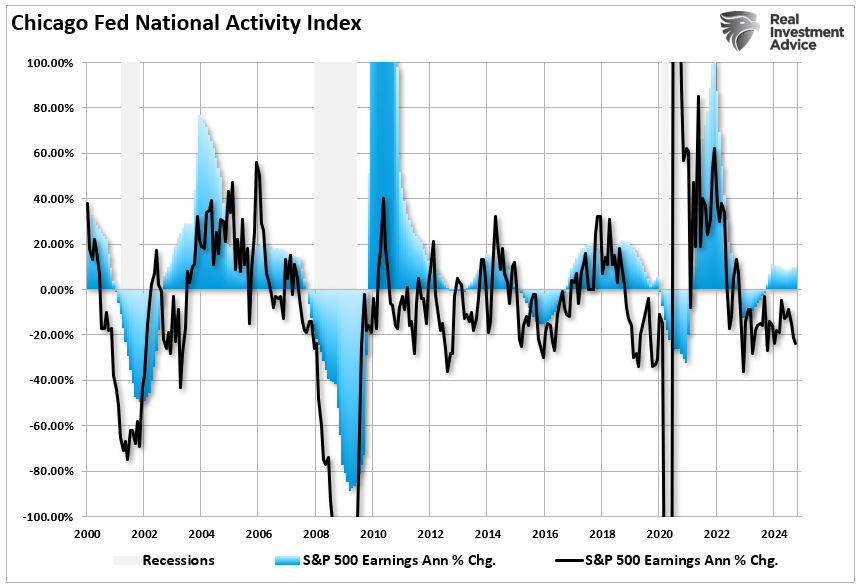

CFNAI因其廣泛的覆蓋範圍,為我們提供了深入洞察不同經濟因素如何共同作用於企業盈利的視角。隨著生產和就業指標的下滑,2025年實現強勁盈利的展望變得愈發艱難。如圖所示,CFNAI與企業盈利之間存在著較高的歷史相關性,但這種關聯並非穩定不變,而是存在波動。

CFNAI vs 盈利

除了上述核心指標外,步入2025年還需留意以下幾個關鍵方面:

- 消費者支出:消費貢獻了近70%的美國GDP,近期數據顯示零售銷售額增長放緩,反映出在通脹壓力和利率上升的背景下,消費者更加謹慎。消費者支出的減少將直接降低以消費為主導的公司的收入預期。

- 勞動力市場動向:儘管失業率仍保持低位,但職位空缺和工資增長正在放緩。勞動力市場的疲軟可能會制約可支配收入的增長,進而對依賴消費者實現盈利的企業構成更大的挑戰。

- 企業利潤率:原材料、勞動力和借貸成本的上升正在不斷壓縮企業的盈利空間。如果這些趨勢持續下去,2025年的企業盈利可能會低於預期水準。

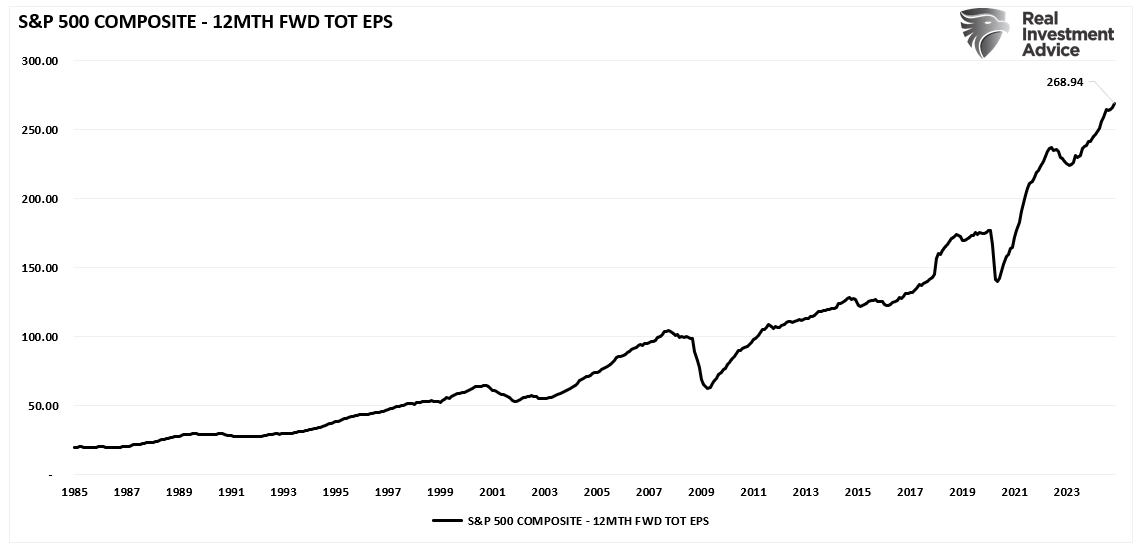

2025年華爾街盈利展望

當前,華爾街分析師預測2025年企業盈利將達到歷史新高峰。據估算,標普500指數自下而上的每股收益(EPS)預計為268.94美元,年增長率將突破10%。若此預測應驗,將創下每股收益的歷史新高。

標準普爾500綜合指數- 12個月遠期每股收益

然而,歷史經驗告誡我們要保持謹慎:分析師往往會在一年前高估盈利約30%(按中位數計算)。鑒於當前經濟數據已初顯放緩跡象,這些預測或許過於樂觀。同時,ISM製造業指數和CFNAI等先行指標的趨勢也預示著更為保守的前景。

遠期和滾動每股收益之間的差值

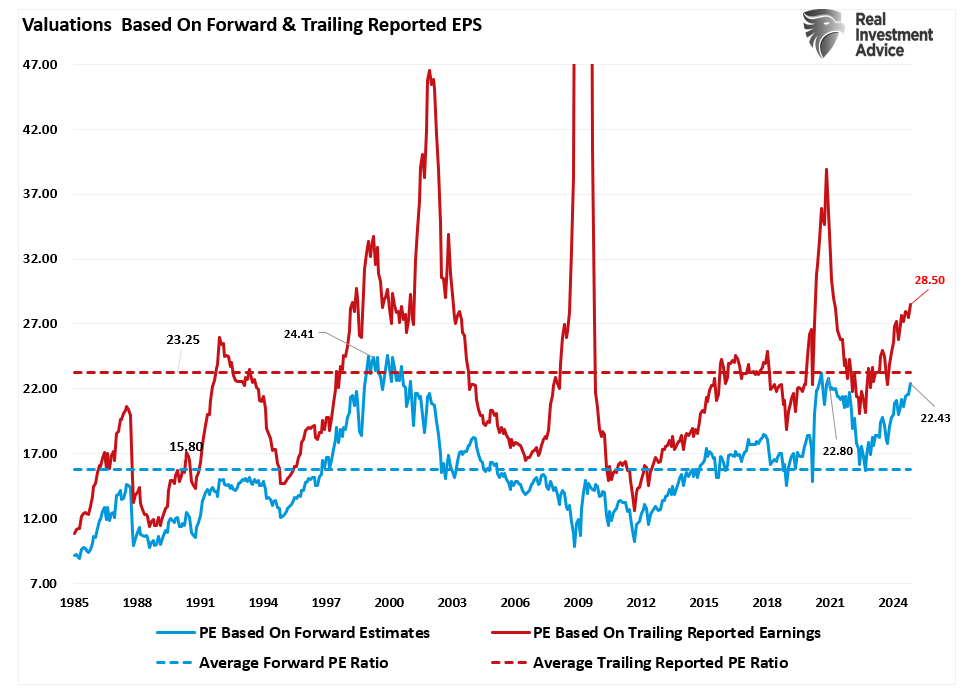

值得警惕的是估值風險。目前,標普500指數的遠期市盈率高達22.43倍,遠超15.8倍的歷史均值。一旦盈利未達預期,投資者重新評估估值後,股市或將承受下行壓力。

基於前瞻性和滾動每股收益的估值

結合當前經濟數據,華爾街對2025年的盈利預測似乎偏高。製造業活動疲軟、GDP增速放緩以及消費者行為趨謹,均表明當前經濟環境難以支撐盈利的大幅增長。因此,投資者需審慎應對華爾街高預期與經濟形勢趨軟之間的落差。以下策略值得借鑒:

- 分散投資:跨行業投資,以降低對特定行業(尤其是消費支出或製造業依賴度高的行業)的風險暴露。

- 品質優先:優選資產負債表穩健、現金流充足且市場地位穩固的企業。這類企業在經濟放緩時往往更具韌性。

- 緊跟先行指標:為預判盈利變化,需密切關注ISM製造業指數、CFNAI及消費者支出動向。

- 應對波動:高估值意味著風險容忍度降低。若盈利不及預期,市場波動可能加劇,需提前做好準備。

若上述不利因素持續發酵,企業盈利增長或將大幅放緩,甚至可能出現相對於華爾街當前預測的輕微下滑。對投資者而言,這或將導致股市回報降低,尤其是對那些對盈利預期敏感的高增長板塊。

我們將持續關注這些數據及信用利差等市場風險指標。然而,當前市場動態仍受樂觀情緒和投資者對高股價的盲目信心所驅動。儘管這種情緒可能持續時間超出理性預期,但最終經濟基本面將決定市場走向。

長期來看,我們雖無法精准「擇時」市場,但可通過關注市場驅動因素來有效管理投資組合風險。市場情緒、信用利差、盈利狀況及即時經濟數據將為我們把握市場動向提供重要線索。

***

InvestingPro能做什麼?

查估值:避雷泡沫股,發現造低估的股票;

查財報預測:最長十年的業績預測;

基本面圖表:直觀查看營收、盈利增長趨勢。

查巴菲特持倉:各大投資人持倉數據。

一站式股票篩選、估值分析、基本面分析工具,協助你選好股、避差股,省時又省力。按此了解InvestingPro詳情。

編譯:劉川