伊朗戰爭:可能持續多久?摩根士丹利發表看法

原文:Narrow Boom: The Mismatch of Token Supply and Demand in the Current Cycle

作者:Kevin Kelly,Delphi Digital聯合創始人;編譯:陶朱,金色財經

過去的共識是,BTC 價格上漲會導致 ETH 產生涓滴財富效應,並最終蔓延至「山寨幣」的長尾--這是一個常用來描述除兩大「主流」之外的所有其他加密資產的可愛術語。 我們在上個周期看到了這種動態。 當 BTC 和 ETH 上漲時,其他一切也都上漲。

目前,主流貨幣與市場其他部分(尤其是 BTC)的脫節程度比以往任何時候都大。 儘管BTC過去 12 個月上漲了約 130%,但我們還沒有看到許多人期待的「全面反彈」。

我們已經看到了少數表現優異的代幣 - - Solana、AI、memecoins - - 但大部分加密貨幣市場的表現都遠遠落後。

分化是本輪周期的焦點,而且這種情況很可能會持續下去。

- 作為背景,在 2017 年周期中,加密貨幣總市值從約 400 億美元增長至近 7400 億美元(約 18 倍)。 「山寨幣」的市值從基本為零增長至超過 4000 億美元--其中 90% 的增長發生在 2017 年下半年。

- 在 2020-2021 年周期中,總市場從約 2800 億美元的基礎增長至近 2.8 萬億美元(約 10 倍),而「山寨幣」的市值從約 700 億美元飆升至 1 萬億美元(約 15 倍)。

- 但在這個周期中,整個加密貨幣市場僅增長了 2 倍--而「山寨幣」的市值增長更少。 即使在 2024 年 3 月市場達到頂峰時,山寨幣總市值仍比 2021 年 11 月的前期高點低約 2000 億美元。

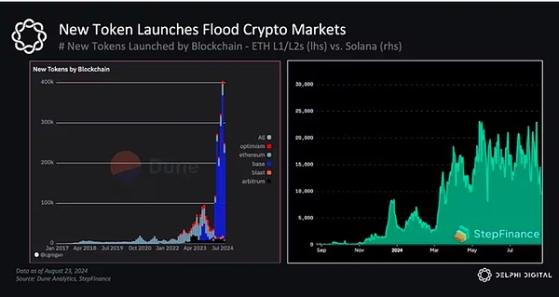

如今,新代幣的供應量正以該市場有史以來最快的速度增長。 DIY 代幣發行平台(如 pump.fun)的興起引發了新代幣發行量的激增,其中大部分是 memecoin。

與此同時,隨著幾年前風險投資浪潮的到來,大型協議和 dApp 的代幣解鎖數量開始湧入市場。 私人投資伴隨著回報預期,而在加密貨幣中,退出流動性通常以出售代幣的形式出現。

與此同時,我們看到市值 10 億美元的代幣數量同比增長了 50%。 更多代幣的估值更高,意味著需要更多資本來支撐其價格。

但到目前為止,需求還沒有跟上步伐。 例如,主要交易所的交易量尚未恢復到上一周期的高點。

與上一個周期相比,另一個主要區別是加密信貸和貸款增長乏力,而加密貸款助長了我們在 2021 年看到的購買狂潮。 在低利率和風險偏好不斷上升的背景下,加密貸款市場在 2021-2022 年達到頂峰。 作為背景,genesis 的貸款賬簿在 2022 年第一季度達到峰值,約為 150 億美元,同比增長 62%(總貸款發放量在前一季度達到 500 億美元的峰值)。

然而,許多主要機構貸方(例如 BlockFi、Celsius、Voyager、genesis)的倒閉阻礙了這些貸方所推動的投機需求。 儘管我們已經開始看到復甦的跡象,隨著 Coinbase (NASDAQ:COIN) 的機構融資業務等新進入者的加入,但與幾年前相比,這一領域仍然不溫不火。 此外,如今的高利率環境也降低了將資金轉移到波動市場的動機,尤其是當另一種選擇是獲得現金或穩定幣持有量的 5% 回報時。

隨著萬能的美聯儲開始降息--市場一致預期--我們預計風險情緒和信貸條件將有所改善,因為將資本轉移到鍊上的風險回報將變得更加有利。 較低的利率還可以重新點燃穩定幣總市值的增長,這是隨著鏈上活動回升而需求上升的一個很好的指標。

這可能會激發加密貨幣市場目前急需的需求。 但這是否會成為許多人期待的「萬物復甦」的火花,還有待觀察。