股神殺瘋了

一夜之間,一個非農資料幹翻全球市場,“衰退交易”大行其道,“薩姆規則”(Sahm Rule)這一關鍵字已徹底佔據美國社交媒體的話題榜首。

正所謂禍不單行,在全市場如驚弓之鳥之際,“股神”巴菲特不僅連續12個交易日拋售美國銀行,二季度更是手起刀落將蘋果持倉砍半。難道巴菲特已經看到什麼風險了嗎?

驚股票買得貴?InvestingPro話你知股票真實價值,避免你“買貴咗”。 查看InvestingPro。

喊了這麼久的美國經濟衰退,終於到來了?狼開始仰天長嘯?

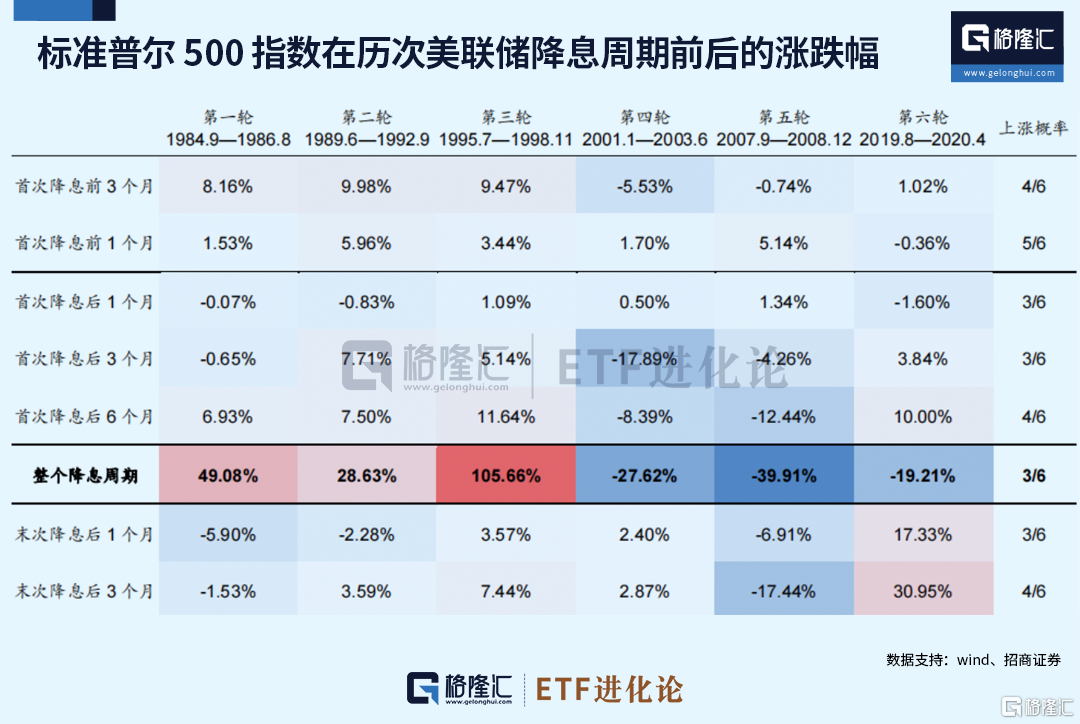

回答這個問題前,我們先從歷史資料來刻舟求劍一下,降息期間的美國經濟情況,以及美股的表現,如此才能進一步清晰市場為何談衰色變。

1

降息期間的美股表現

從1984年9月以後的六次降息週期來看,標普500指數期間的表現屬於55開,三次下跌,三次上漲。

(本文內容均為客觀資料資訊羅列,不構成任何投資建議)

引入歷史失業率資料可以明顯看出,從2000年開始,只要是失業率上升越快,美股下跌得越狠,往往失業率飆升階段都發生在降息階段。

如果美股遇上失業率上升與美聯儲降息的“大衛斯雙殺”,往往都是遇神殺神,遇佛殺佛。歷史上,這段“雙殺”時間最長的有2年6個月,最短的也要1年4個月。

ETF進化論7月28日的文章就提及:市場是在連續交易好幾條主線,從“降息交易”、“特朗普交易”、“美股財報交易”、“衰退交易”再到“套利交易逆轉”。下周是非常關鍵的一周,這涉及到上述主線,誰能占上風?

新的一周,市場迅速切換到“衰退交易”主線,主導因素是什麼?

7月31日,日本央行祭出加息15基點+縮表兩大動作,當日日經225收漲1.49%。

8月1日淩晨,美聯儲7月會議承認通脹回落和就業市場放緩,並暗示9月降息。日股當日下挫2.49%。

8月1日晚,美國最新就業資料疲軟、製造業資料重回榮枯線以下,市場對美國經濟衰退的擔憂捲土重來。

美國7月27日當周首次申請失業救濟人數24.9萬人,高於預期的23.6萬人,而美國7月ISM製造業PMI為46.8,顯著低於市場預期,已經連續第四個月萎縮,且萎縮幅度創八個月最大。

疊加英特爾二季度業績暴雷,亞馬遜三季度的總體銷售指和盈利的指引均遜色市場預期,美股科技板塊全線下挫,拖累美股下挫,日股次日跳空暴跌5%。

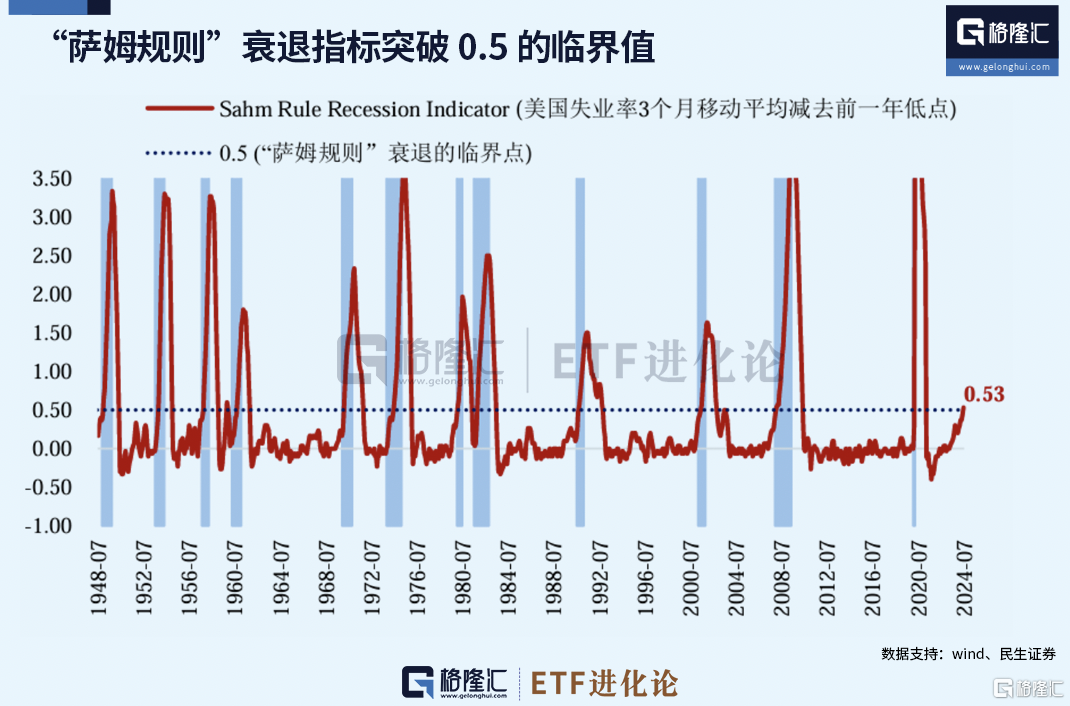

8月2日晚的非農資料再次給市場當頭一棒。失業率環比上行0.2%至4.3%,觸發“預測經濟衰退準確率高達驚人100%”的薩姆規則,即三個月平均失業率比過去12個月的最低值高0.5個百分點意味著美國經濟進入衰退。

資料公佈後,“衰退交易”徹底盤踞全場,風險資產(美股)下跌、避險資產(美債、黃金)上漲。

比較玄學的一點是,2000年以後,每次日本央行一加息,危機就如因隨行,從不缺席。

2000年8月,日央行宣佈加息25bp,期間發生著名的千禧年互聯網泡沫破裂;2006-2007年,日本加息兩次,將利率從0%提高至0.5%,隨之而來的是次貸危機。

有趣是,這兩次加息都是發生在“美國加息週期結束-降息開啟之前”。如今日本央行又搶在美聯儲降息前加息了,莫名感覺某個危機DNA又動了。

其實這麼說日本,人家也真是有點冤。因為本質是美國經濟先出問題了,拖累日本乃至全球經濟跟隨下挫。

關鍵在於,美國經濟真的衰退了嗎?請注意,股市一般交易的是預期,“交易衰退”並不意外著經濟真衰退。

2

美國經濟衰退了嗎?

事實上,美股每隔幾個月就要玩一下“衰退交易”。

去年美國10月的製造業、非製造業PMI均下行,就業資料大幅不及預期,失業率達到2022年2月以來新高,市場11月也開始新一輪衰退交易。

美債收益率曲線都倒掛兩年了,當時市場也在嚷嚷著會有衰退,結果呢。難道薩姆規則更權威?

關於這點,創始人Sahm自己都說了過去12個月失業率太低了,這次不一定會預示著衰退。

本次的議息會議的新聞發佈會上,也有記者問鮑威爾關於失業率即將觸發薩姆規則,是否意味著經濟衰退。

鮑威爾當時翻了翻筆記說:“薩姆規則是基於統計規則,不對美國經濟走向有結論性意見。”

根據勞工部報告,本次非農失業率抬升0.2個百分點中,“偶然”和“臨時”因素占了三分之二。

天風證券團隊,認為本月非農人口或被低估2-4萬人水準,失業率高估了0.1%-0.15%水準。考慮到當前處於2014年以來最低水準的雇傭率以及離職率,目前不能肯定美國勞動力市場已經轉向衰退模式,但是當下的動能確實是在放緩。

如果我們仔細看前兩周全球資產的表現,會發現無論是風險資產還是避險資產都在跌,考慮到今年各種資金偏愛的都是擁擠交易,抱團美股AI,抱團日本五大商社,本質就是漲多了獲利回檔。

然而衰退交易的主線已經深入人心了,是否真的衰退已經不重要了,重要的是持續多久,結束的關鍵還得看資料。對美國來說,消費資料是否疲軟或許更重要。

3

巴菲特狂減蘋果一半倉位

在市場風聲鶴唳之際,股神巴菲特居然繼續賣賣賣,二季度淨賣出價值755億美元的股票,將第一大重倉股蘋果砍半,連續12個交易日減持美國銀行。現金儲備再創紀錄新高,高達2769億美元,較一季度的1890億美元大幅提升。

這可嚇壞了市場,瘋狂賣賣賣的背後,難道巴菲特看到了什麼重大危機?

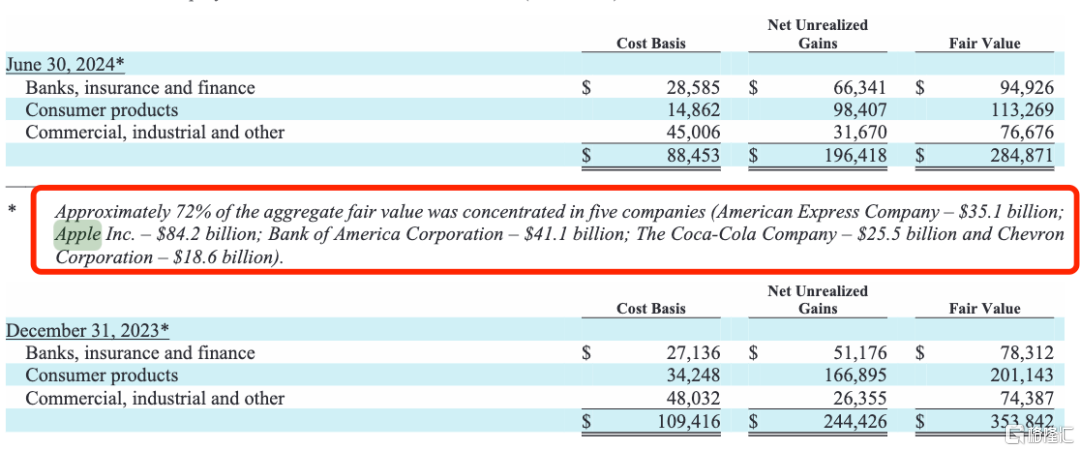

伯克希爾·哈撒韋2024年第二季度財報顯示,截至6月30日,股權投資的總公允價值中,72%集中在五大公司,分別是蘋果(842億美元)、美國銀行(411億美元)、美國運通(351億美元)、可口可樂(255億美元)和雪佛龍(186億美元)。

按照蘋果6月28日的收盤價210.62美元/股計算,伯克希爾今年二季度末持有3.998億股蘋果,相比一季度的7.894億股,降低了3.986億股,降幅高達49.9%。

在今年5月的股東會上,巴菲特解釋了減持蘋果的原因,——合理避稅。

“如果美國政府希望彌補不斷攀升的財政赤字,提高資本利得稅,那麼今年“少量出售蘋果”將使伯克希爾股東長期受益,也就是合理避稅。”

為了避稅,賣了4億股蘋果股票,怎麼感覺哪裡不太對?

他還表示,2024年底,蘋果極有可能仍然是伯克希爾持有數量最大的股票,除非發生重大變化,否則蘋果將是最大的投資。

但是要注意一點,巴菲特是在今年二季度賣蘋果,並不是這兩天的事,不能跟衰退交易強行聯繫到一起。反倒是巴菲特連續賣出美國銀行,背後的信號更值得關注。

自美國銀行公佈財報的次日,也即7月17日至8月1日的12個交易日中,巴菲特連續拋售美國銀行,總計賣出約9042萬股,合計拋售金額約38億美元。伯克希爾對美國銀行的持股比例總計下降了約8.8%。

眾所周知,銀行是對經濟週期最敏感的行業,巴菲特作為典型的價值投資者,嚴格按照自由現金流做DCF估值模型,總體傾向於在股價相對高位的時候賣出。

事實上,美國二季度主要銀行都出現了息差收入下降的現象。美國銀行二季度淨利息收入下降至137億美元,低於市場預期的138億美元,因此拖累淨利潤同比下降 6.9%。

富國銀行二季度的淨利息收入下降9%,摩根大通雖然增長了4%,但低於預期6.5%,還有花旗銀行淨利息收入也同比下滑3%。

後續美聯儲降息,短期內對銀行的息差收入也是不利,或許這才是巴菲特選擇美國銀行公佈財報後的次日就開始減持的重要原因。

既然全球資產都跌跌不休,那作為價值窪地的中國股票是不是有機會了?

高盛集團截至8月2日的機構經紀資料顯示,對沖基金連續第三周減持全球股票,其中,北美股票的賣盤超過了對其他地區的買盤。亞洲新興市場為淨買入最多的地區。中國股票三周來首次出現淨買入,淨買入規模為兩個月來最大。

上周,北向資金單日爆買A股近200億,說明不是沒有這種可能性。

從ETF資金本周的資金流向來看,資金依舊大手筆買入寬基ETF,華泰柏瑞滬深300ETF、滬深300ETF易方達、滬深300ETF華夏、嘉實基金滬深300ETF和廣發基金滬深300ETF基金本周合計淨流入176.6億元。

比較罕見的是,南方基金中證1000ETF本周大幅淨流入26.93億元。南方基金中證500ETF淨流入21.77億元。

這一次,港股4月奇跡會重新上演嗎?

新加坡銀行香港分行中國股票策略師霍慧敏預估,未來12個月恒指目標為20600點,這主要基於預期今年美國將會降息兩次。