美伊局勢緩和跡象疊加美歐或釋放石油儲備 布油、WTI原油雙雙回落至85美元下方

本周二(7月30日),AMD (NASDAQ:AMD)公佈了第二季度的財報。作為英偉達(NVIDIA)(NASDAQ:NVDA)和英特爾(NASDAQ:INTC)的競爭對手,AMD連續第四個季度實現了每股收益(EPS)超出預期,實際EPS達到0.47美元,高於預測的0.5美元。

一年間,AMD的營收增長了9%,達到了58億美元,同時,淨利潤更是飆升了881%,從2700萬美元躍升至2.65億美元。值得一提的是,公司還成功地將其營業利潤率提高了5個百分點,同比呈現顯著提升。

然而,從年初至今的表現來看,英偉達仍是無可爭議的半導體行業佼佼者,儘管近期出現了回檔。在此期間,英偉達的股價上漲了138%,而AMD僅上漲了8%,相比之下,英特爾的表現最差,跌幅達到了35%。

但是,從長遠角度來看,哪間晶片股才是最佳投資標的?

英偉達、AMD、英特爾估值

在評估英偉達、AMD以及英特爾的市場估值時,儘管宏觀經濟狀況和市場情緒會影響股市表現,但這些因素並非公司所能掌控。不過,有三個關鍵指標能為投資者提供切實可行的洞察:

首先,我們需關注英偉達、AMD和英特爾在市場中的定位如何,具體來說,就是它們在各自領域(如獨立和集成圖形處理器GPU、中央處理器CPU以及軟體生態系統)中的穩固程度如何。

其次,這三間公司是否提供了能夠增強或削弱其市場地位的發展規劃?一個明確的路線圖對於預判公司未來的競爭力至關重要。

最後,當下市場對這些公司的基本看法是怎樣的?投資者的感知往往影響著公司的股票表現和市場定位。

綜合考量以上因素,英偉達、AMD和英特爾目前的市場站位究竟如何?它們在各自領域的實力有多強?

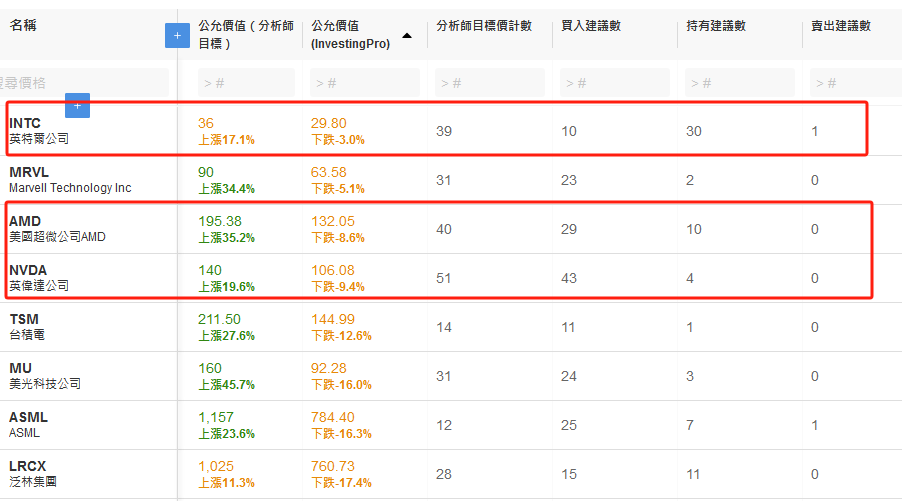

InvestingPro顯示,分析師最看升AMD,然而股指模型認為當前三隻晶片股都沒有什麼上升空間。

圖表來自InvestingPro觀察名單/自選組合。InvestingPro提供分析師估值以及估值模型兩種方式幫助投資者評估股票估值,按此瞭解更多。

GPU製造模式:自行製造或代工

在圖形處理器(GPU)的推出模式上,三家廠商採取了不同的路徑。值得注意的是,只有英特爾計畫到2030年成為全球晶片代工廠商,加入台積電和三星(KS:005930)。這意味著AMD和英偉達將依賴台積電的產能,而這部分產能可能已被蘋果和高通等大型公司預訂。

不論未來規劃如何,AMD和英偉達在大規模量產GPU時,都離不開台積電的支持。那麼,現在英偉達、AMD和英特爾的市場份額情況又是怎樣呢?

根據Jon Peddie Research截至六月份的最新數據,英偉達在獨立GPU市場的地位進一步鞏固,從2023年第一季度的84%上升到2024年第一季度的88%。儘管英特爾在一年前憑藉Arc系列獲得了4%的市場份額,但在2024年第一季度,它在獨立GPU市場的佔有率實際上為零,未能在AIB份額上取得突破。

同一時期,AMD的市場份額保持穩定,在12%左右。在2023年第四季度,AMD曾一度佔據了19%的AIB市場份額,但隨後被英偉達反超,回到12%的水準。

在AIB出貨量方面,與去年同期相比,增長了39%,這一增長主要惠及了英偉達。

AMD的CPU產品穩步蠶食英特爾的份額

不同於英特爾和AMD在CPU領域的激烈競爭,英偉達在CPU市場上的存在感相對較小。其針對Windows個人電腦的Arm架構CPU,代號為Grace,預計將於2025年面世。與此同時,AMD正穩步擴大其CPU業務版圖,不僅為微軟的遊戲主機和Azure虛擬機器提供處理器,還為微軟新推出的Copilot Plus筆記本系列供貨。

在與英特爾的Lunar Lake同台競技中,AMD的Strix Point將為Windows 11平台帶來AI協同處理能力。根據Mercury Research在2024年第一季度的數據,英特爾在移動CPU市場佔據80.7%的主導地位,而AMD則佔有19.3%。然而,在桌面PC細分市場,英特爾自2023年第一季度起,市場份額從80.8%下滑至76.1%,AMD的份額則升至23.9%。

這一轉變並不意外,自2022年末以來,購買英特爾第13代和第14代CPU的用戶報告了大量的穩定性問題。最近,英特爾確認問題源於工作電壓不平衡,然而公司並未大規模召回。更糟糕的是,受影響的CPU被認為性能永久受損。

這無疑將強化AMD銳龍處理器在接下來幾個季度的競爭力。最後,儘管英特爾在集成顯卡領域仍占主導,但這一優勢與CPU的普遍認知緊密相關。鑒於AMD的集成顯卡解決方案(APU)普遍認為優於英特爾的Iris Xe,預計AMD也會逐漸侵蝕英特爾在iGPU市場的份額。

晶片路線圖

隨著晶片微縮化的難度日益增加,晶片之間的差距也在拉大。如今,大多數晶片採用的是10納米和7納米架構。簡而言之,電晶體密度越大,意味著更低的功耗和更高的性能。

正因為如此,業界對英特爾在2025年和2026年分別推出的20A和18A晶片寄予厚望,它們將基於2納米和1.8納米節點制程。而AMD的下一代Zen 5 CPU,預計於2024年下半年上市,將採用台積電的N4X(4nm)和N3E(3nm)工藝。同時,AMD通過收購Silo AI,正在做出重大佈局。

同樣,英偉達最新的Blackwell架構將利用台積電的4NP(4nm)製造技術。這再次凸顯了英特爾在無晶圓廠陣營中的獨特地位。雖然AMD的MI300X和MI325X預計將提供比英偉達的H100系列更好的性價比,但英偉達的GB200 Grace Blackwell Supership很可能成為首選的人工智慧晶片。

除此之外,英偉達還擁有一套完整的軟體解決方案,搭配其硬體設備,使其在數據中心領域迅速崛起。幾乎所有早期的大規模語言模型(LLM)都是使用英偉達的框架,如NeMo以及其他由英偉達優化的開源深度學習框架進行訓練。

結語

目前看來,英特爾的失誤確實讓AMD受益匪淺。然而,聲譽損害的影響總有消散之時。從投資的角度看,更重要的是判斷股價是否已經觸底或是過度高估。

英特爾的前瞻市盈率(P/E)為28.74,低於英偉達的39.53和AMD的40.49。借助10拆1的股票分割策略,英偉達成功降低了投資者的心理門檻,每股價格現為116美元,比AMD的144美元更顯便宜。

儘管英特爾獲得了《晶片法案》85億美元的補助(加上110億美元的貸款),用於高昂的製造工廠建設,但由於Raptor Lake系列的穩定性問題引發的負面情緒,這筆資金補助並未帶來正面影響。

總體而言,似乎英特爾的股價已經觸底,這為其長期上升潛力提供了最有說服力的理由。根據納斯達克的預測數據,以下是英特爾、英偉達和AMD的對比情況:

英特爾:現價30.6美元,平均目標價40.21美元,最低目標價29美元,最高68美元。

英偉達:現價115.9美元,平均目標價142.74美元,最低目標價90美元,最高200美元。

AMD:現價144.4美元,平均目標價195.39美元,最低目標價150美元,最高250美元。

在這三間公司中,英特爾是唯一一個股價接近底部的,預示平均31%的增長潛力。在同一時間段內,英偉達和AMD的增長潛力分別為23%和35%。

然而,從長遠來看,英特爾相對於無晶圓廠的英偉達和AMD,在成長性上佔據更有利的位置。如果英特爾能避免進一步的尷尬和品控失誤,它將成為長期收益的勝者。

然而,英偉達仍然被視為與加密貨幣屆中的比特幣(BTC),地位獨特,而受到市場青睞。

***

股票質素過關斬將?值唔值得掃貨?定系要極速跳船?InvestingPro,全球股票分析神助攻,俾你雙眼銳利如鷹,穿透市場迷霧。猛料功能,等緊你來撩。

- 六大AI選股絕招,輕輕鬆松跑贏大市:ProPicks,揀股王!

- 看財務數字眼花?太燒腦?ProTips,一句拎清,好壞一睇即明!

- 避開泡沫股,趁低撈底潛力股:公允價值+穩健度評分,識揀識賺!

- 精選靚股,海量財務、估值、評級指標一手掌握,若干結果Save得,Excel導得出:先進選股器,揀股高手!

- 深入研究公司財政,專業基本功分析:歷史財務資料,洞悉先機!

- 快速Check巴菲特、Dalio、索羅斯(Soros)嘅Portfolio,跟大師做功課:大佬持倉速查,學以致用!

編譯:劉川