上周,特斯拉(NASDAQ:TSLA)交出近年來最差的一季度業績,不過成績差早就是明牌,此前市場反應的足夠悲觀,在一個半月內跌去30%,從200元一度跌至138元。

這次馬斯克罕見的在電話會上積極的與投資人交流,繼續畫FSD大餅,推動股價軋空大漲超25%。目前股價依舊是在年內低位,以往特斯拉在跌去50%後,都出現過不小的反彈行情,但最大的中國市場把價格戰演繹到極致,這次特斯拉還能翻身嗎?

⼀、當馬斯克的大餅開始兌現

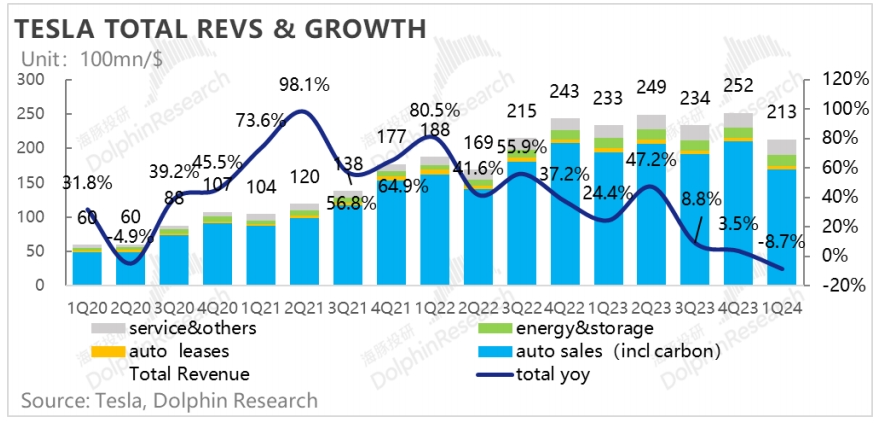

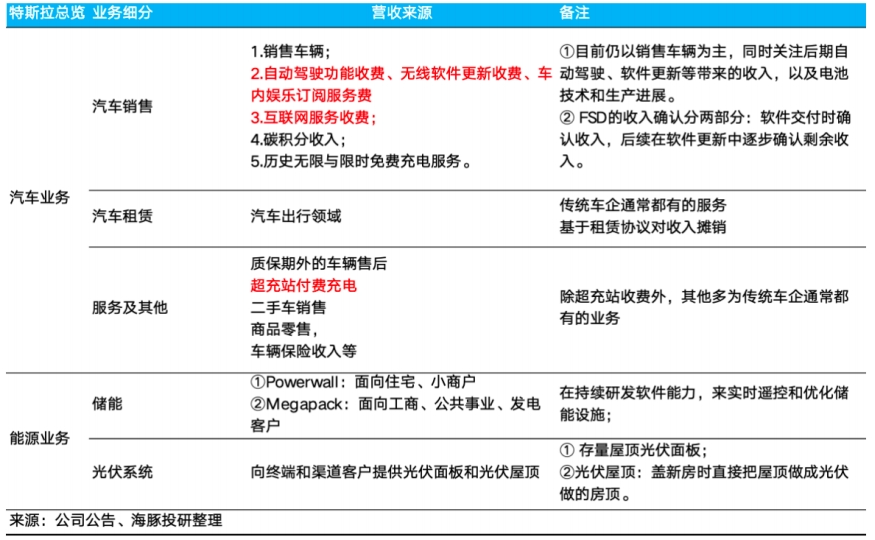

24Q1,特斯拉營收213億美元,同比下降9%,營業利潤為11億美元,同比下跌60%,低於市場預期的7.4%,這是自2020年上海超級工廠建成以來,特斯拉收入首次出現負增長。

其中,汽車收入為169億美元,同比下跌13%,主要受車輛交付減少所致。能源生產收入為16.35億美元,同比增長7%,服務和其他收入為22.88億美元,同比增25%。

需要留意的是,原先市場預期為233億美元,但披露一季度交付38.7萬輛後,市場下調預期至210-220億的區間,股價也在近一個月內充分反應,所以營收算是符合市場更新後的預期,收入沒有進一步惡化。

24Q1自由現金流為負25億美元,在過去特斯拉現金流很少出現負的季度。現金流惡化的原因是把錢拿去買顯卡訓練AI了,並稱今年資本開支將超過100億美元,大部分投入都在AI領域,預計25、26年的資本開支在80-100億美元之間。

馬斯克給出指引,2024年車輛銷量增長會明顯低於2023年,因為在致力於推出下一代車輛和其他產品。換句話說,今年特斯拉的估值如何給,全看FSD推進的速度如何。

單看這次財報,把特斯拉定為成長股都有些勉強,貢獻近50%利潤的中國市場競爭激烈,收入下滑,燒錢的AI投入加大。按馬斯克所說,任何公司若在AI投入上沒有100億美元的水準,就沒辦法跟上AI競爭,那當科技巨頭的AI競爭越來越激烈,明後兩年的投入也有可能會加大,尤其是當GPT5、甚至是GPT6、Sora這樣的應用反覆運算時,算力需求只會越來越大,未來投入降低恐怕有些難。

對於逆風的特斯拉而言,若馬斯克這次賭錯了,股價可能會受更大打擊。可以說,現在特斯拉有些2020年之前的感覺,股價波動極大,馬斯克繼續畫大餅,若實現了就打爆空頭,從股價來看,市場目前選擇再相信馬斯克一次。

市場選擇相信的原因,可能是因為本季度毛利率和單車收入中的驚喜。

24Q1毛利率為17.4%,環比僅下滑0.2%,市場預期為15%,單車毛利率為15.6%,優於市場預期的13-14%的悲觀預期。

值得注意的是,一季度特斯拉每賣一輛車的收入是4.35萬美元,相比上一季度僅降低35美元,幾乎沒有下滑,特斯拉是如何在中國和歐洲市場降價1萬人民幣的情況下,整體收入做到不下滑的?

一是北美市場特斯拉漲價1000美元,對沖了降價帶來的影響。

更重要的是,由於FSD V12版本在一季度發佈,雖然沒有披露具體FSD收入,但根據特斯拉業務劃分,FSD收入是記錄在汽車銷售中的,所以單車收入下滑不明顯,可能是FSD的收入貢獻,拉高了單車收入和毛利率表現。

根據外資估計,特斯拉本季度從FSD確定的遞延收入高達7億美元,扣除監管信用額度後,大約占汽車收入的4.3%。

不過,雖說特斯拉在AI投入加大,不確定性是加大的,但換個角度來看,特斯拉有可能是目前在AI應用上較快實現回報的公司之一。

例如,與特斯拉同一天發佈業績的Meta,在電話會上也說要加大AI和元宇宙的投入,買多點顯卡訓練AI,但股價卻是大跌的。因為市場擔憂Meta投入過大, 無法產生收入,而在此之前,特斯拉積累了大量的行車數據供FSD訓練,恰好這季度FSD產生收入,令市場看到重新講FSD故事的機會,這也是特斯拉能否給高估值的重點。

二、FSD終於要落地了?

判斷特斯拉是車企還是AI公司的最簡單依據就是看FSD的版本更新速度,以及官方公佈的用戶使用FSD累積英里數,這兩個能最直觀的判斷FSD的進展。

1.在FSD V12版本推出後,自3⽉12日以來,僅40天的時間,FSD就更新了7個版本,在本月,FSD更新了3次,更新頻率是在之前沒出現過的。

除此之外,為了加快推FSD,近期馬斯克做了以下幾點:

1.全球大裁員10%,減少支出,回收現金流,加大AI投入。

2.FSD降價至99美元一個月,一年價格從1.2萬美元降低至8000美元,北美地區開放FSD免費體驗一個月 。

3.馬斯克稱明年推出2.5萬美金的Model2新車型,之前市場預計這個德邦沒了,現在重新強調會推出。

4.今年8月推出Robotaxi自動駕駛計程車平台更多細節。

2.從下圖中看,從去年9⽉⾄12月底,FSD使用英里數從4億英里增長至8億英里。而截止至4月下旬,FSD開放免費試用一個月,已經增長到14億英里。

FSD更新頻率加快,最直接的反應出馬斯克是真著急了,自從1月份,德拉瓦州法院否決了馬斯克560億的薪酬後,很多投資人擔心馬斯克能否全身心投入在特斯拉,使得股價在競爭激烈的基礎上增加了壓力。

這對投資人來說是個好事,特斯拉唯有連馬斯克都在乎股價跌的多了,特斯拉才有可能開啟一波反彈行情。這也是馬斯克自嘲所說的「挑戰困難」,只有逆境的時候才能逼著馬斯克朝AI方向加速。

若還沒有大改變,特斯拉在中國市場算是要被卷死了,截止24Q1,特斯拉已從中國市場巔峰的16.7%份額,份額下滑至不足6%。原本預估去年推出新車型+降價能緩解中國份額的下滑,但奈何中國車企太卷了,沒有配置大更新,1-2萬的降價已經吸引不了消費者。

特斯拉想在中國市場奪回優勢,唯有FSD在中國落地,開啟智慧化的競爭,啟動最多用戶市場的付費意願。

眾所周知,每次馬斯克遇到困境,都離不開中國市場。例如,2020年上海超級工廠落地,產能大爆發,拯救了特斯拉在破產危機邊緣。以及去年1月,特斯拉股價跌至100元,在全球大降價後,主要是中國銷量爆發,拯救了股價表現。

而這次也同樣,4⽉29日,特斯拉推出FSD完全自動駕駛的日子,馬斯克訪問中國,商討FSD落地中國的事情。昨夜,特斯拉一度漲近20%,馬斯克又一次把空頭全部打爆了。

根據公告披露,特斯拉之前不能進事業單位的限制已被取消。彭博稱特斯拉將用百度的地圖導航系統在中國使用FSD。目前看來,FSD落地中國大概率能實現,收集數據將存儲在上海。

此前討論過,FSD的技術路線是視覺攝像頭,當行車累積的英里數越多,FSD才有更多的訓練材。最多特斯拉汽車的中國市場,一是公司50%利潤的來源,另一個是中國有海量的行車數據,當FSD能落地中國,得到數據有效訓練,會讓FSD的進步更加快。

那麼,FSD進入中國後可能會發生什麼?

1、從行業角度考慮,可以借鑒2020年至今,新能源汽車的變化,幫助特斯拉在上海建超級工廠,後視鏡來看是典型的鯰魚效應,假設FSD最後通過,也會是鯰魚效應,有利於行業的發展,會加速國內新能源汽車朝智慧化競爭轉型。而目前國內智駕較成熟的,可能也就是華為。

2.從利潤端考慮,雖然推出FSD,可能對中國市場的銷量提升不大,但能解決利潤進一步惡化。按99美元/月來說,FSD放國內應該是800人民幣一個月左右,選裝套餐是8000/美元,國內選裝大約是58000/人民幣。

FSD毛利率在90%以上,幾乎是純利潤,但這個定價並不便宜,選裝的費用都趕得上一輛車五分之一的價格了,月訂閱用戶大概率會成為主流。

如果特斯拉FSD在北美地區的滲透率達到10%,預計能夠帶來2.3億美元的邊際貢獻。在全球範圍內,從2019年提供智慧駕駛以來,特斯拉在北美以外地區保有量約500萬輛,每提高10%的滲透率,FSD收入的邊際貢獻大約在6億美元。

特斯拉FSD每月99美元的定價在北美市場被普遍認為是合理的,因為隨著滲透率提升,每提升10%的滲透率,特斯拉在北美地區就能為FSD帶來大約2到3億美元的收入增長。

回到現在來看,在FSD降價,有機會落地中國,北美FSD完整版推出後,24Q1確定了7億美元的FSD遞延收入,樂觀假設今年FSD V12在北美滲透率提升,以及中國開始貢獻收入,今年FSD收入擴大到20億美元?

那將貢獻至少15億美元的利潤,今年Tesla盈利預測中位數96億美元,對應目前60倍pe出頭。若假設成立,FSD在今年將占淨利潤的15%左右,當這個模式開始跑通,特斯拉的估值就可以提升了。

三、結語

最後,需要強調的是,FSD落地中國,robotaxi推出北美市場,會面臨很多監管挑戰,一路是註定不容易的,使得股價波動會極大,現在FSD貢獻收入,初步溝通入華,只是幫特斯拉拆了短期繼續下跌的「地雷」,若後續FSD付費意願不強,今年FSD就貢獻10億收入?那現在特斯拉依舊是不便宜的。