美國15%關稅登場!美指期貨齊升,比特幣跌穿6.3萬美元,黃金、白銀沖高回落

自川普執政以來,美國對華立場日趨強硬,在拜登政府時期也未見緩和。拜登甚至在2022年8月簽署了《晶片和科學法案》(又名CHIPS法案),旨在為美國半導體製造行業提供強有力的激勵措施。

CHIPS法案利好美國科技行業

此法案對美國科技產業極為有利,授權了約2800億美元資金,其中527億美元專門用於半導體研發和製造。同時,為鼓勵本土晶片製造,將提供390億美元的補貼給相關公司。

為了減少對中國的依賴,CHIPS法案計畫在未來五年內向高科技領域投資1740億美元,並著力培養新一代的STEM(科學、技術、工程和數學)勞動力。預計到2027年1月,僅通過投資稅收抵免,就將有240億美元用於刺激私營部門的增長。

截至2024年4月,CHIPS法案項目辦公室已宣佈向五間晶片公司提供總計高達176億美元的貸款和168億美元的現金補貼。有意投資晶片股的公司,可以關注以下這些受益於CHIPS法案的股票。

台積電

雖然台積電的總部不在美國,但公司在美國亞利桑那州進行了重大佈局。2022年12月,台積電宣佈將在亞利桑那鳳凰城投資400億美元建設第二家半導體代工廠。本周一(8日),美國商務部根據CHIPS法案還為台積電撥款66億美元。

儘管台灣地震給台積電帶來不小影響,但其核心設備並未受損,尤其是至關重要的紫外線光刻機依舊完好。台積電在尖端晶片製造領域技術已相當成熟,而此次地震可能促使公司進一步分散業務,並吸引更多投資。

最近30天內,台積電股價微升0.46%,今年已累計上升42%。52周最低價81.21美元,當前股價145.40美元,年內累計升幅43%。

台積電股價走勢,來源:Investing.com

台積電將於4月18日(星期四)發佈2024年第一季度財報。本季度收入預計介於180億至188億美元之間,去年第四季度收入為196.2億美元。

分析師預測,台積電未來12個月平均目標價為164.14美元,相比現價有12%的上漲潛力。同時分析師最高預估達每股188美元,最低預估為每股133美元。

格芯(GlobalFoundries)

格芯(GlobalFoundries)(NASDAQ:GFS)在紐約州Malta的工廠獲得了13.75億美元的補貼和16億美元的優惠貸款,這些資金將用於擴大該廠業務規模和建設新晶圓廠。此外,公司還獲得了1.25億美元的撥款,專門用於支持其位於佛蒙特州Essex Junction的生產基地。Malta工廠的擴建預計將使其晶片製造能力增至原先的三倍。

相比去年12月有關格芯的報道出現時,格芯的股價變動不大,從當時的52美元僅降至目前的51.59美元,同時該股過去52周內的最低點為48.12美元,顯示其市場表現仍相對穩定。不過,投資者不會滿意這種平淡的表現。

GlobalFoundries股價走勢圖,來源:Investing.com

值得注意的是,格芯在2023年第四季度的淨利潤為2.78億美元,相較於2022年同期的6.68億美元有所下降。然而,隨著庫存調整周期見頂,市場預期2024年下半年將會反彈。

另一方面,美國政府信賴格芯,同時該股今年以來已下跌11%,一些人士認為格芯是低風險、可長線投資的半導體股。

根據納斯達克的統計,分析師對格芯的平均目標價為57.88美元,高於目前的51.59美元,上漲潛力達12%。最高預估價為每股63美元,最低預估價為每股48美元。

除了格芯外,投資者還可以考慮Microchip Technology(NASDAQ:MCHP),該股也是一個穩健且平穩增長的投資選擇。同時,Microchip Technology也獲得了美國政府1.62億美元的CHIPS補貼。

英特爾

由於面臨AMD (NASDAQ:AMD)的激烈競爭,英特爾 (NASDAQ:INTC)股價於過去一年僅上漲17.5%,相較之下,AMD同期的回報率卻高達78%。

今年以來,英特爾仍然落後AMD,後者股價續升22%,而英特爾的股價卻下跌了20%。

英特爾股價走勢圖,來源:Investing.com

不過,英特爾在Hillsboro、Chandler、Rio Rancho和New Albany四大基地總計獲得了85億美元的補貼和110億美元的貸款,成為CHIPS法案的最大受益者。

2023年第四季度,英特爾業績表現穩健,收入超過預期,達到了154億美元,高於市場預期的151.5億美元。然而,英特爾當時發佈的展望卻未能滿足投資者的期待。

與格芯相似,英特爾也預測其個人電腦和數據中心業務的銷售將放緩。不過,繼英偉達(NASDAQ:NVDA)成功從一家專注於遊戲GPU的晶片公司轉型為數據中心領域的領軍企業,英特爾也正在向全球晶片供應商轉型,為蘋果(NASDAQ:AAPL)、Meta (NASDAQ:META)和英偉達等公司提供服務。

最近,英特爾還推出了專為人工智慧(AI)優化的Gaudi 3晶片,其性能甚至有望超越英偉達的旗艦產品H100。

短期內,英特爾的轉型顯然要付出高昂成本,今年2月俄亥俄州價值200億美元的代工廠建設專案延期便是明證。然而,如果說有一家公司有望成為美國版的台積電,那麼這家公司極有可能是英特爾。

於晶片製造領域,英特爾已經憑藉2月份宣佈的14A工藝技術取得了顯著進展,其1.4nm晶片在技術上有望領先台積電的3nm工藝。

考慮到晶片製造領域專業人才稀缺以及美國政府的信任與支持,投資者有理由相信英特爾的願景:即到2030年,按收入計算,成為全球第二大晶片製造商。

***

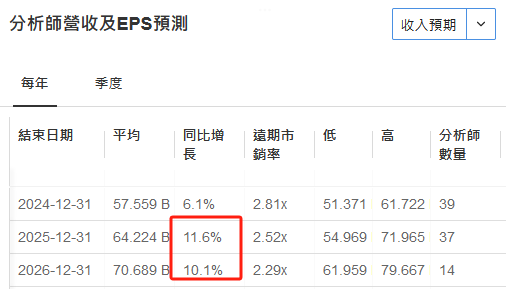

分析師對英特爾2024-2026全年的營收增長預測,在2025和2026年,收入增速有望達兩位數:

數據來自InvestingPro:https://hk.investing.com/pro/NASDAQGS:INTC/earnings

每天不到3港元,用優惠碼HKNEWS1,價格再減10%。

聲明:作者Tim Fries和the Tokenist都不提供財務建議或意見。在做出財務決定之前,請閱讀網站政策。本文最初發表於The Tokenist。

編譯:劉川