道瓊斯、納斯達克、標普500週度前瞻:英偉達財報成焦點

牛市期間,會有很多人撰文解釋當前市場為何不一樣,以及為何投資者無需擔憂回調。Fisher Investments最近也發表了相若的看法,他們寫道:

「繼標普500指數去年大漲26%、今年又迎來強勢開局後,很多投資者開始擔憂這輪牛市是否已經過頭。然而,這種擔憂沒有必要。

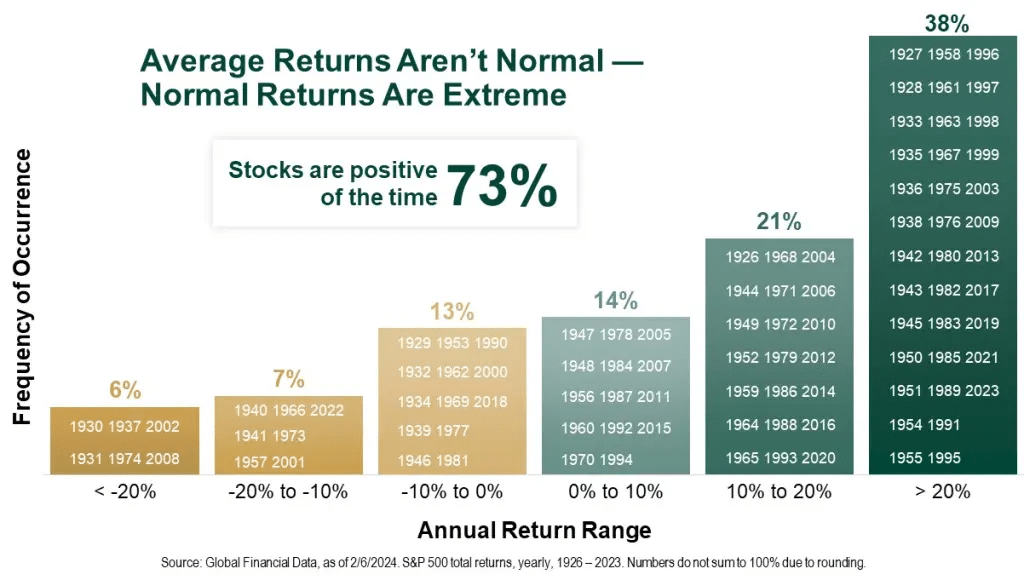

雖然很奇怪,但事實就是,從統計學的角度來看,近一個世紀的美股年平均回報率約為10%,然而於任一年份,10%回報率並不常見。其實,所謂的「極端」回報率更接近我們所說的「正常」情況——而且大多時候是正回報。」

儘管上述觀點有待商榷,但瞭解市場的一些基本特徵仍十分重要。首先,股票上漲的時間確實多於下跌。歷史數據顯示,股市在約73%的時間內呈現上漲態勢。而在剩餘的27%時間里,市場在回調,修正先前過度的上漲。標普500指數的歷年回報率分佈情況如下表所示。

平均年度回報

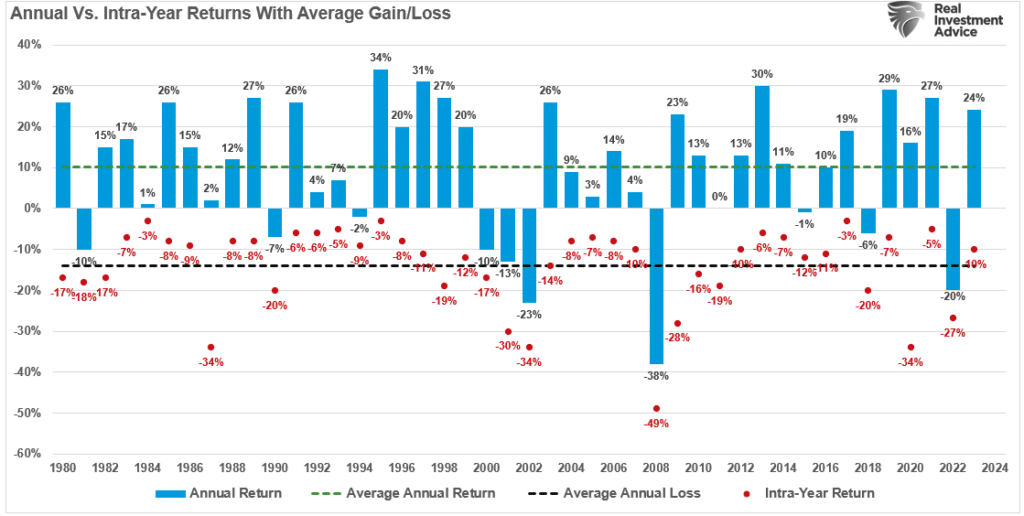

值得注意的是,於實現正回報的年份中,出現較大幅度的回調也沒有那麼罕見,年內平均回調10%也是很常見的。

全年漲跌vs年內漲跌

好消息是,在38%的時間里,美股能夠創造出超過20%的回報率,而回調幅度達到或超過20%的情況僅占6%。Fisher Investments進一步指出:

「這意味著什麼呢?那些認為「漲幅過大、速度過快」的熊市論者所擔憂的巨額回報其實並不罕見。在牛市期間,巨額回報反而更為正常。為什麼會這樣呢?因為長期年平均回報率約10%是包含了熊市階段的。如果剔除熊市時期,你會發現,在本次牛市之前的14次標普500指數牛市中,股票的年化回報率高達23%。」

然而,Fisher Investments的觀點存在一個問題:他未能充分理解市場回調背後的數學邏輯。實際上,20%的上漲與20%的回調之間存在著顯著的差異。

市場回調與數學邏輯

請注意,上表所列均為百分比回報率。但只看表面數字,可能會產生誤解。

以某股票市場指數為例,假設其初始點位為1000點。若該指數在未來12個月內上漲20%,則指數值將升至1200點。

但隨後12個月,若該指數下跌20%,其跌幅並非簡單地回吐先前200點的漲幅。實際上,計算如下:

1200點下跌20%,即減少240點,指數將跌至960點。

這意味著投資者將面臨資本損失。

再進一步,假設該指數從1000點飆升至8000點:

- 從1000點漲至2000點,回報率為100%。

- 從1000點漲至3000點,回報率為200%。

- 從2000點漲至4000點,再增100%,回報率為300%。

- 最後,從4000點漲至8000點,翻了一番,回報率高達700%。

700%的回報率無疑令人矚目。然而,讓我們再來算一下:

- 下跌10%,即損失800點,幾乎抵消了最後一次1000點的上漲。

- 市場回調20%,則下跌1600點。

- 下跌30%,將損失2400點。

- 損失40%,即3200點,幾乎抹去了總漲幅的一半。

- 而50%的跌幅則意味著4000點的巨大損失。

使用百分比來衡量,容易讓人誤以下跌幅度僅有100%,而上升幅度無限。

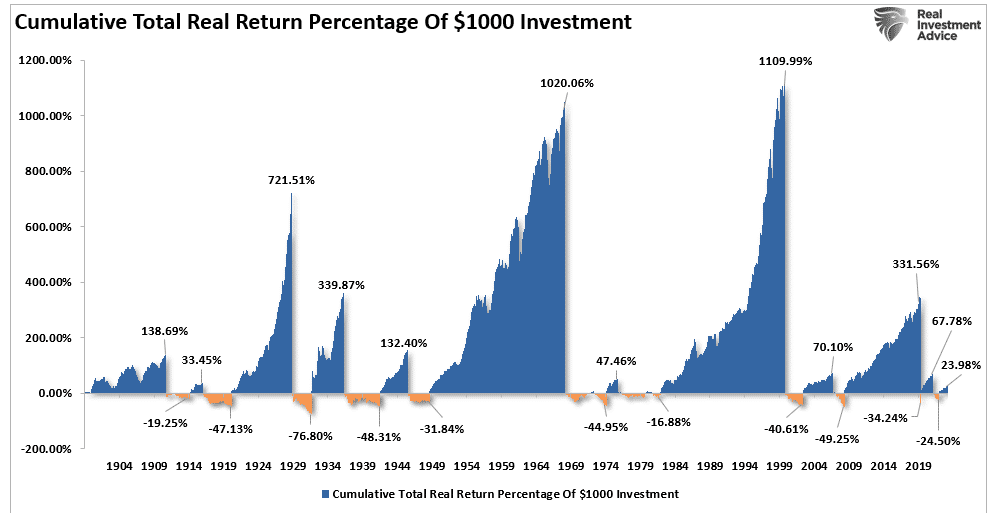

圖表實例

這就是百分比視角的問題,我們也可以通過圖表來更直觀地說明這一點。

像Ken Fisher這樣的「長期好友」經常使用圖表,通過衡量市場累計漲跌幅的百分比,來安撫個人投資者對投資組合風險的擔憂。以這種方式展現,熊市回調顯得微不足道。此圖表常被用於說服人們:長遠來看,熊市並不足懼。

市場累計百分比變動

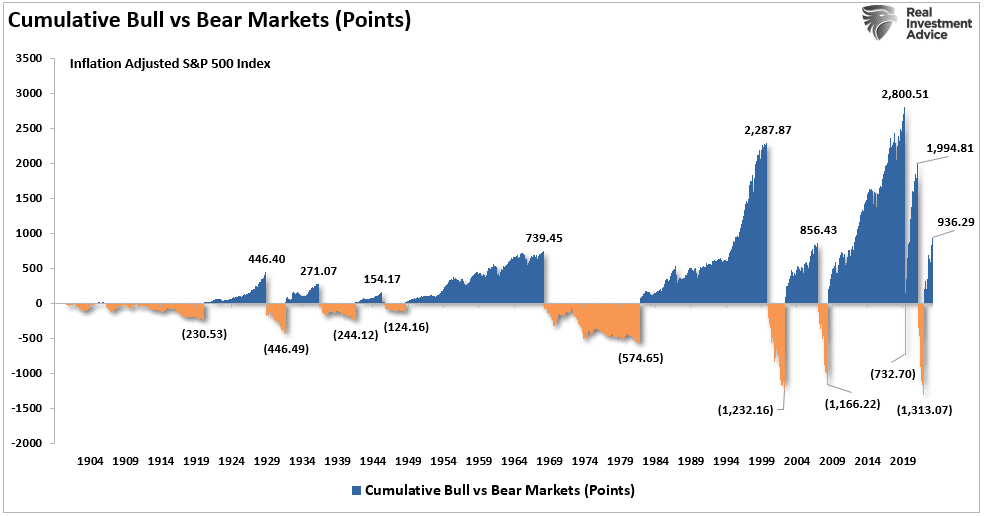

然而,如前文所述,由於計算的特性,這種展示方式頗具迷惑性。若我們將關注點從百分比轉向實際點數的變化,市場回調所帶來的破壞性便會昭然若揭。歷史上,隨後的市場下跌常常抹去了先前漲幅的很大一部分。而在這些市場回調的谷底,投資者往往因不堪承受不斷累積的損失所帶來的心理壓力而選擇拋售。

牛市vs熊市的累計點數變動

這就是為什麼在經歷了歷史上兩次最重要的牛市之後,大多數個人投資者在金融市場上積累的財富仍然很少。

平均回報不等於實際回報

投資資本的平均回報率和實際回報率之間存在顯著差異。正因如此,在任意一年中,資金虧損都可能破壞年化複利效應。

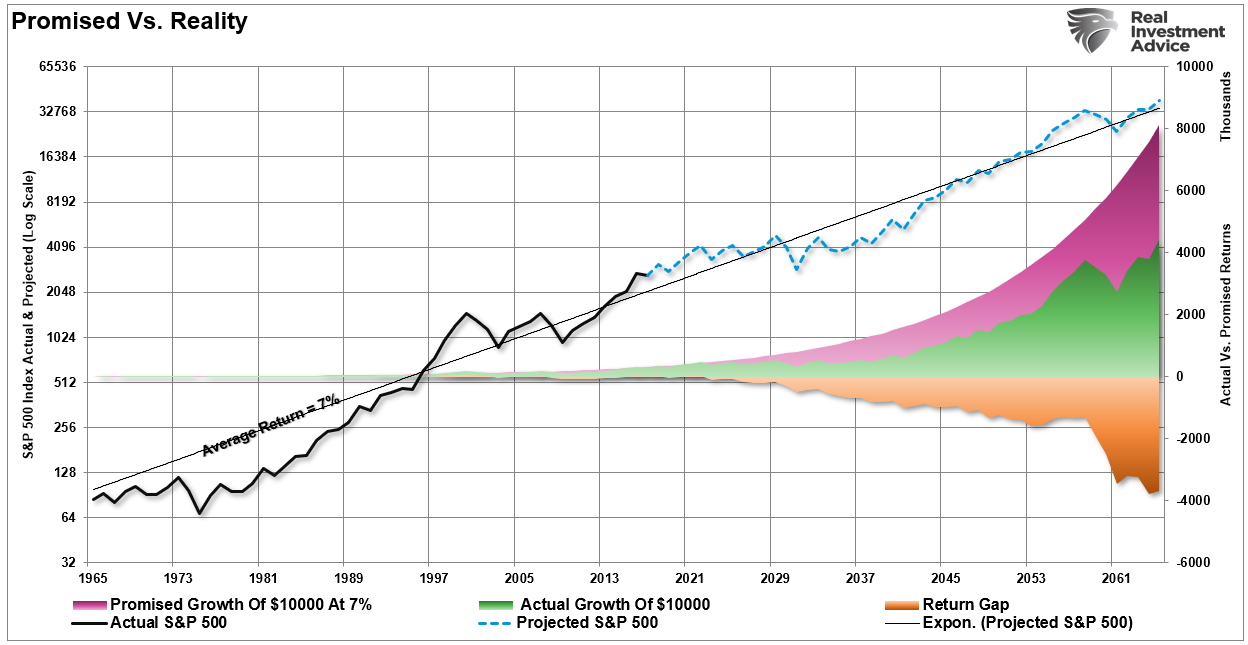

下面的圖表展示了實際投資回報與平均回報隨時間的變化。看出端倪了嗎?紫色陰影區域及市場價格圖顯示的平均年回報率為7%。然而,由於存在資本損失(capital destruction)期,實際回報與平均回報之間的差距相當大。

承諾回報vs實際回報

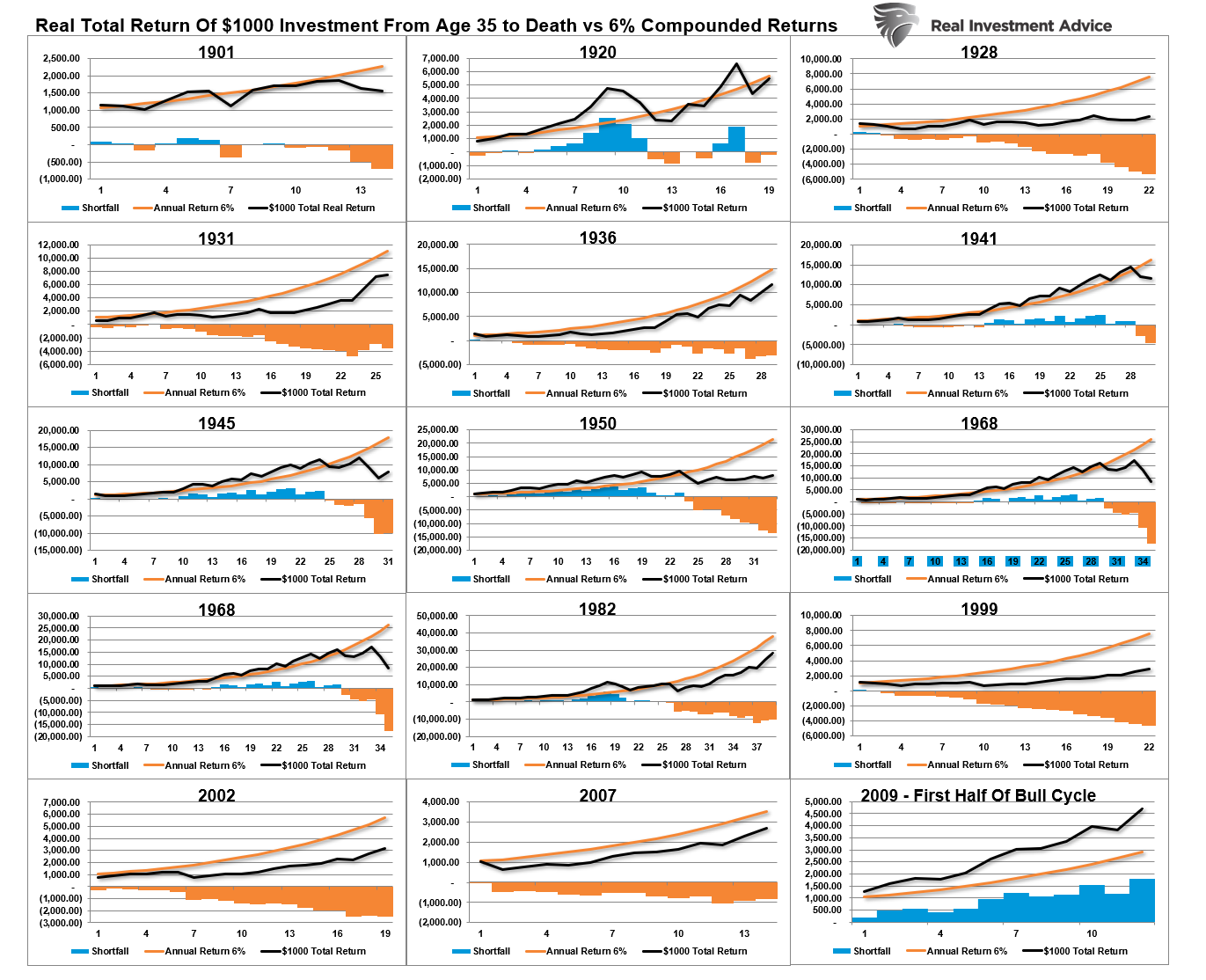

在下方的圖表中,我們假設每個時期投資1000美元,且投資者持有至生命終結,期間不套現。(注:自1983年起的投資周期尚未結束,因為投資者的可投資壽命期限超過40年)。

橙色斜線代表「承諾」的6%年化複利回報,而黑線則展示了從35歲至壽終投資資本的實際表現。在每個持有期末尾,條形圖揭示了相對於6%年化回報目標的超額回報或不足差額。

預期壽命vs 6%的回報率

值得注意的是,除了從2009年開始的當前周期外,投資者在壽終時的投資資本均未達到預定目標。但2009年開始的當前周期尚未結束,如果發生重大經濟衰退,很可能會逆轉當前的大部分收益,甚至全部。這也解釋了為何在投資規劃中使用「複利」或「平均回報率」往往會實現不了目標。

三大關鍵投資考量因素

未來數月,市場走勢可能進一步偏離其長期均值,但歷史上每次牛市高峰和泡沫的本質就是這樣,看似無懈可擊的上漲行情,最終成功誘使最後一批原本抗拒股市的投資者入市。

對於當前個人投資者而言,有三個核心因素需仔細斟酌:

- 投資期限(即從開始投資到退休年齡的時間跨度);

- 投資初期市場的整體估值;

- 實現投資目標所需的回報率。

若投資起點市場估值已處高位,加之投資期限較短或目標回報率設定過高,「買入並持有」策略往往難以如願。

均值回歸現象揭示了「買入並持有」策略的潛在風險。股市絕非「高收益儲蓄帳戶」,損失可能嚴重衝擊退休規劃(經歷過互聯網泡沫破裂或金融危機的「嬰兒潮一代」對此深有體會)。

因此,在市場估值畸高之際,投資者應考慮採取更為「主動」的策略,以確保資本安全。

正如Vitaliy Katsenelson 所言:「我們的目標是贏得整場戰爭,為此,不介意暫時輸掉幾場戰役。賺錢固然重要,但保住本金更為關鍵。」

對此我深表贊同。因此,我們堅持投資的同時,也需在投資組合中做好風險防範。

遺憾的是,多數投資者對市場動態及價格波動的本質規律缺乏深入理解。短期內,價格或許能逆規律而動,但極端行情後的均值回歸,往往會給那些忽視風險的投資者帶來沉重打擊。

請銘記:市場中不存在絕對的「好友」或「淡友」,只有成功實現投資目標與未能如願的投資者。

******

害怕錯過科技股升勢?AI加持的科技股選股策略,十年回报率跑赢标普500指数1485.7%:

科技巨擘策略完整成分股名單就在InvestingPro。

進一步瞭解InvestingPro請訪問下方鏈接:

https://hk.investing.com/pro/pricing

優惠價最低69港元/月。使用折扣碼HKNEWS1訂閱InvestingPro,可在優惠價上再享10%折扣。

編譯:劉川