伊朗總統表示將停止對鄰國的攻擊

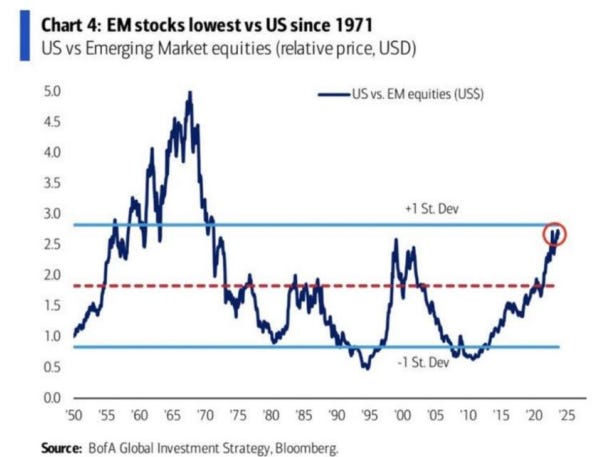

Investing.com - 過去十年,一直活躍在全球宏觀投資領域的投資者,一定會深切感受到:美國股市幾乎成了唯一的投資選擇。從2010年開始,美國股市的表現就遠遠超過了新興市場。

在投資界,人們往往受到近因效應的影響,認為這種情況會一直持續下去。然而,如果我們從更長遠的歷史視角來看,事實並非如此簡單。比如,上世紀70年代至80年代,以及21世紀初,新興市場的表現都相當出色。

展望未來十年,我們可能會面臨一個多極化的世界:地緣政治分裂、大宗商品地位上升、人口結構和政治變化持續、美國通脹和增長波動性加劇。所有這些因素都指向一個結論:在長期宏觀投資組合中配置新興市場資產是明智之舉。

然而,新興市場過去(現在依然)被視為投資組合中的異類附加品。晨星公司2020年的一項調查顯示,全球投資組合中只有7%的資金專門配置給新興市場。相比之下,新興市場在MSCI全球所有國家指數(ACWI)中的權重約為15%,然而於全球GDP中的占比接近40%!

換言之,儘管新興市場的估值合理,且宏觀環境為未來十年的穩健回報創造了有利條件,但由於受到近因效應的影響,全球投資者在新興市場的配置普遍不足。

那麼應該投資哪些新興市場?以及為什麼?

本文為提供了一個長期新興市場投資的框架,並指出了未來十年筆者最看好的三個新興市場。

我們通過基本面和估值來評估最適合投資的新興市場:基本面得分最高、估值最低的國家進入我們的候選名單。我們的重點關注那些可獲得足夠準確數據的新興市場。

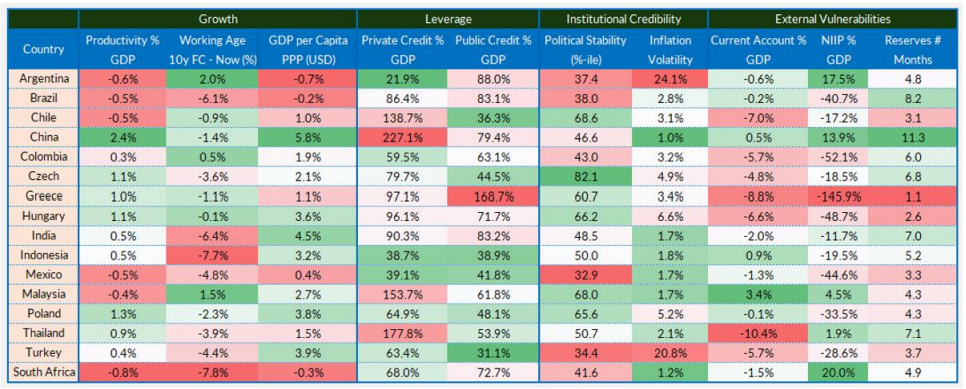

基本面評分模型基於四個主要方面:

- 經濟增長(權重25%)

- 機構信譽(權重25%)

- 杠杆(權重25%)

- 外部脆弱性(權重25%)

以下是基本面的匯總表:

首先,結構性增長是生產率和勞動力增長的體現,我們在分析中綜合考慮了這兩個因素。同時,我們還將過去10年平均人均已實現GDP(而非預測數據)作為衡量每個新興市場近期經濟表現的具體指標。需要注意的是,對中國的數據應持謹慎態度。

東歐(如波蘭、匈牙利)和一些亞洲國家表現良好,而巴西和南非由於人口老齡化和資源配置不均等問題,經濟增長前景相對黯淡。

此外,各國可以通過有機增長和有效利用杠杆來促進經濟增長。因此,在我們的評估中,私人債務和公共債務都是重要的考慮因素。

其中,中國幾乎用盡了杠杆,而一些其他亞洲國家(如泰國、馬來西亞)的表現也很差。這是否意味著人們已經忘了1997年的危機?另一方面,印尼、墨西哥、波蘭和土耳其等國擁有推動未來增長的杠杆空間。

然而,當前還有一點很關鍵:投資者厭惡波動性和不可預測性。

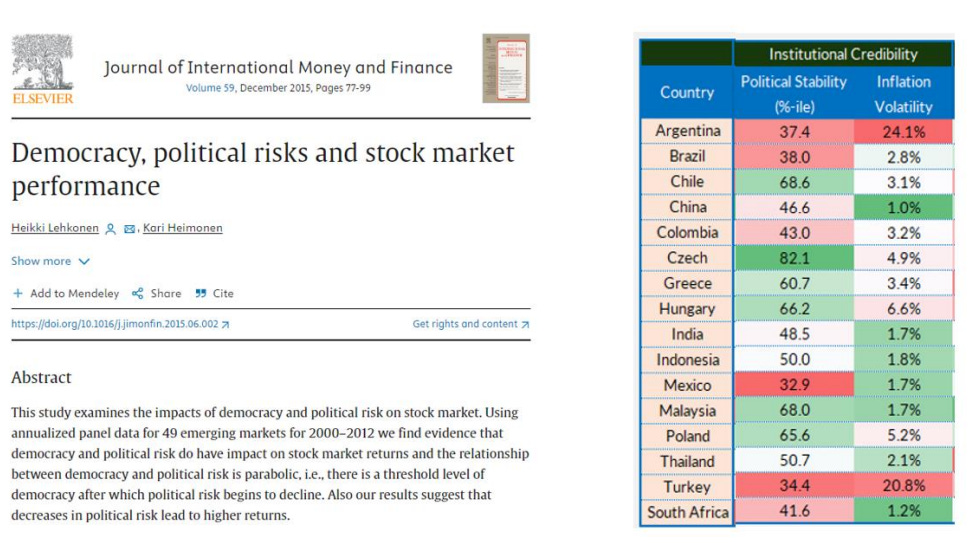

因此,除了有機增長或信貸驅動型增長外,機構信譽對投資者而言同樣至關重要。一篇2015年的論文顯示,政治不穩定與新興市場的長期回報呈負相關關係。

為了評估機構信譽,我們綜合了世界銀行的四個相關指標:政府效率、監管品質、法治和政治穩定,並對新興市場國家進行了排名。

此外,我們認為投資者還會通過決策者將通脹保持在可預測範圍內的能力來評估其可信度。因此,我們還根據各國10年CPI的平均標準差進行了排名。

綜合這兩項指標來看,表現最差的國家是土耳其和阿根廷,而除中國外,其他亞洲國家排名也普遍較好——尤其是馬來西亞和印尼,它們的通脹範圍可預測且制度框架良好。

最後需要認識到的是,大多數新興市場國家都存在外部脆弱性問題:它們要麼存在經常帳戶赤字而欠世界其他國家債務,要麼存在淨負投資頭寸(NIIP)而欠世界其他國家債務。

在這種背景下,新興市場國家需要外匯儲備(主要是美元和歐元)來平衡外部脆弱性。我們衡量了每個國家的淨外匯儲備可以覆蓋多少個月的進口額。

土耳其是眾所周知的容易受到外部衝擊影響的國家,而中國則積累了巨額的淨外匯儲備——實際上甚至可能比公開披露的還要多。

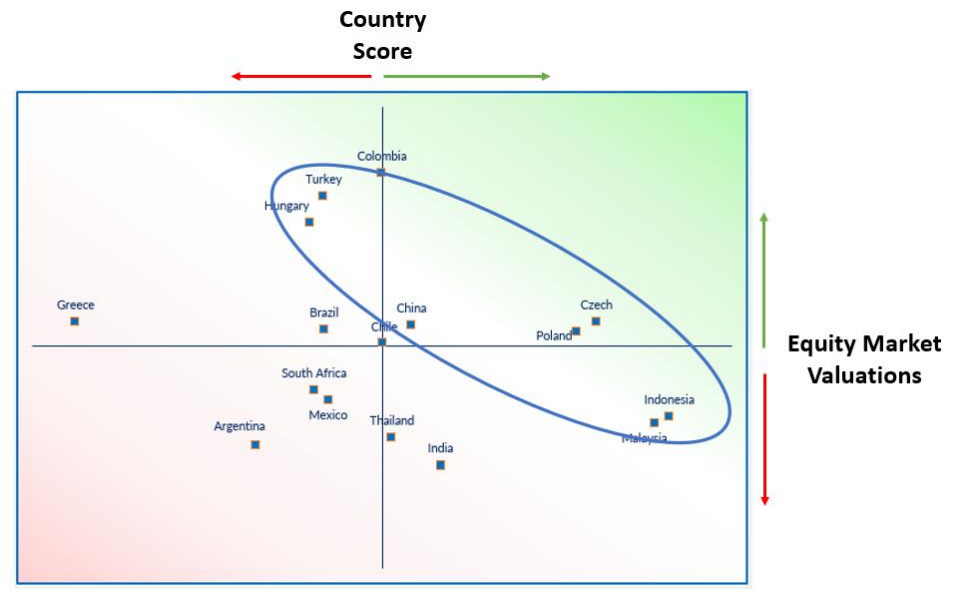

現在是時候將基本面和估值結合起來以得出可行的結論了。

在圖中,x軸代表國家的基本面得分(右邊為好,左邊為差),y軸表示股市估值(上部分為更便宜,下部分為更昂貴),而右上象限則是價值窪地。同時請記住:新興市場綜合持倉佔比不足,不過總體而言這是一種廉價且合理的風險敞口。

從相對角度來看,新興市場的定價與我們的基本模型相符,同時圖中的藍色圓圈標註了新興市場中一些機會。

最終入圍的市場:波蘭、馬來西亞和印度尼西亞

印尼坐擁全球逾20%的鎳儲量,而鎳於製造電動汽車時舉足輕重。印尼已禁止出口未經加工的鎳,意在推動企業於當地設廠,從而提振長期增長前景。儘管這種保護主義策略可能產生某些反效果,惟也預示著印尼未來有望吸引更多投資。

馬來西亞同樣是大宗商品的淨出口國,新政府熱衷於推進結構性改革。大馬擁有連續10年的正經常帳戶餘額和穩健的政策組合,成功吸引了特斯拉(NASDAQ:TSLA)等商業夥伴。

而筆者最心儀的新興市場是波蘭。過去五年,波蘭人均GDP增速已超越多數歐洲國家,而大量烏克蘭移民的湧入也為其潛在的長期增長提供了助力。波蘭是一個生產力強勁的經濟體,擁有歷史悠久的製造業專業化優勢,未來有望成為「友岸外判」的重點對象。

值得一提的是,波蘭已躋身世界第五大電動汽車電池生產國。而新當選的聯合政府由Donald Tusk領導,其取代前任政府後對歐洲持更友好的立場,有望為波蘭帶來更多直接和證券投資流入。

土耳其雖然擁有巨大的投資潛力和龐大的人口基礎,惟其政策制定者的可信度仍然較低,因此未能入圍。

結語

受近期偏見左右的投資者往往忽視美國股市以外的市場,惟當前的宏觀環境和低廉的估值為新興市場的長期配置提供了有利條件。整個新興市場領域都充滿機遇,其中波蘭、印尼和馬來西亞尤為引人注目。

******

害怕錯過科技股升勢?AI加持的科技股選股策略,十年回报率跑赢标普500指数1485.7%:

科技巨擘策略完整成分股名單就在InvestingPro。進一步瞭解InvestingPro請訪問下方鏈接:

https://hk.investing.com/pro/pricing

優惠價最低69港元/月。使用折扣碼HKNEWS1訂閱InvestingPro,可在優惠價上再享10%折扣。

編譯:劉川