美股開市前,在岸、離岸人民幣升破6.87關口!比特幣站上6.6萬美元,白銀飆升4%

當整個市場出現極端情況一定會出現多空雙殺的壯觀景象。

作為全球流動性之母的美元,其漲跌關乎所有資產。頗為有趣的是,美元市場似乎出現兩波操作迥異的資金,對沖基金居然逆勢買入美元多頭頭寸?

問題在於,美聯儲暫停加息,美元走弱不是板上釘釘的的事嗎?對沖基金在打什麼算盤?是今年做空美股的臉還沒被打腫嗎?

1 美元多空雙方杠上了?

據英國《金融時報》的報導,由於認為美聯儲已結束加息行動並將在明年多次降息,投資者正以一年來最快的速度拋售美元。

管理40萬億美元資產的道富銀行(State Street)表示,資產管理公司本月有望賣出其未平倉美元頭寸的1.6%,這是自去年11月以來最大的月度資金流出。

該行表示,自11月3日美國公佈弱於預期的就業資料以來,經理們每天都進行大規模的銷售。

紐約梅隆銀行 (BNY Mellon) 外匯策略師也表示,當前公司的託管客戶「一直以今年最快的速度拋售美元」,並偏好買入日圆,加元和一系列拉丁美洲貨幣。

道富銀行的資料顯示,過去二十年裡如此快速減持美元只發生過六次。最近一次發生在去年11月,當時美元指數從去年11月到次年一月累計下跌約10%。

從美元指數的走勢來看,美元指數最新報103.11,為8月31日以來的最低點,11月跌幅超過3%,創一年來最差表現。

Capital.com 高級金融市場分析師凱爾·羅達 (Kyle Rodda) 表示:「美國經濟增長勢頭放緩、利率見頂、明年降息以及多頭頭寸平倉是美元走弱的主要原因。」

流出來的資金可能去了債券市場。投資者正以三年多來最快的速度大舉買入美國公司債券基金。EPFR的資料顯示,截至11月20日,超過160億美元湧入公司債券基金,淨流入量已超過2020年7月以來的水準。

這表明隨著市場判斷利率已達到頂峰,投資者對風險資產的興趣越來越大。

但頗為吊詭的是,對沖基金的美元多頭居然還在堅守。

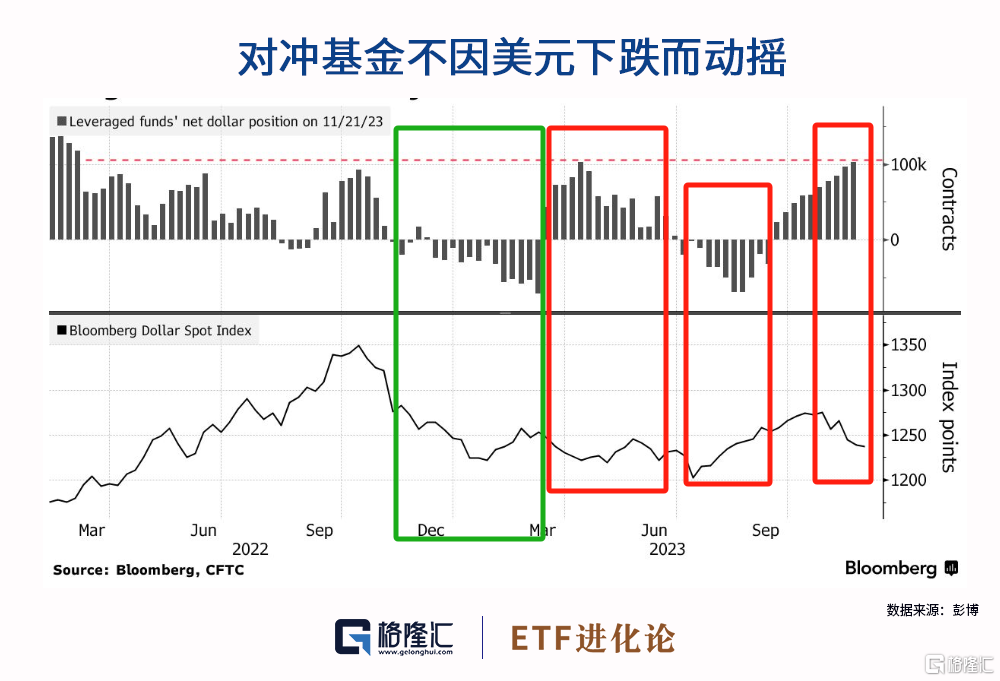

根據彭博社報導,美國商品期貨交易委員會資料顯示,截至11月21日,杠杆基金的美元兌八種貨幣的淨多頭指標升至2022年2月以來的最高水準。淨多頭頭寸為10.3萬份合約,略高於4月份創下的年內高點。

仔細看杠杆基金淨美元頭寸與美元指數的走勢也能看出一些端倪。今年3月是分水嶺,在此之前,杠杆基金的美元淨美元頭寸與美元指數成正比,但在此之後莫名成為了反比。美元強,杠杆基金美元多頭頭寸減少,美元弱則多頭頭寸增加。

這種變化源自什麼原因?

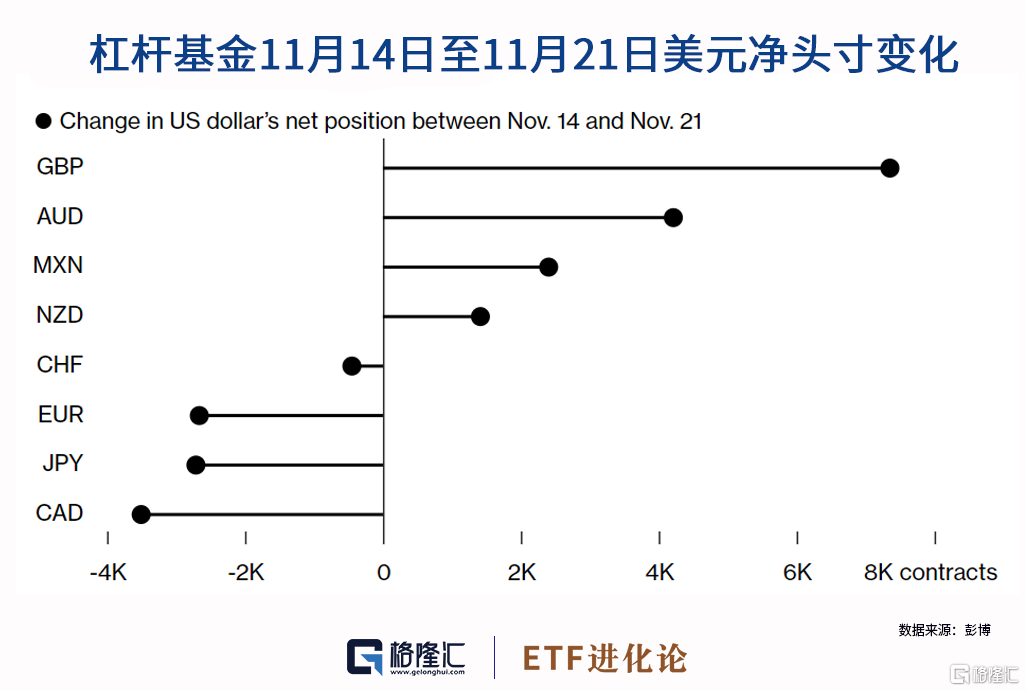

關鍵就在於這個所謂的美元多頭頭寸是美元兌八種貨幣的淨多頭指標,美元淨多頭頭寸的增加主要是由於兌英鎊、澳元和墨西哥比索的頭寸增加。相反,兌日圆、歐元、加元的看漲頭寸被減少。

由於匯率市場上是兩種不同貨幣的買賣,這個圖就說明了對沖基金在買入英鎊、賣出美元,賣出歐元、日圆來買入美元,如此算出來美元淨頭寸的增加。

考慮到美元一攬子貨幣指數中歐元的權重超50%,第二權重是日圆,賣出這兩種貨幣對沖基金可能對美元指數後續的走勢並不是看漲。

就目前情況來看,美聯儲已經兩度暫停加息了,明年或將步入降息週期,現在全世界都在虎視眈眈看美聯儲什麼時候降息,當預期過於一致可能就有點危險了。

2 美聯儲何時降息?

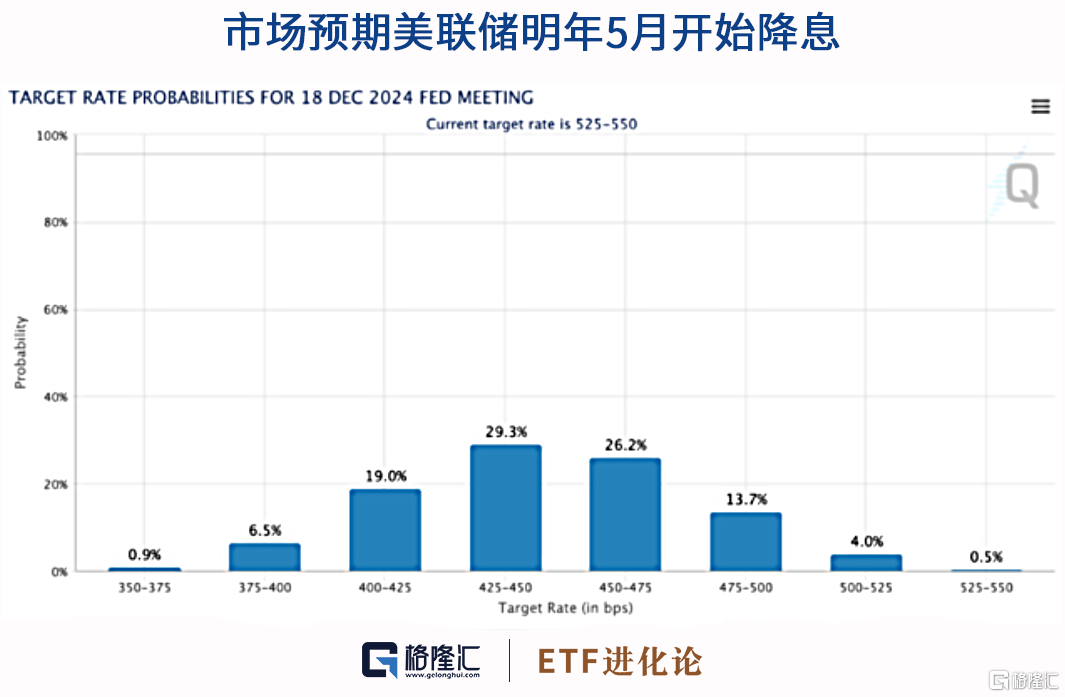

市場的主流觀點認為明年5月1日的議息會議很可能開啟降息週期。CME Fed Watch資料顯示,當前市場認為美聯儲在明年5月開啟降息週期的可能性約為60%。

但從美聯儲11月議息會議的內容來看,雖然有一定的「鴿派」,但沒有流露出結束加息週期的意願,認為當前經濟狀況更適合將利率在一段時間內保持高位。

另外,雖然美國近期的經濟資料確實有邊際轉弱的跡象,但不至於弱到「衰退」要放水刺激的程度。

疊加美聯儲在最新聲明對本國經濟、就業、通脹以及銀行體系仍然偏樂觀,且2/10美國債收益率曲線倒掛程度不斷收窄,從6-7月份的-100bp大幅反彈至-40bp的水準,背後隱含債券市場投資對美國經濟軟著陸的樂觀預期。

在美國經濟、股債匯都未出現明顯「崩盤」跡象時,不宜過早PRICE IN美聯儲貨幣政策的轉向,只要大方向是模糊的正確,可以耐心一點等待更明確的信號。

後續可以緊盯美國服務業的相關資料。如果有明確轉弱跡象,將對美元形成向下壓力,屆時A股和港股也有望在全球流動性推動下出現觸底反彈。

3 北證牛行情突發降溫

今日(28日)北伐遭遇阻力!

昨日(27日)北交所迎來兩大利空,監管令落地疊加深夜減持加停牌核查的消息,今日(28日)北證50的走勢可謂是一波三折,早盤低開5%隨後漲幅不斷收窄,午後開盤還一度翻紅,但尾盤迅速回落,成交額為230億,相比昨日近300億有所縮量。

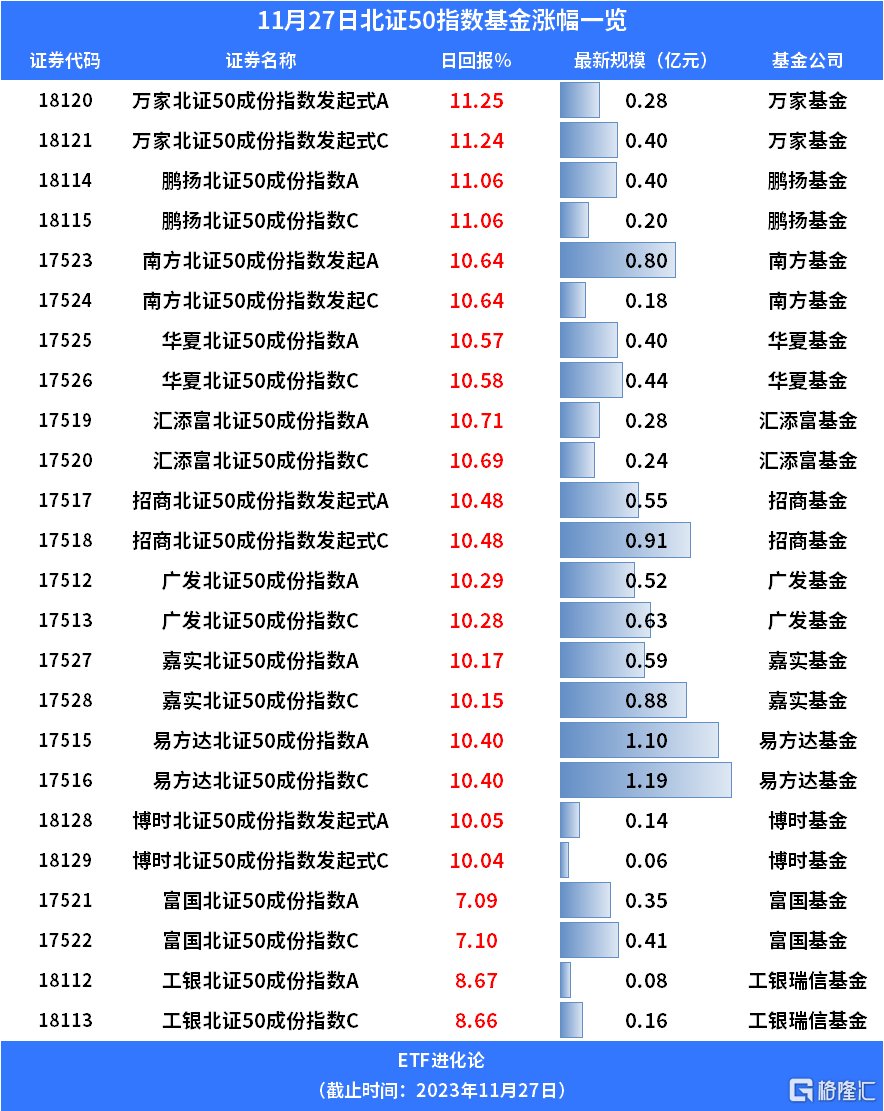

市面上除了北交所主動基金還有被動指數基金,目前共有24只跟蹤北證50的指數基金(A/C類分開計算)。

但很有趣的一點是,跟蹤的都是北證50指數,北證50指數昨日收漲11.41%,漲幅最高的萬家北證50成份指數發起式A是11.25%,漲幅最低的是富國北證50成份指數A是7.09%,首尾差異達到4.16%。

(本文內容均為客觀資料資訊羅列,不構成任何投資建議)

為何追蹤同一個指數的指數基金,日回報有如此大的差別?

日間回報計算的是今日淨值相對於前一日淨值的漲跌幅。而淨值的計算公式為基金全部淨資產除以總份額。

根據開放式基金的交易規則,只要下午3點收盤前申購,就能按照當天的收盤淨值確認,享受第二天基金整體淨資產的收益。

但問題在於,基金經理拿到錢要第二天才開始買股票。如果第二天股票全線高開,基金經理這時候買入的成本肯定比前一天成本高,俗稱被動「追高」,這種損耗只能由全部基金份額持有人均攤。又或者申購規模不足以一攬子買入對應的指數成份股,但分錢的人多了也會導致基金淨值增長受限。

如果指數基金盤子越小,或者申購的規模越大,這種分攤造成的損耗就越大。這就是場外基金相對場內ETF的弊端所在。