智通港股早知道 | AMD與Meta達成AI芯片採購協議 極智嘉-W(02590)預計2025年收入同比增加30%至32%

Investing.com –牛市總會傳出一種荒謬的神話:複合市場回報。這種神話其實是華爾街故意放出,目的是把散戶手中的錢掏進自己的腰包。

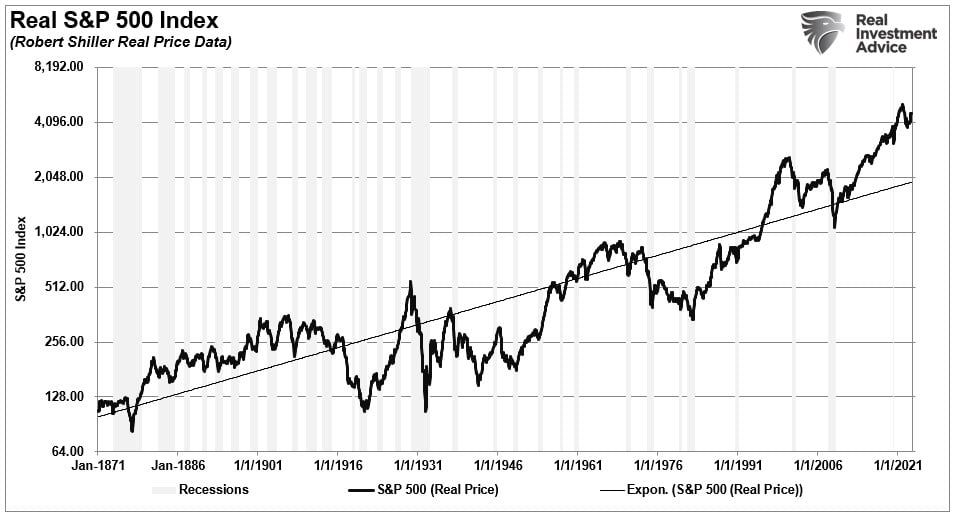

複合市場回報的神話建立在另一個神話——「市場總是上升的」基礎上,根據這個基礎,所以任何時候都是投資的好時機。投資顧問經常會向客戶展示下面這張圖,並宣稱如果於120年前投資,年化回報率達10%。

(實際標普500指數)

長期來看,股票的資本升值回報率約為6%,名義股息回報率為4%,這的確是真的,然而由於同期平均通貨膨脹率約為2.3%,因此實際年均回報率其實約為8%。

同時,這種論調有個顯而易見的问题,投資者不會一投就是123年,除非成仙了,或者成魔了。

我們是凡人,所以時間至關重要。

我們回過頭來再看看上面這張圖,並把估值加進去,重新審視市場的各個「周期」,你會發現,估值被高估後,市場將向下走,直到扭轉了高估值的問題。

(實際標普500指數vs估值)

不幸的是,一個人於退休前他進行投資的時間是有限的。因此,在討論「長線投資」時,我們不應該關注「長線」本身,而應該關注「時間」。

筆者在講座時,總是會問同樣的問題:

「你還有多久退休?」

結果往往差不多,大部分人表示還有約15年,然而投顧們常常討論的30年或40年後的事情。

大部分投資者直到40多歲才真正開始為退休存錢,因為在他們大學畢業、找到工作、結婚生子並送孩子上大學時,可支配收入都沒有達到頂峰,因此很難真正地為退休存到錢,並導致大多數人還需工作20至25年才能實現開啟退休生活的投資目標。

此外,如下圖顯示,從市場的整個歷史來看,某些期間的市場回報率接近零。

(標普500指數實際價格vs盈虧平衡周期)

顯而易見,「什麼時候」開始投資,對投資回報非常重要。

這個結論也把我們引向了第二個市場神話「複合市場回報率」。

世界第八大奇跡

愛因斯坦(Albert Einstein)曾說:

「複利是世界的第八大奇跡,知之者賺,不知者被賺。」

請注意,愛因斯坦說的是「利息」,而非「股市回報」。

財務顧問和媒體抓住這句話來推廣股票市場的美元成本平均法。當然,這對那些為你持有的資產收取費用的人來說是有好處的。這裡有一個很好的例子。

投資顧問、財務顧問和財經媒體會引用這句話來忽悠人們把錢投到股市,同時金融行業通過收取手續費獲益,例如,Motley Fool指出:

「假設你於20年的時間裡,每月投資500美元。累計下來,投資總額達12萬美元,是一大筆錢了。如果期間的年均投資回報率是8%,儘管低於股市平均水平,最終仍將獲得約27.5萬美元。總體而言,收益是15.5萬美元。而複利是實現這個目標的關鍵因素。」

惟問題就在這裡。複利和市場複利是兩回事。

愛因斯坦是正確的。如果我買了一種支付利息的投資,比如債券或定期存單,我的錢會隨著時間的推移而受益於複利。這是因為利息是固定的,到期還會償還本金。

然而,如上所示,隨著時間的推移,股票市場並沒有提供固定的年回報率,相反回報率是可變的,隨著時間的推移,這種變化會影響投資的最終回報。

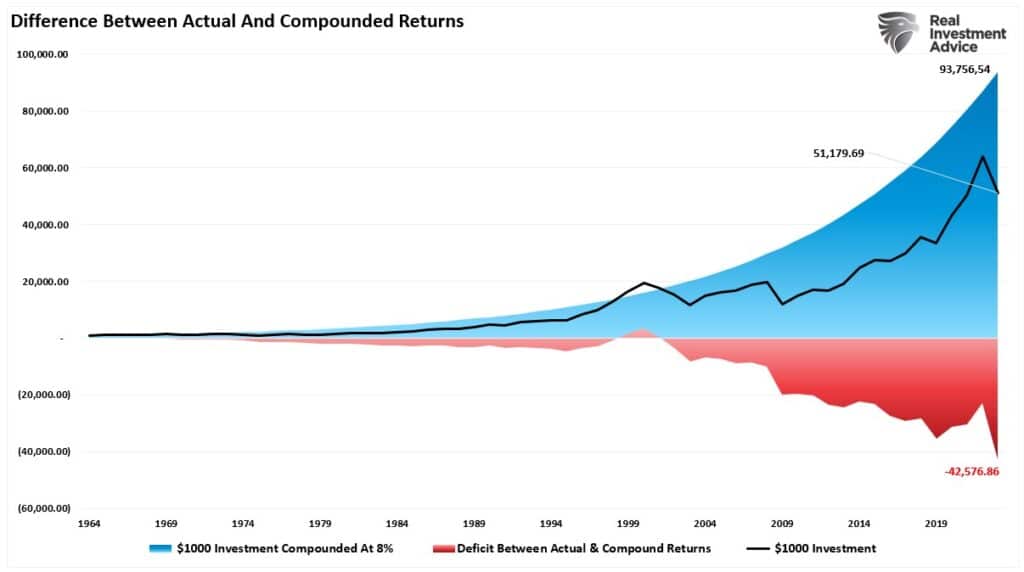

下圖顯示了隨著時間的推移,對股票市場的投資與8%的複合市場回報率的對比。

(實際回報與複合回報之間的差額)

你可以看到,隨著時間的推移,實際回報與平均或複合市場回報之間存在巨大差異。

這種差異完全是數學計算導致的。

複合市場回報根本就不存在

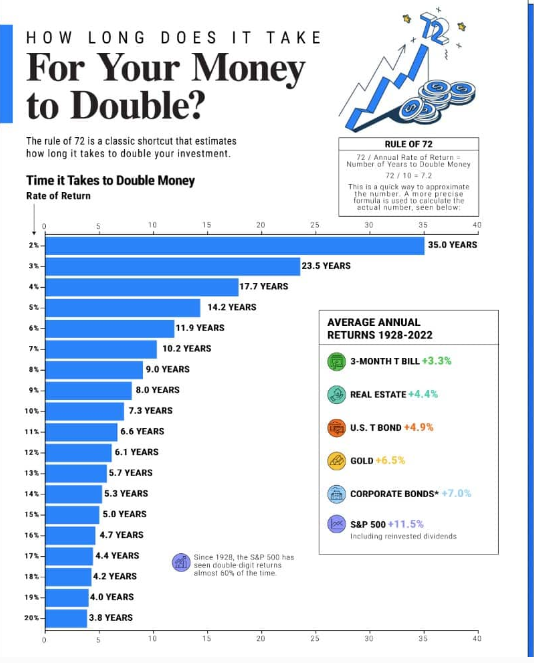

上周,Visual Capitalist製作了一張關於「72法則」的圖表。72法則是一種經典的簡化計算方法,用來計算讓投資翻倍需要多長時間。方式很簡單,只需設定一個希望的回報率,例如8%,然後除以72,那麼可以算出投資翻倍所需時間是9年。

(讓投資翻倍需要多久時間)

這是真的,如下所示。如果我們投資1萬美元,假設年收益率為8%,那我們的投資將於9年內翻一番。

(10000美元、年均回報率為8%的投資)

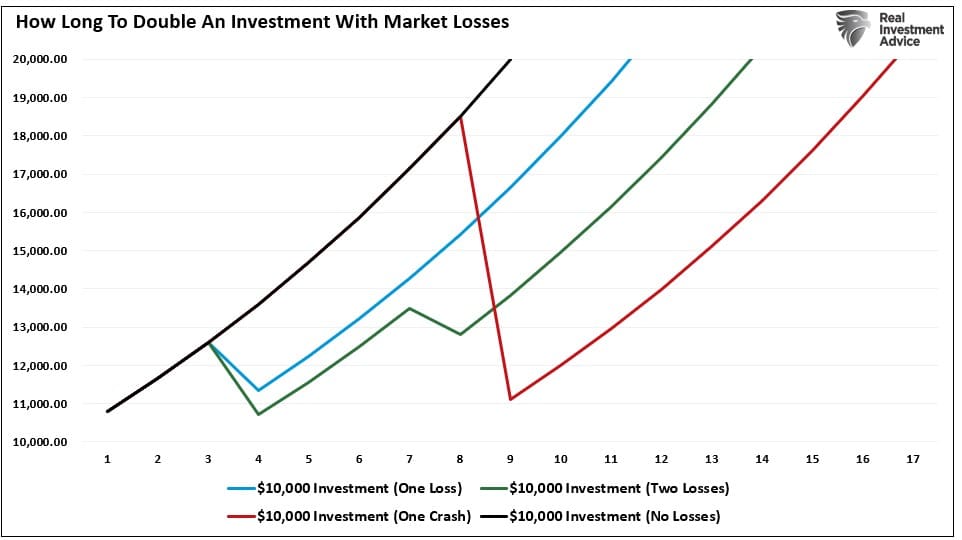

然而,當我們把負回報年納入計算時,結果就明顯不一樣了。下表展示了發生一次熊市、兩次熊市和一次市場崩盤(如互聯網泡沫破裂或金融危機)對我們回報翻倍所需時間的影響。

(計入熊市情景的10000美元的投資)

投資界吹捧「買入並持有」的策略可以理解。這種策略很簡單,同時投資界通過收取手續費賺錢,而且考慮到市場上升的頻率高於下跌,因此人們很容易相信這種策略。

然而,複合市場回報根本不存在。

對於希望通過年化8%的回報率來彌補儲蓄不足的投資者,市場下跌造成的傷害太大了,幾乎不可能恢復。

理論上,投資者虧錢後,只要有足夠的時間,本金就有可能漲回來。然而,關鍵是,人們無法挽回失去的「時間」。「時間」是非常有限的,也是投資者擁有的最寶貴的東西。

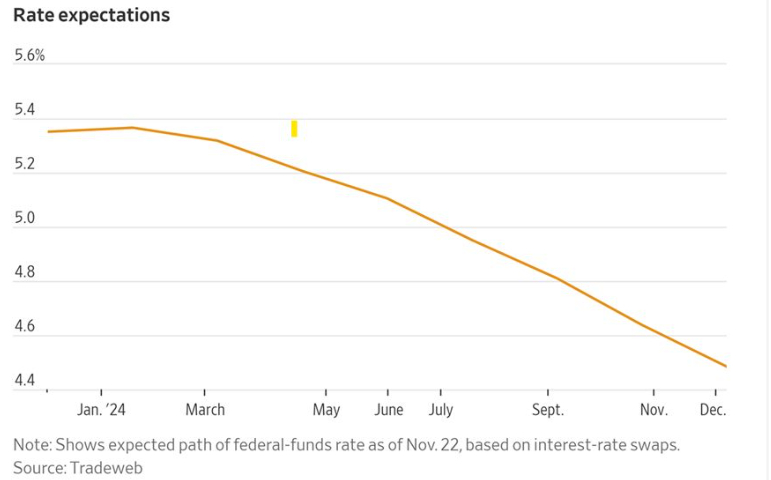

當前,由於市場估值高企,利率也處於高位,市場下挫和經濟衰退的風險真實存在,有鑒於此,投資者應該認真考慮這對市場的未來回報和實現投資目標所需的時間意味著什麼。

不管怎樣,有一件事可以肯定。市場每年都會上升8%的假設並不可靠,也從來都不是一個可靠的投資理論。因為如果真是這樣,那麼所有投資者不都成了大富豪?

結語

投資者把自己存下來的錢投入到有風險的領域時,需要瞭解在這個估值下所能獲得的潛在回報,這點至關重要。同時,風險是個很重要的概念,因為風險意味著「虧損」。

投資者的投資組合風險越大,當市場逆轉時,本金遭遇的虧損也越嚴重。

上述分析揭示了任何年齡段的投資者應考慮的重要事宜:

- 根據當前估值水準,投資者應向下調整對未來回報和提現率的預期。

- 未來出現超額回報的可能性不大。

- 你的預期壽命對未來的結果有巨大影響。

- 投資者必須考慮稅費的影響。

- 投資配置必須仔細考慮未來的通脹預期。

- 在不斷下跌的市場,從投資組合中撤資會加速本金流失。在市場表現良好的時期,投資者應該制定存錢或積累資本的計畫,以便在市場條件不利的時候避免割肉或賣出投資組合。

- 投資者必須摒棄複合年均回報率預期,相反應當把當前估值水平的可變回報率納入考慮。

過去20年,出現了兩輪兇猛的熊市,很多人因此被迫推遲退休。

「複合市場回報」的神話對於想透過儲蓄和投資來為退休生活做準備的人是危險的。熊市的破壞力很大,比你想的要大得多。

***

老虎證券與Investing.com「獨家大禮包!」免傭金+最高1000港元禮金,僅限Investing.com用戶。進入專屬頁面,立即領取獨享優惠,暢遊全球資本市場!

***

編譯:劉川