今日財經市場5件大事:私募信貸引發憂慮、美國PCE、GDP數據將公佈

我們想讓你知道的是 :

近期美債殖利率在升息預期推動下逼近 3 月銀行危機高點,推動美債殖利率曲線倒掛比例重回高位,到底為什麼本次會有這麼嚴重的倒掛現象?美國經濟能夠軟著陸,讓這次不一樣嗎?

2023/7 月初,美國 10 年期減 2 年期公債利差 再度創下 1981 年以來新低,同時 美債倒掛比例 重回高位、期貨市場也預估倒掛持續時間將從 2024/4 延後至 2026/6,透露市場認為倒掛時間將有可能長達 4 年以上!為何這次會有這麼嚴重的倒掛?是否會如過去出現嚴重的經濟衰退? M平方本篇文章將以三個重點:殖利率倒掛的原因、倒掛對美國經濟的影響、影響債市投資的通膨趨勢一次帶您瞭解!

一、殖利率倒掛的原因:這次不一樣?

1986 年,杜克大學經濟學家 Campbell Harvey 提出美債殖利率曲線可以用來預測實際經濟增長,我們便直接分享 Harvey 觀察本次倒掛,其提出有三大不同,將有可能讓經濟軟著陸,或是溫和的衰退,摘要重點如下:

就業市場需求過剩(Labor excess demand): 本次在疫情過後出現就業市場需求過剩為歷史少見。民眾在這樣的環境下,可以很快地找到工作,幫助經濟能夠更好地消化放緩或負增長。另外,去年底的科技業裁員,例如 Meta 、 Twitter 等,基本上遭到裁員的工程師普遍擁有良好的技術能力,所以失業時間也都很短暫,這與 2008 年全球金融危機時被雷曼兄弟解僱的員工,有一段時間都無處可去,兩者有很大不同。

消費者財務狀況、金融業體質較佳 : 目前美國消費者財務狀況較過往更加健康。即便近期 房價有所下跌,但不太可能蔓延,因為 消費者資產負債表狀況 比過去好太多。另外,2008 年金融危機始於金融、銀行部門,並且迅速蔓延,使得經濟衰退快速擴散,但這次金融、銀行業較為健康(參考本文),不太可能加劇經濟衰退。

通膨預期、殖利率曲線會影響市場行為: 債券殖利率曲線如果經過通膨預期調整,短期通膨預期高、長期通膨預期穩定,將讓經濟增速會因此受到壓抑,但不一定會發生衰退,尤其近年媒體傳播殖利率曲線倒掛的情況下,使企業不太會大幅進行資本支出、消費者也會較為謹慎,這些行為會讓經濟衰退的可能性降低。

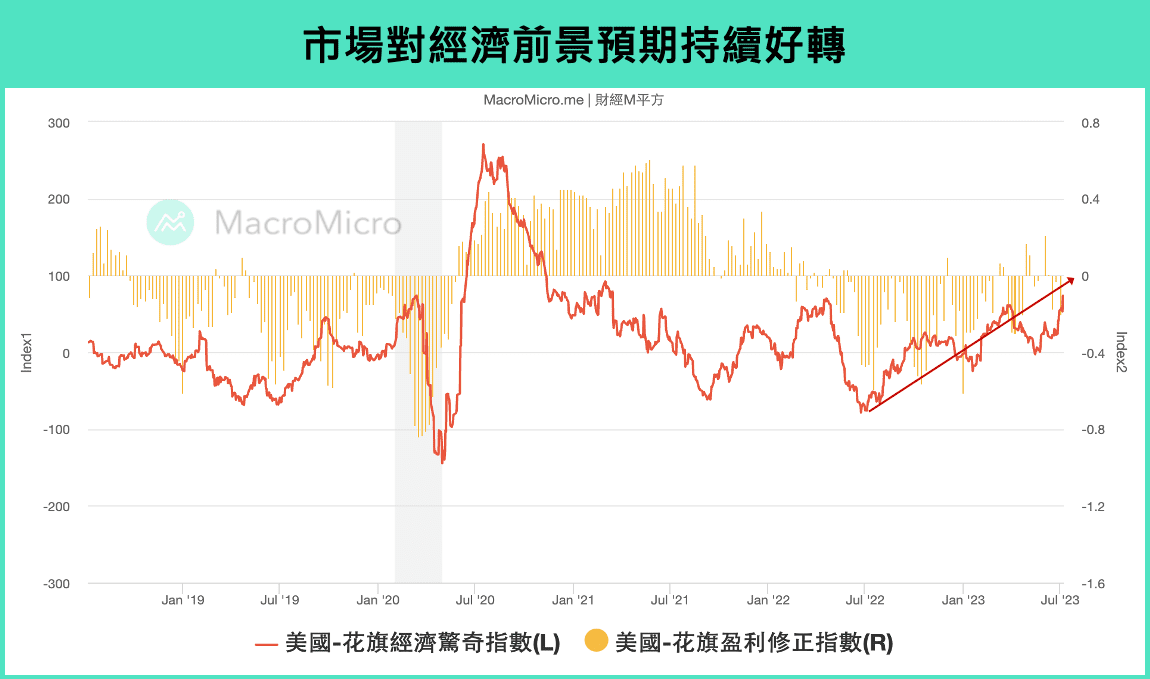

透過 Harvey 分享的三個重點,可看出其認為本次殖利率倒掛使經濟出現巨幅衰退的機率仍低,事實上過去一季以來,美國花旗盈餘修正指數 不斷上修、經濟驚奇指數也在近期創下俄烏衝突以來新高。我們則認為本次長短利差的嚴重倒掛,主要來自長端利率受到通膨預期的壓抑,而非僅反映經濟衰退的預期,同時 核心通膨 尚未快速放緩,使得央行短期難快速轉向降息所致。

二、殖利率倒掛影響:兩大關鍵產業

了解本次利率倒掛的原因與歷史不同後,我們仍應正視目前的利率對經濟的影響,針對後續緊縮及利率倒掛對市場影響,M平方提出關鍵的兩大觀察行業:銀行 及 房地產,兩者在 Q1 財報季公佈 優於預期的家數佔比 分別僅 65.28% 及 60.00%,為表現最差的板塊之一。

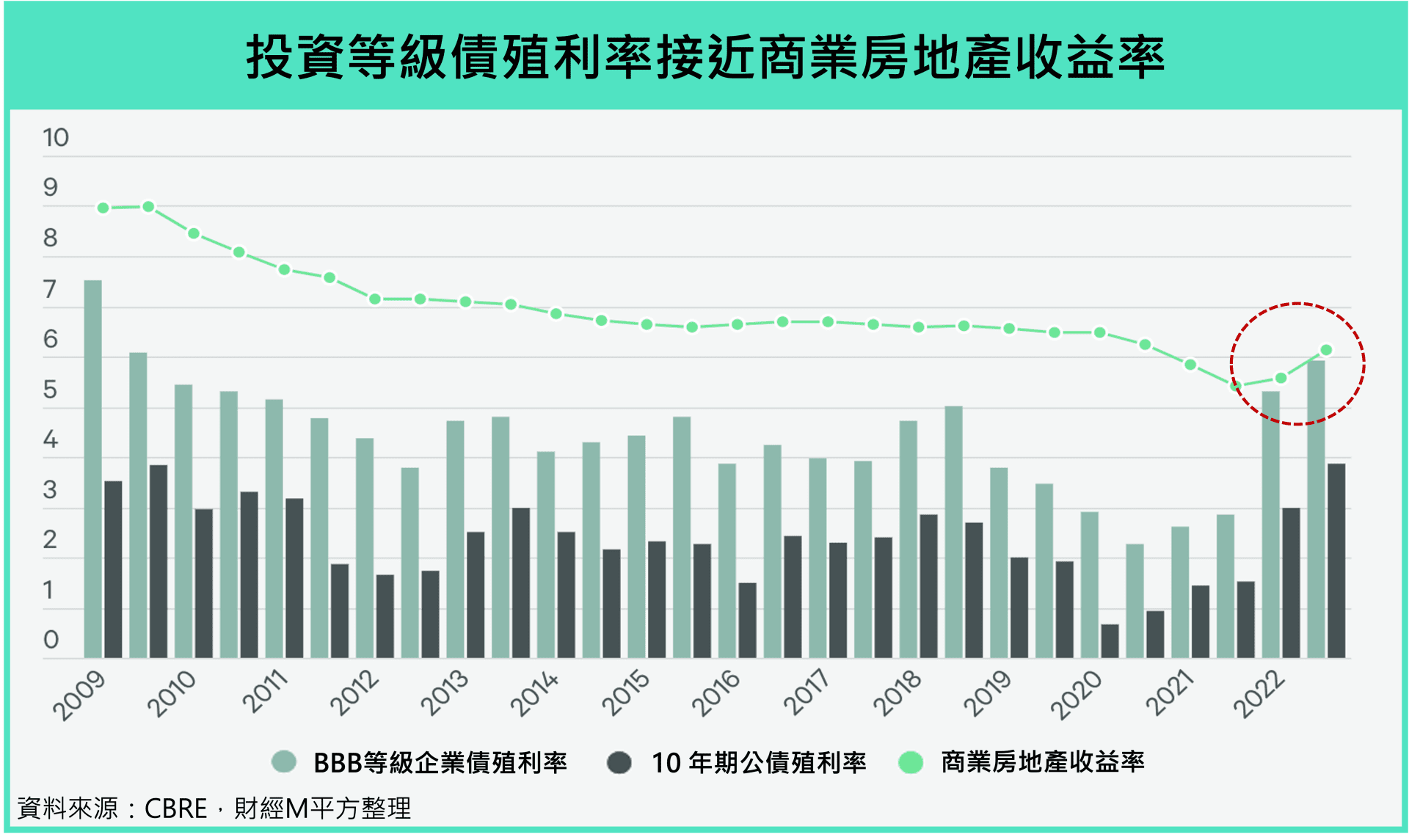

在銀行的放貸業務中,住宅及商業房地產貸款加總佔比超過總貸款的 4 成,顯示兩者行業的環環相扣,目前房地產出現基本面問題的區塊落在商業房地產及新屋住宅市場(詳見本文),前者根據 CBRE 統計其收益率(Cap Rate)在去年下半年約落在 6%,而美國投資等級債殖利率在利率大幅上升的環境下,至今 BBB 等級企業債殖利率 也已接近 6%,影響銀行將資金放貸至商業房地產的意願,也讓本輪信貸週期好轉的速度較為緩慢。

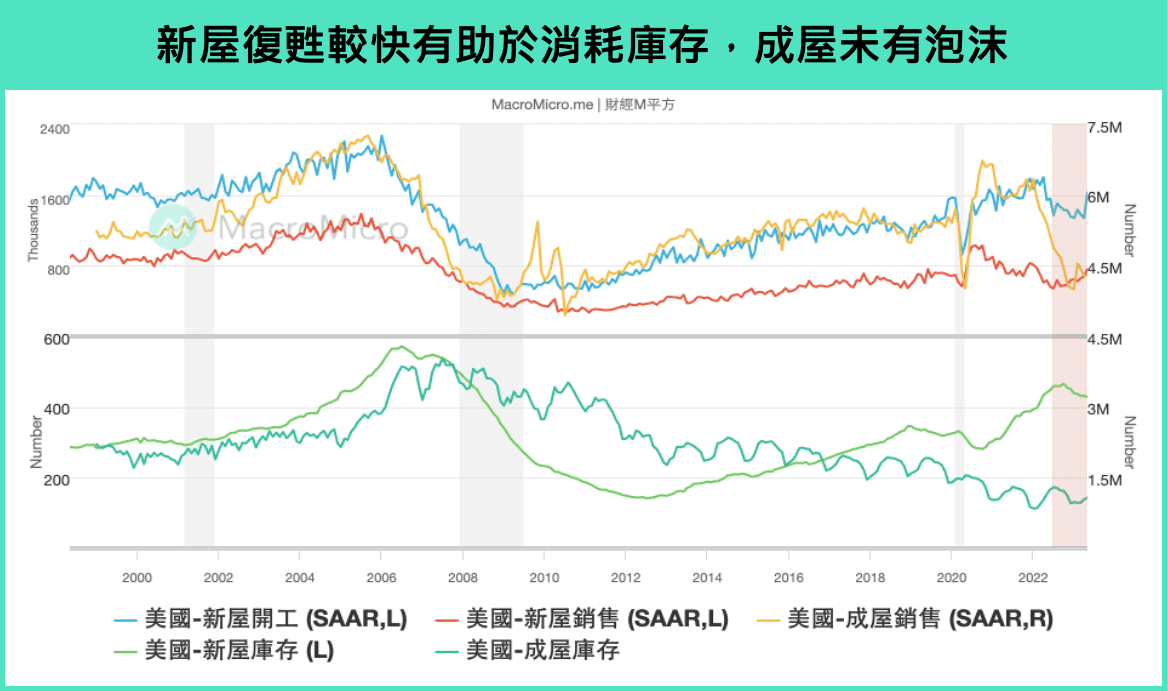

所幸在上述文章中,我們也提到,商業房地產主要問題出在佔比僅 12% 的辦公室商辦,其餘未有泡沫問題,而住宅市場中,觀察到近期 新屋買氣 回升的速度明顯提升,也有助於消耗目前庫存堆積較為嚴重的新屋市場,使得信貸週期得以延續。

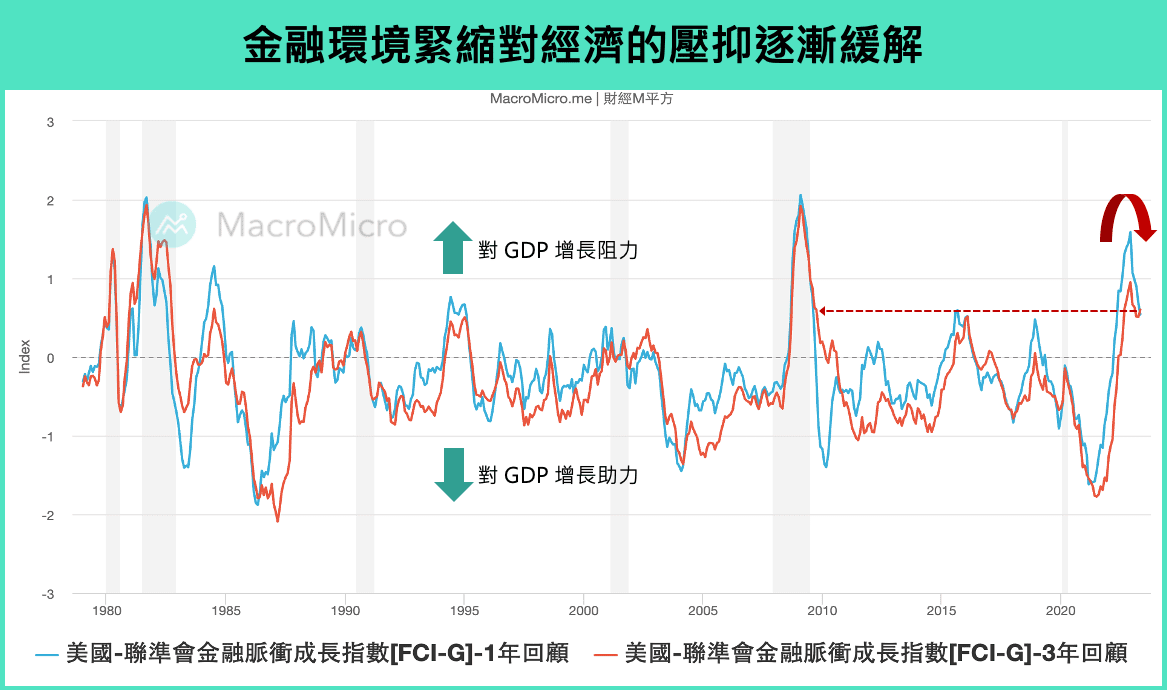

儘管利率倒掛壓抑銀行放貸意願,但在景氣維持軟著陸未有顯著違約的狀況下,預期信貸週期也將逐步好轉。紐約聯儲於今年 6 月也新建模型「聯準會金融脈衝成長指數」(Financial Conditions Impulse on Growth, FCI-G)以量化金融環境對經濟成長的衝擊,可以看到兩項重點:

- 金融環境對經濟成長影響最差的時間落在去年 Q4,並逐漸好轉,符合 M平方認為貨幣政策滯後 1 ~ 2 季度的看法,隨聯準會升息力道邊際放緩,整體經濟受壓抑的程度緩步改善。

- 由於後 QE 時代金融市場資金仍充裕,本次升息循環對經濟的影響低於 2008 年金融海嘯,截至最新 5 月計算,金融環境的緊縮對未來 1 年及 3 年分別將造成 0.53% 以及 0.60% 的經濟成長下滑,假設參考聯準會 6 月 SEP 預測 未納入此影響,2023 ~ 2025 經濟成長分別為 1.0% 、 1.1% 、 1.8%,即使再扣掉 FCI-G 模型的衝擊下修也仍維持軟著陸(GDP 增長不衰退)。