油價“破百”警報拉響!華爾街警告美股距15%大潰敗僅剩三步之遙

Investing.com – 本周三(21日)和周四(22日),鮑威爾將分別參加參眾兩院的聽證會,其證詞陳述不太可能偏離上周三(13日)發表的聲明。不過,值得注意的是,雖然鮑威爾暗示會繼續上調利率,惟市場有所懷疑,因此鮑威爾可能繼續強調今年餘下期間將進一步加息。

持續的鷹派表態可能對美股構成相當大的風險,尤其是6月的期權行權日已經過去,支持美股的對沖資金減少,這種局勢恰逢美股處於超賣狀態。資金流的變化,市場可能開始捉襟見肘,這勢必動搖好友決心。

過去幾周,筆者曾提到夏季市場將面臨多個挑戰,包括美聯儲繼續加息、對沖資金減少以及財政部補充一般帳戶(TGA),所有這些跳漲都於股市達到超買和高估狀態時發生。標準普爾500指數的升幅超過了筆者最初的預估,惟敘事與相關風險仍然是一樣的。此外,今年下半年通脹捲土重來的風險越來越大。

標準普爾500指數目前處於Bollinger上行區間上方,RSI指數高於70點,雖然不一定意味股市一定會下跌,惟表明可能需要整固。這可能表現為股市下跌或橫行交易,直到超買狀態緩解。

納斯達克100指數也一樣。

問題的關鍵在於什麼推動了市場。筆者猜測有多個因素,其中最重要的是我們觀察到的波動性崩潰,恐慌指數(vix)已跌破15。另一個因素可能是對軟著陸情景的信念,於軟著陸情景下,經濟可避開衰退,盈利增長受到的相對影響微乎其微。

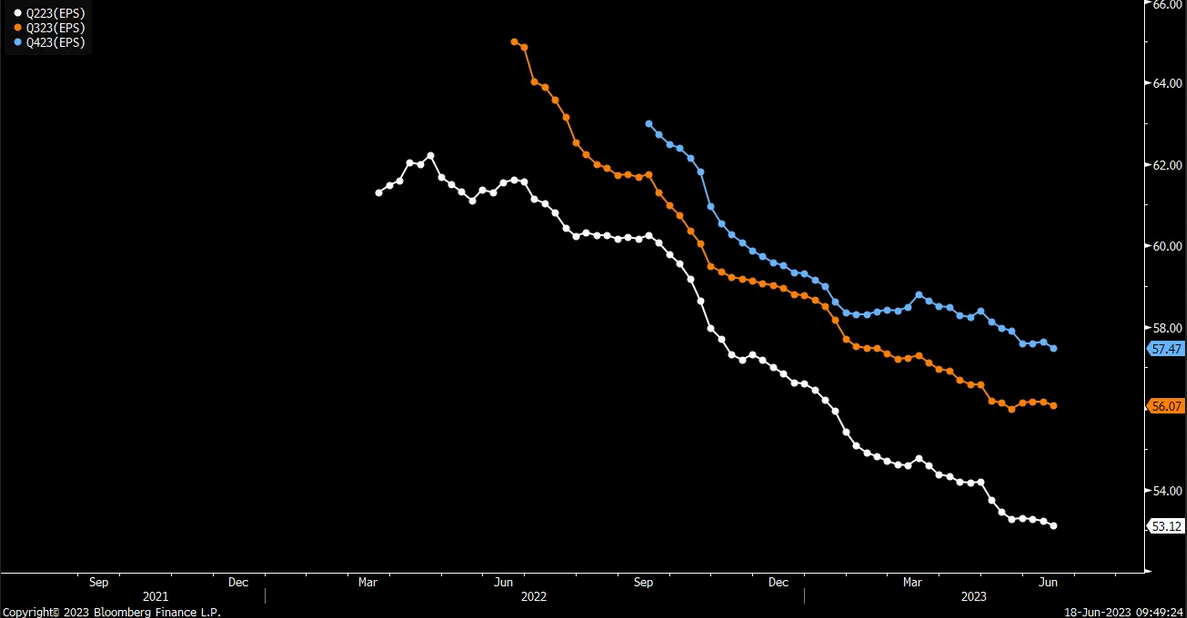

軟著陸是有道理的,然而到目前為止,我們還沒有看到到未來三個季度盈利預期會大幅或顯著增長。過去幾周,盈利趨勢一直處於下行軌道。然而,日後幾周第二季度財報期拉開帷幕時,美股公司的盈利可能會勝過悲觀預測。

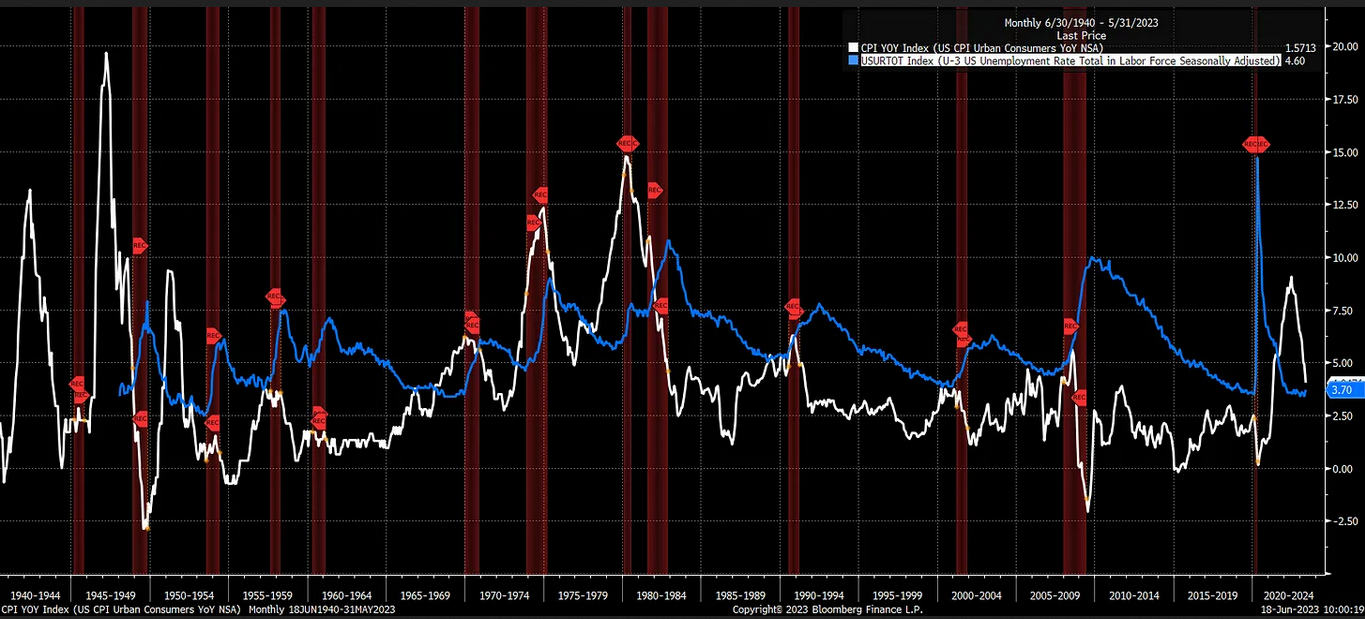

筆者傾向於,美國雖然會緩慢而艱難地增長,惟我們也可能會看到通貨膨脹率居高不下。歷史告訴我們,高通脹通常與失業率上升同時發生,而失業率上升往往會引發經濟衰退。

這一次似乎亦不太可能偏離這種模式。事實上,於過去只有失業率上升,通貨膨脹才能真正得到抑制。因此,筆者認為,儘管整體通脹率有所下降,惟在不提高失業率的情況下,將通脹率恢復到美聯儲希望的2%的區域很難。要降通脹,衰退很可能是必要的。

因此,考慮到目前股市的整個上升趨勢是建立在經濟避免衰退的希望上的,所以股市最近的升勢可能不太穩固。此外,由於近幾個月能源價格大幅下降,通貨膨脹率才有所下降。

然而,油價走勢圖顯示,油價仍具有韌性,如果能突破75美元,可能會反彈到83美元。此外,今年下半年,油價基數下降,意味著石油對通脹的抑制作用將逐漸減弱。

汽油也一樣,目前站穩於2.32美元左右,惟似乎正在上行,可能回到2.85美元的水平。此外,到了夏季,汽油的基礎效也將減弱。

甚至連小麥也顯示出打破下跌趨勢的跡象。

因此,到了下半年,幫助抑制通脹的同一因素可能會再次開始推動通脹上升,而這是美聯儲面臨的最大風險,也可能是我們繼續看到利率上升的原因之一。不利的通脹趨勢即將來臨,美聯儲將不得不採取進一步措施抑制物價。

同時,這也可能是美國2年期國債收益率於上周五(16日)創下3月中旬以來最高收位的原因。

更重要的是,隨著中國可能再次出臺經濟刺激措施,大宗商品價格很有可能開始上升。彭博大宗商品指數似乎正在打破下跌趨勢,為大幅上行奠定基礎。

彭博大宗商品指數會否再度上升至關重要,因為此指數價格的同比變化與ISM價格支付指數呈相關趨勢。如果此指數攀升,生產者價格、最近商品的通縮趨勢也可能會開始逆轉。

筆者認為,雖然股市正在考慮軟著陸的可能性,惟債券市場似乎正在考慮利率繼續走高的情景,因為核心通脹率仍有韌性,以及大宗商品通脹可能再次上升。

上述情形通常意味著,美聯儲需要執行一項重大的任務,即把需求壓低到足以壓低核心通脹的程度。與此同時,如果中國真的決定刺激經濟,美聯儲將面臨更大的問題,我們將看到大宗商品通脹再次啟動。這將推高整體通脹,除非美聯儲能以某種方式促使美元升值,否則打擊通脹的難度要大得多,而這可能意味著利率要上升。

與此同時,金融狀況需要進一步收緊,實際利率將不得不上升,而這通常對股市沒有好處——過去沒有,現在也不太可能。因此,隨著美聯儲努力抑制核心通脹,防止整體通脹失控,我們可能正在走向一個以物價上升和失業率上升為特徵的真正滯脹時期。

本周的免費YouTube視頻:

【最大化投資收益,加入InvestingPro,精準把握時機,攻佔市場風口!立即體驗7天免費試用。】

翻譯:劉川