AI“恐怖故事”再次洗血美股:一篇2028年的“假想”作文引發恐慌,IBM暴跌創25年之最

Investing.com - 眼下,對於美國經濟是否衰退的爭論甚囂塵上,雖然目前該國的貨幣條件能否支持「軟著陸」仍然是一個疑問,但是所謂的「軟著陸」,事實上是有先例的——經濟可能會出現大幅放緩,但得以避免更嚴重的收縮。然而,問題是,這樣做就違背了美聯儲降低通脹的使命。

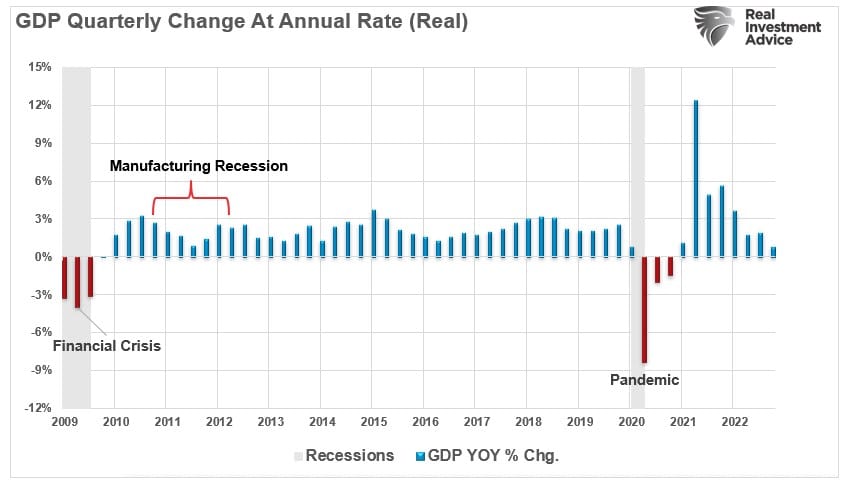

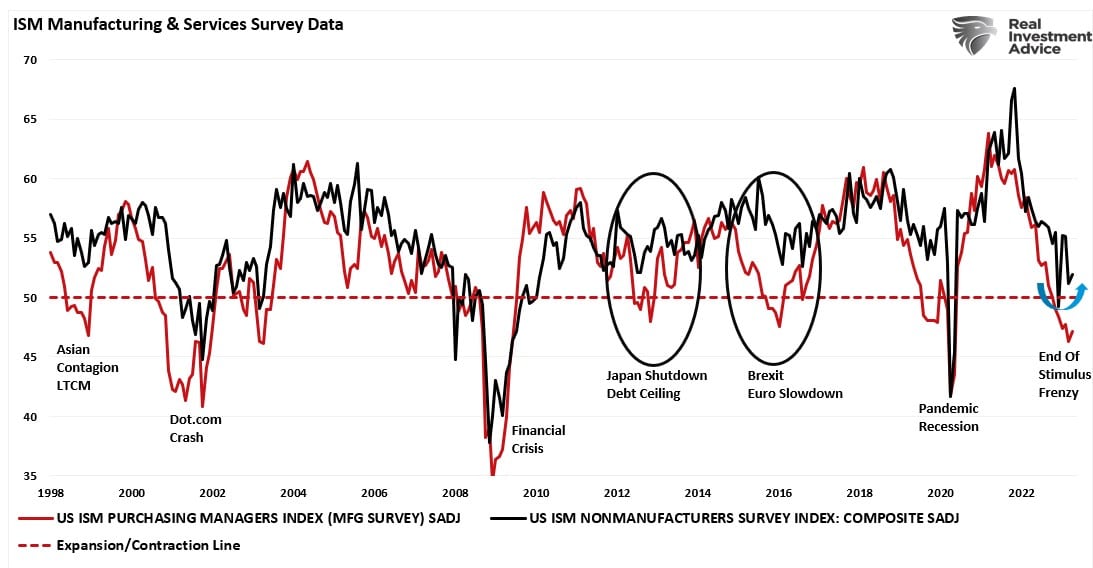

舉個例子來說,2011年,日本經濟因為海嘯而遭受重創,製造業全面關閉,洪水還引發了核洩漏;與此同時,美國當時也陷入了債務上限困境,債務評級被下調和違約的威脅,美國製造業出現了收縮。但是,即使是困難如彼時,很多人認為一定會到來的經濟衰退,最後也並沒有到來。

(2009年至今的實際季度GDP)

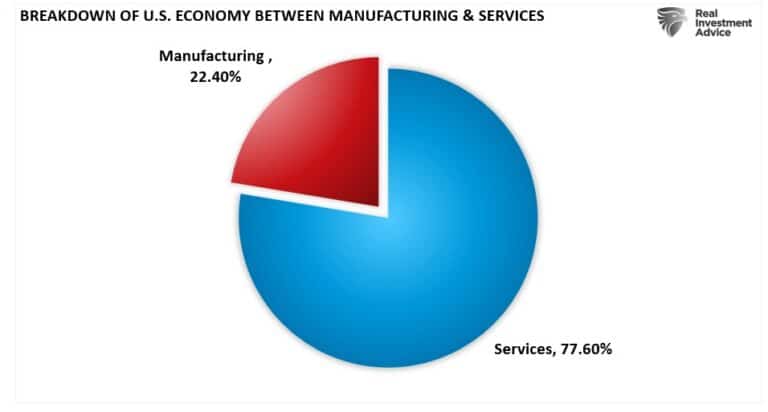

主要的原因是,美國經濟的支柱是服務業,在美國,服務業佔到美國經濟的比例接近80%。

(美國經濟細分組成)

這種製造業收縮而服務業仍然強勁的情況,我們並不是第一次看到。在這種情況下,經濟可以免於衰退,往前1998年、2022年和2015年,美國經濟都以同樣的狀況,避免了「衰退」。

(ISM服務與製造業數據)

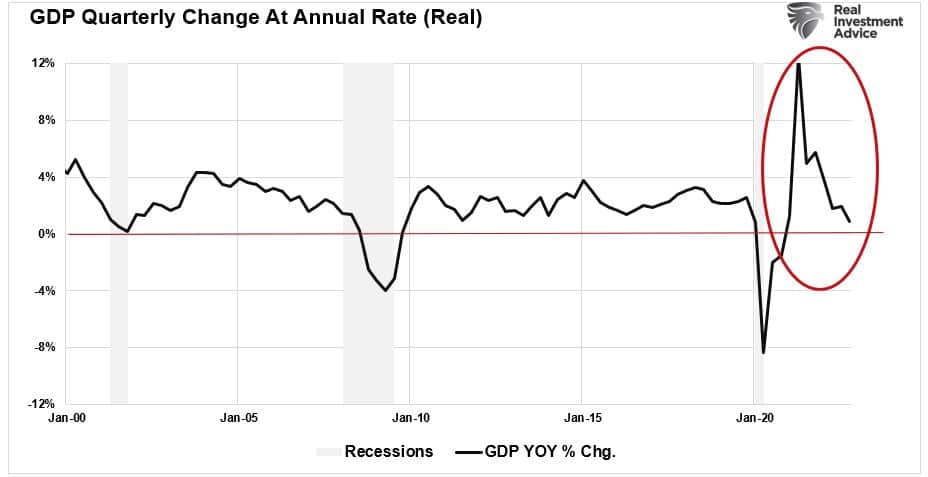

另一個需要考慮是,經濟已經出現了大幅收縮。如果經濟以之前2%的速度運行,衰退將是肯定的。不同的是,由於市場中現在有5萬億美元的流動性,經濟實際已經出現了近12%的收縮。也就是說,美國經濟目前從峰值的下滑幅度,已經和疫情期間的經濟衰退以及金融危機期間的衰退,一樣嚴重。

(2000-至今的實際GDP)

貨幣條件提供支持

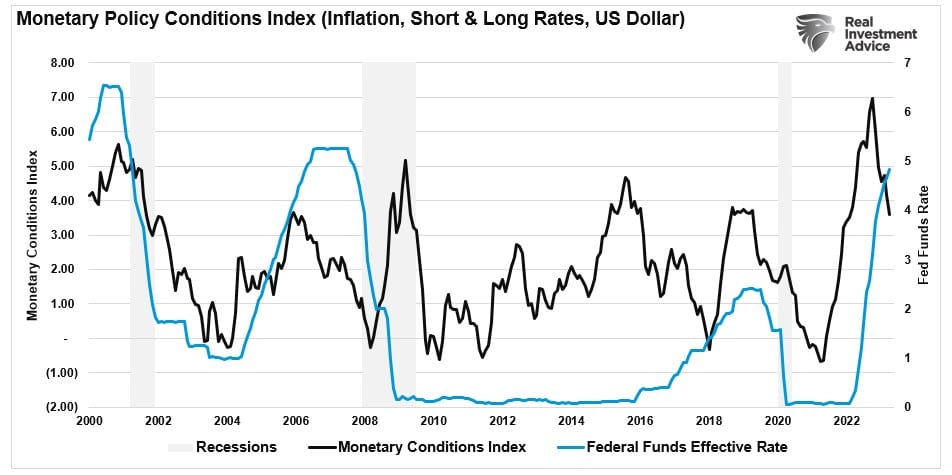

美聯儲還面臨著另一個問題。在之前的一篇文章中,我介紹了一個跟蹤貨幣狀況變化的綜合指數,根據這個指數來看,2022年,隨著美聯儲加息,大量貨幣支持導致通脹飆升,貨幣條件顯著收緊。

這個貨幣狀況指數衡量的是影響短期貸款的2年國債利率和長期10年國債利率,影響消費者的通脹,以及影響海外購買的美元匯率情況。從歷史數據來看,當該指數達到較高水平時,就意味著當前的市況已經處於衰退和熊市之前。為了更直觀地看到兩者的相關性,我將該指數倒過來,而寬鬆的貨幣條件也可以和不斷上升的經濟增長相對。

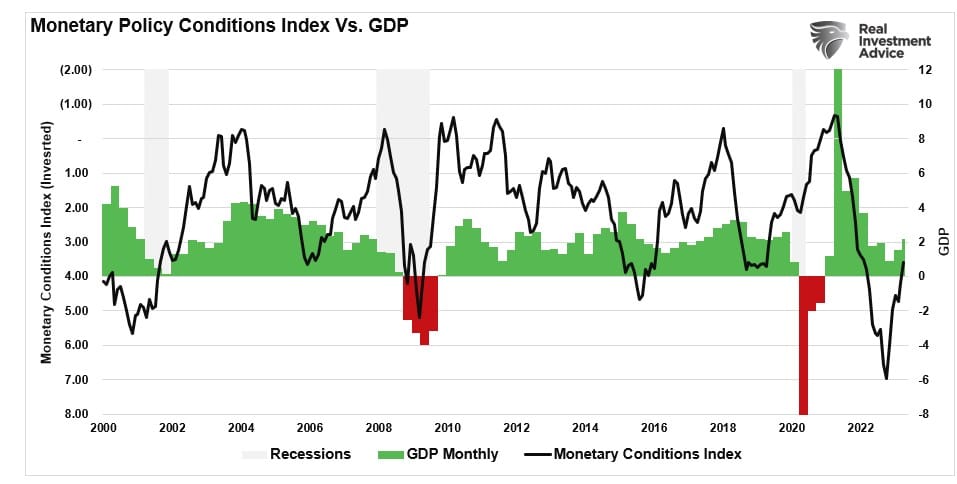

(貨幣狀況指數vs GDP)

值得注意的是,貨幣狀況指數通常在美聯儲的利率決議之前發佈。

(貨幣狀況指數)

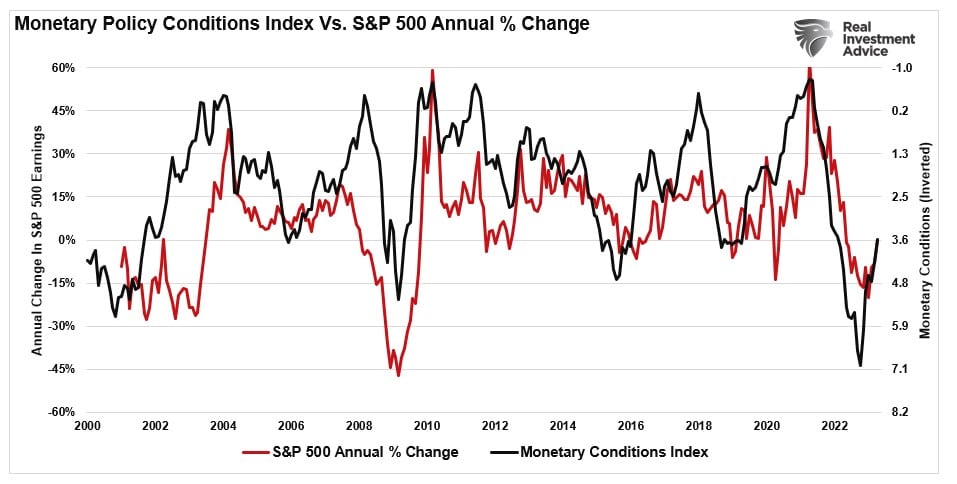

重要的是,貨幣狀況指數和標普500指數確實存在相關性,就像去年10月以來股市反彈,而該指數顯示經濟回升一樣。

(貨幣狀況指數vs SP500-ROC)

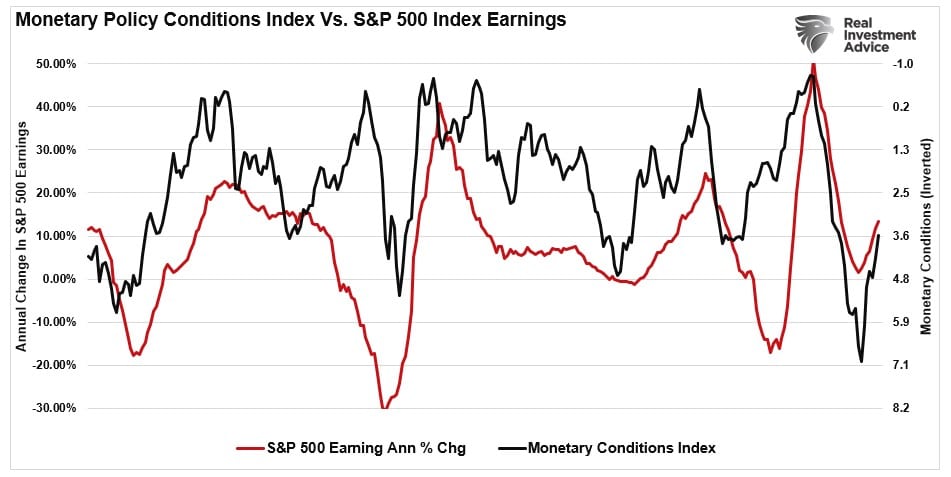

股市樂觀的原因是,對未來盈利將增加的預期。如果貨幣狀況顯示出強勁的經濟增長,盈利應該也會隨之增長。事實上,華爾街的分析師已經在提高對2023年和2024年的盈利預期。

(貨幣狀況指數vs SP500成分股盈利)

美聯儲面臨的問題是,更高的資產價格放鬆了貨幣條件,這將使通脹居高不下。這與美聯儲減緩經濟增長、增加失業和減少經濟需求的目標背道而馳。

與美聯儲作對

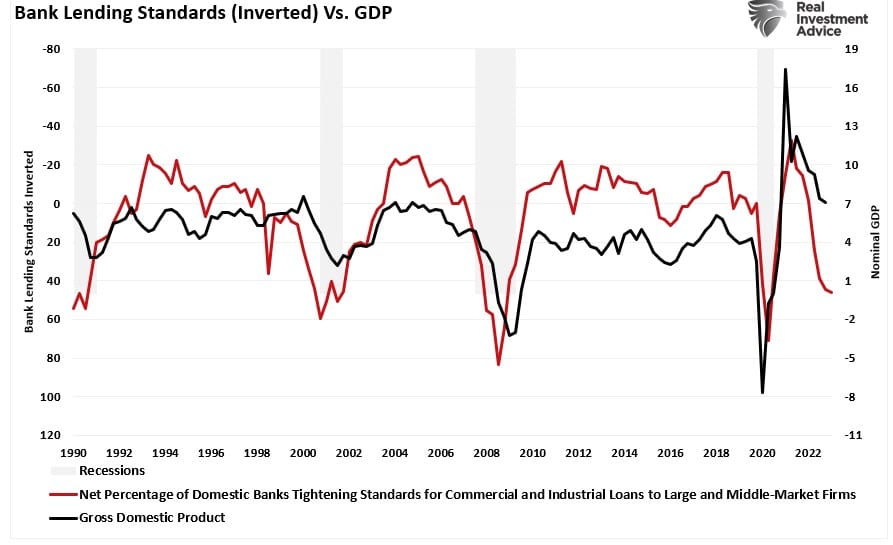

在下一次美聯儲會議上,人們普遍預計美聯儲將暫停加息。這就是美聯儲在上次FOMC會議上暗示的,收緊銀行貸款標準正在發揮進一步加息的作用,以減緩經濟增長。下圖顛倒了銀行貸款標準指數,顯示出更嚴格的貸款標準先於經濟活動放緩。

(銀行貸款標準 vs GDP)

如上所述,貨幣狀況指數表明,經濟中的金融條件確實正在放鬆。這對美聯儲來說是一個問題,它需要相反的更嚴格的條件來將通脹降至目標利率。

從市場的角度來看,投資者希望美聯儲能暫停加息行動,並在今年下半年開始降息。然而,多頭的理由取決於以下幾點:

- 避免經濟衰退;

- 就業仍然強勁,薪資增長將支持消費;

- 企業利潤率將保持高位,從而支持更高的市場估值;

- 隨著通脹下降,美聯儲將暫停緊縮行動。

到目前為止,儘管美聯儲加息,但是上述4點支撐,已經足夠投資者今年繼續追逐飆升的個股。當然,這些支持也存在問題,假如經濟避免衰退,就業保持強勁,那美聯儲就沒有理由暫停加息。而且,如果經濟持續增長,低失業率讓通脹居高不下,美聯儲也只能進一步加息,別無他選。

我不知道誰最終會贏得這場特殊的拉鋸戰,但貨幣狀況指數表明,美聯儲和通脹的鬥爭遠未結束。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)