Investing.com - 比特幣最新一輪的反彈,是來自第一共和銀行First Republic Bank (NYSE:FRC)的收益報告和聯邦扣押謠言的助推!

除此之外,在比特幣面世以後的很長一段時間以來,人們普遍認為,其實對沖通脹的重要工具。在經歷了多次反復過後,這一觀點在2022年得到了檢驗,當時,為了應對通脹,美聯儲開始了40年以來最快最大的加息週期,而這也助推比特幣價格一路走高,一直到眼下的3萬美元左右的價位。

比特幣從美國銀行業危機中獲益

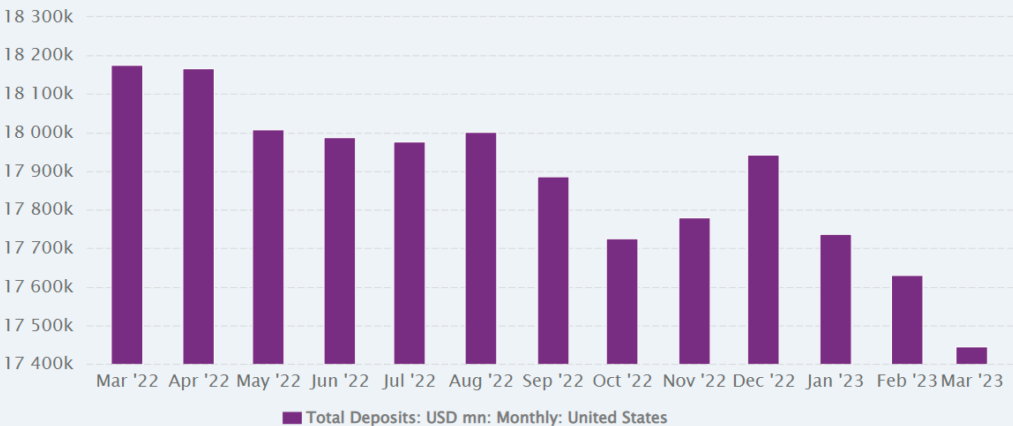

從2020年到2022年,美聯儲的M2貨幣供應量增加了39%,所有加密資產都是受益者——流動性的歷史性激增使股票和加密貨幣市值都膨脹了,後者在2021年11月接近3萬億美元的市值里程碑。當時比特幣的價格達到了6.75萬美元的歷史新高。

然而,隨著美聯儲開始削減貨幣以抗擊通貨膨脹,比特幣從此開始走下坡路。在從QE轉向QT的過程中,美元走強,比特幣價格隨之走弱。而當聯儲局進一步戳破加密貨幣的泡沫,情況更是持續惡化,包括Terra和Celsius,到3AC以及FTX,都是如此。

現在,隨著假期週期接近尾聲,美聯儲開始動搖更脆弱的商業銀行,比特幣則又開始活躍了起來。

需要注意的是,在這三家銀行中,Silvergate的倒閉是唯一一家對比特幣價格施加了負面壓力的銀行。Silvergate是交易所從法定貨幣到加密貨幣的渠道提供商。

從這一事件來看,比特幣並不像最初猜測的那樣是一種對沖通脹的工具。更準確地說,現在更明顯的是,比特幣主要是一種對沖貨幣貶值的工具。

在更廣泛的範圍內,它是對央行通過部分準備金制度造成的更大不穩定的一種對沖。在部分準備金制度下,銀行只持有客戶存款的一小部分——這與比特幣的整個概念形成鮮明對比,比特幣為有限的貨幣供應,提供去中心化的自我存量,不能隨意增加。

第一共和銀行:又一塊倒下的多米諾骨牌?

第一共和銀行周一發佈了其一季度收益報告。該行存款總額從上年同期的1,764億美元縮減至1,044億美元,高於預期。如果不包括來自大型銀行的300億美元緊急注資,這就意味著1020億美元的存款流失。

值得注意的是,這些存款中只有52%得到了保險,更重要的是,第一共和銀行有803億美元的短期債務,其中635億美元來自美聯儲貼現窗口。這是金融危機的明顯跡象,再加上銀行貸款收益率下降。

也就是說,第一共和銀行有1030億美元的房地產貸款,收益率為3.18%,而其短期借款的利率在4%至5.15%之間。當前的資本外流使該行的運營模式難以為繼。

據CNBC獨家報導,該銀行的顧問正試圖從大銀行再注入一次流動性。然而,由於今年以來該股的股價直線下跌了95%,FDIC很可能很快就會接管這家銀行。

銀行不是貨幣倉庫

歸根結底,人們對銀行業的信心取決於美聯儲。不幸的是,聯儲局目前仍傾向於以各種方式破壞商業銀行的穩定:

- 在加息週期中,借貸成本上升會降低銀行的盈利能力,因為這增加了它們的債務敞口。

- 在加息週期中,借貸成本的增加也會增加貸款違約,給商業銀行帶來損失。

- 在加息週期中,銀行在低利率借貸和高利率放貸之間的淨息差收窄,存款利息支出超過貸款利息。

- 在加息週期中,尤其是像這次這樣劇烈的加息週期,更大的波動性意味著更大的融資能力。

當然,加息週期本身是由美聯儲史無前例的流動性洪流所引發的。值得注意的是,這一系列的脆弱性被納入了美聯儲的貨幣政策。

現任美聯儲主席鮑威爾(Jerome Powell)在2012年擔任美聯儲理事會成員時曾說過:「與此同時,我們看起來正在整個信貸領域吹起一個固定收益期限泡沫,當利率上升時,這將導致巨大損失。而這可以說就是我們的目的」

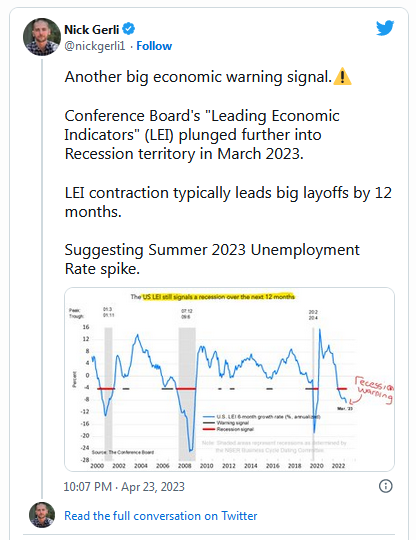

隨著銀行信貸緊縮的出現,經濟衰退是最有可能出現的情況。

從好的方面來看,經濟衰退是通貨膨脹的剋星,美聯儲將在這個時候進入降息週期以刺激經濟。而在這種情況下,比特幣只會受益。正是看好這一可能性,渣打銀行的數字部門主管Geoff Kendrick周一表示,到2024年底,比特幣的價格可能會達到10萬美元的歷史新高。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)