最高法院推翻川普關稅:對IT硬體/網路板塊有何影響

- 美國經濟衰退的警鈴已經響起;

- 美聯儲和鮑威爾目前是進退兩難;

- 市場中的M2貨幣供應減少。

Investing.com - 在上一次美聯儲主席鮑威爾在國會作證、以及最近一次的FOMC會議以後,美國的地區性銀行業也陸續出現了利率上行引發的流動性危機,隨著矽谷銀行和瑞信的倒閉,一時間,市場對經濟衰退的擔憂大幅攀升。

我們已經不是第一次警告,激進的加息行動要麼會導致經濟衰退,要麼會「破壞某些東西」,但是,金融市場一直在選擇性忽略這些警告。

美聯儲非常清楚地表示,其仍然認為通脹對於美國經濟是「持久而有害」的,必須予以糾正。而問題在於,美國是一個依賴債務實現經濟增長的經濟體,隨著借款成本和退款增加,高利率最終會導致一系列「事故」。

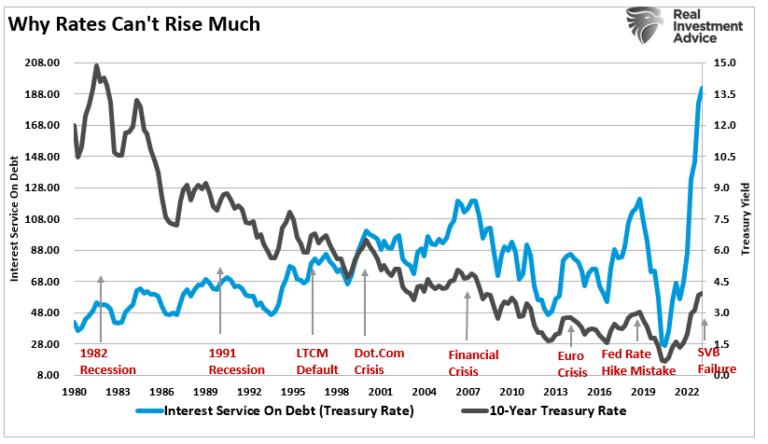

(國債利率走勢圖)

隨著債務的利息增加,資金會被從推動經濟的消費中被轉移出來。因此,消費信貸的利率上行更高也更快,而消費者違約也大幅上升。請注意,當美聯儲開始降息時,拖欠率會急劇下降——這是因為美聯儲在經濟上「破壞了某些東西」,債務通過取消抵押品贖回權、破產和貸款修改來解除。

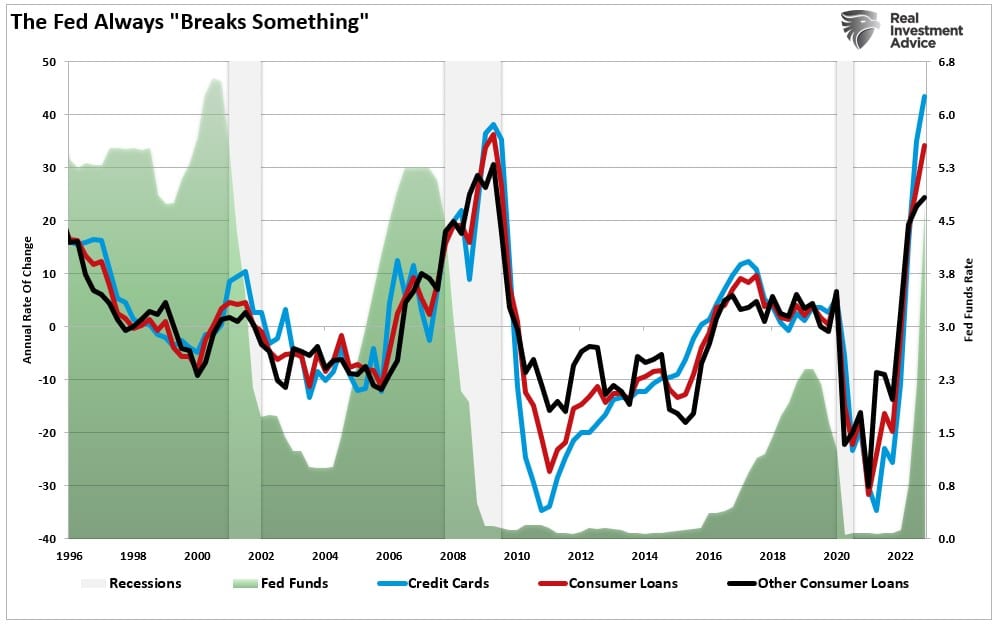

(美聯儲利率與貸款拖欠率)

當然,考慮到消費約占美國經濟增長的70%,消費者是經濟的關鍵組成因素。

警鈴響起

雖然,消費者貸款拖欠率目前沒有問題,但問題是,趨勢正在急劇上升。此外,《華盛頓郵報》的Heather Long指出,許多家庭還拖欠水電煤等公用賬單,根據美國國家能源援助主任協會的數據顯示,今年1月份,該國有2050萬戶家庭逾期未付。

根據他的報道,美國收入最低的60%人群,貢獻了約40%的GDP增長。拖欠貸款的人可能會因實際工資下降而陷入財務困境,並被迫減少消費。而如果失業率上升,問題還將會惡化。其在文章的結尾寫道:「照明彈正在熄滅——如果經濟真的陷入衰退,那些處於底層的人們,將會處於更為危險的境地。」

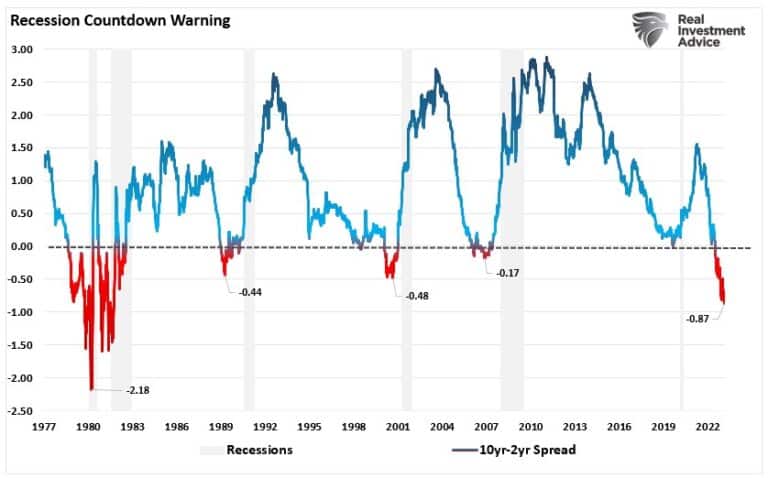

還需要注意的是,收益率曲線深度倒掛是美國經濟衰退可能性增加的證據之一。

(美國十年期和二年期國債收益率曲線倒掛)

目前,美國十年期和二年期國債收益率曲線的倒掛,是自保羅·沃爾克(Paul Volcker)加息以來的最高水平,當時的加息結果是,美國經濟出現了連續兩次的衰退,不過高達兩位數的通脹也得以控制。

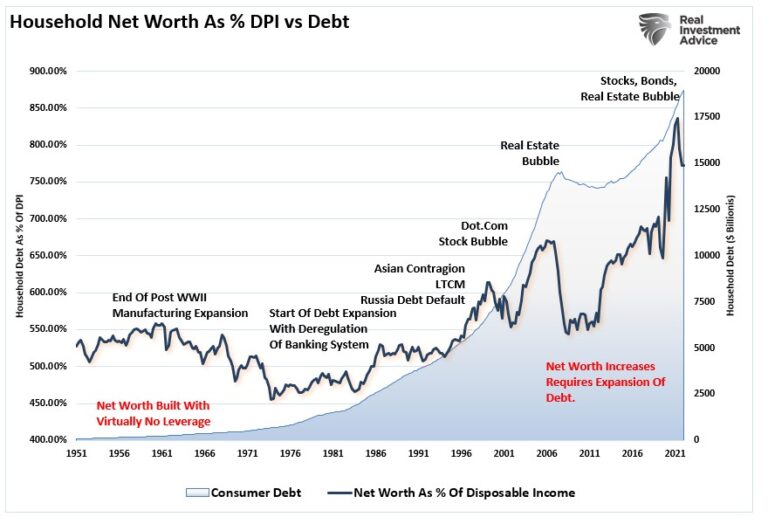

然而,現在和20世紀和70年代有一個顯著的區別,那就是對債務的依賴。如下圖所示,家庭淨資產遠遠超過了可支配收入的增長。這是借貸成本持續下降和杠杆率大幅上升的結果。

(家庭可支配淨值占收入百分比 vs 債務占收入百分比)

從歷史上來看,家庭可支配淨資產占收入的比例急劇上行,是資產泡沫或其他經濟和金融扭曲的結果,這並不奇怪。隨著衰退可能性的增加,這些扭曲現象也出現了逆轉。

無論如何,雖然政客和媒體聞「衰退」色變,但事實上,「衰退」是一件好事——如果允許它完成整個週期,它就會消除系統在此前擴張中積累的過剩資料,這種「重置」會使經濟能夠在未來實現有機增長。

但眼下的問題是,美聯儲一再縮短將經濟重新調整到更健康狀態所需的「衰退清理」,而這樣的結果是,Fed可能會進退兩難。

鮑威爾踢到鐵板

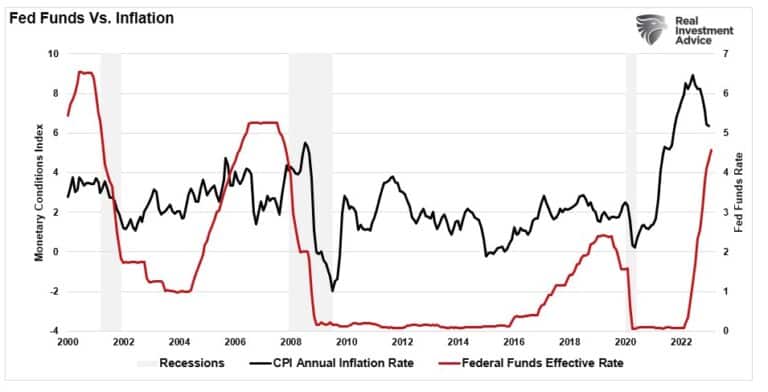

眾所周知,美聯儲和鮑威爾目前已經進退兩難。一方面,美聯儲繼續通過加息和放緩經濟增長來對抗通脹;而另一方面,每一次加息都會增加消費者的壓力,以及增加矽谷銀行這類地區性銀行的金融壓力。

如果矽谷銀行是更多銀行倒閉的警告,那麼美聯儲將不得不調整貨幣政策,以救助更多的米國銀行。然而,投資者並不樂見這一舉措,因為紓困將發生在經濟衰退加劇和企業盈利下降的情況下,而在這種環境下,作為投資者,你不會想要在收益預期下降的背景下,去持有估值過高的投資品種。

此外,如果美聯儲放棄對抗通脹,開始救助經濟,就會導致通脹捲土重來。這要麼會讓美聯儲立即重新加息,引發另一場危機,要麼他們將不得不讓通脹肆虐,最後打垮經濟。

現在,關鍵的問題是,美聯儲從來都不需要在通脹高企時,向金融體系提供流動性。Er 自2008年以來,通脹一直都「很好地被控制著」,這使得美聯儲能夠降低利率並提供「量化寬鬆(QE)」來穩定市場和金融體系。但今天的情況並非如此。

(聯邦基金利率 vs 通貨膨脹)

美聯儲現在並沒有更好的選擇,鮑威爾想要贏得這場通脹戰役,是需要付出代價的。

知名經濟學家Alfonso Peccatiello指出,「問題是,私人部門的借貸條件越嚴格,抵押貸款的利率就越高,企業的借貸利率就越高,凍結信貸市場的可能性就越大,而意外就會在不知不覺中發生,或者說後市的衰退就會被加速。」

M2貨幣供應減少

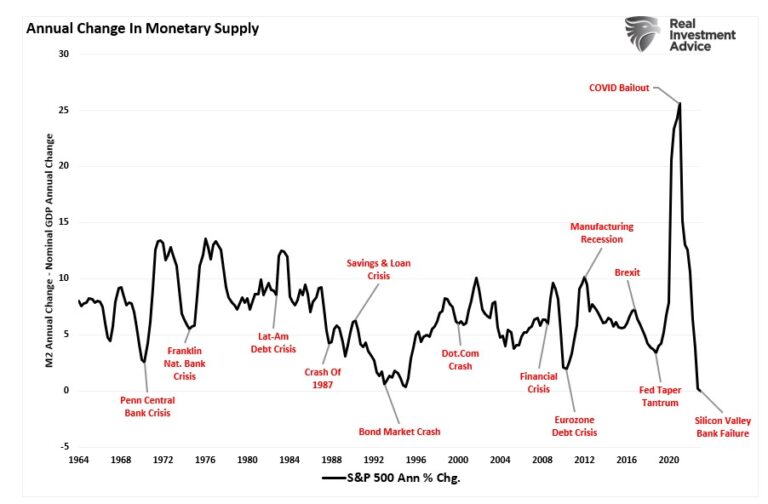

Alfonso Peccatiello是正確的,M2貨幣供應的收縮敲響了警鐘——這是經濟學家Thorsten Polleit最近接受Mises Institute採訪時提出的觀點。

他表示:「現在的情況是,美聯儲正在從金融體系中撤出資金,它通過兩種方式來達到目的——第一個是不將受到的款項再投入到債券投資組合中去;其次是通過反向回購操作,為符合條件的對手方,提供隔夜現金儲備空間,並向他們支付接近聯邦利基礎利率的利息。」

(M2貨幣供應變化)

如上圖所示,在過去,名義M2的收縮與金融和市場相關事件同時發生。這是因為美聯儲正在從金融體系中抽走流動性,最終可能導致通縮——經濟衰退幾率增加的原因是,資金外流導致通縮,而經濟增長出現放緩。

Thorsten總結道,「雖然,美聯儲已經表明不打算進一步加息的立場,但是卻打算縮減資產負債表,從而吸收市場上的資金。」

而這就意味著,美聯儲的過度緊縮,將會導致經濟衰退的真實風險。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)