今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

作者 | Bradley Guichard

編譯 | 華爾街大事件

01 概述

多年來,亞馬遜公司 (NASDAQ:AMZN)為長期增長犧牲了短期利潤。這產生了一點光環效應,虧損被註銷為對未來的投資,而收益被慶祝為有可能長期轉向盈利。由於該公司已經經營了近30年,重點沒有轉移到利潤上似乎是不可接受的。即使考慮到增長的資本支出,使用樂觀的DCF假設,該公司的交易似乎也高於公平價值。

亞馬遜是美國最大的一家網路電子商務公司,該公司通過其線上和實體店產品以及快速高效的送貨服務為消費者提供服務。它提供履行選項來發展他們的業務來為賣家服務。它通過 AWS 為企業提供服務,AWS 提供存儲、資料庫和分析等技術解決方案。它還通過Twitch 為創作者提供服務,並通過 Amazon.com 上的付費促銷活動為廣告商提供服務。

02 現金流

該公司繼續在增長方面花費巨大。有多少支出,特別是研發,是用於增長,有多少是維護?資本支出情況如何?當著眼於2022年及以後時,這可能更容易,因為會計規則的變化要求研發被資本化。

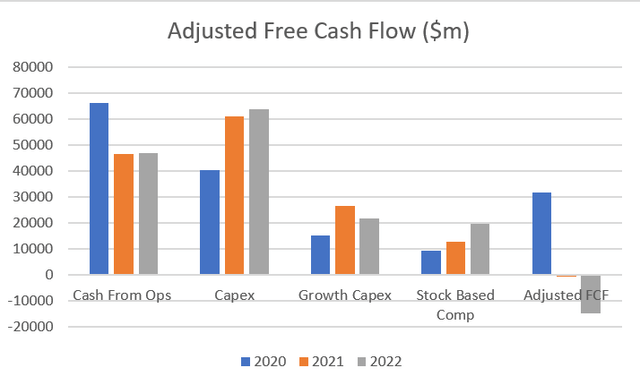

分析師打算在這裏採取保守的方法,只是假設折舊和攤銷與資本支出之間的差額可以貢獻給增長資本支出。把這個價值加回自由現金流,並減去基於股票的報酬,以更好地瞭解有多少現金被歸於股東。這在過去3年中可以直觀地看到,如下:

該公司確實在大力投資於增長,儘管在過去兩年中,基於股票的薪酬大大降低了股東的收益,使我們對調整後自由現金流的計算在 2022 年達到 -150 億美元,在 2021 年達到 -8 億美元。2020 年是美妙的一年,但亞馬遜從大流行中受益匪淺,許多零售競爭對手被迫關閉。最近的表現不盡如人意,但許多其他零售商在 2022 財年經歷了巨額虧損。更令人擔憂的是 2021 財年的糟糕表現,因為由於需求被壓抑,2021 財年對許多公司來說都是巨大的一年。

03 估值

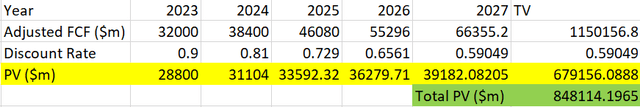

1萬億的亞馬遜市值怎麼可能是合理的?分析師的估值採取了樂觀的態度,假設該公司能夠在 2023 年克服零售逆風,並在 AWS(收入和營業收入)強勁增長的幫助下增加調整後的 FCF(不包括增長資本支出,包括基於股票的薪酬)在過去兩年中幾乎翻了一番)並恢復到 2020 年的盈利水準。這將導致未來 5 年調整後的 FCF 每年增長 20%,我的最終價值假設公司可以繼續增長 4%,直到最終下滑。這使得未來現金流的現值約為 8500 億美元。

04 風險

股東稀釋

儘管 2021 年對許多公司來說是創紀錄的一年,但包括基於股票的薪酬在內,即使考慮到增長資本支出,亞馬遜的自由現金流也因此在這一年出現虧損。這種影響在 2022 年更加明顯,無論公司業績如何,這種稀釋趨勢可能會持續下去。如果股票稀釋超過了公司的增長,則不會創造股東價值。

零售競爭

亞馬遜歷來將零售利潤率保持在較低水準,以提高客戶忠誠度並擴大業務。這在過去行之有效,投資者接受了長期目標。隨著越來越多的競爭對手繼續進入該領域並改善他們的物流,亞馬遜可能會發現他們可能永遠無法擴大利潤和回報股東。如果發生這種情況,投資者可能最終希望亞馬遜在其競爭優勢更加明顯時以更有利可圖的方式運營。

過度依賴亞馬遜網路服務

AWS 是一臺高利潤增長機器,在過去 2 年中其收入幾乎翻了一番,其中大部分收入都可以用於盈利。如果競爭對手能夠侵蝕這一利潤率和/或該細分市場的增長放緩,零售部門的業績將變得更加明顯。這也引出了一個問題,如果 AWS 甚至低利潤的國際業務從傳統業務中剝離出來,股東的境況是否會更好。

05 結 論

分析師對以當前市場報價投資亞馬遜持懷疑態度,因為該公司尚未證明其有能力向股東回報價值。一家公司在一段時間內為了長期增長而犧牲短期盈利能力是可以接受的,但永遠這樣做是不可接受的。亞馬遜已經經營了近 30 年,沒有支付任何股息,並且一直在稀釋股東。值得懷疑的是,業務的增長是否足以補償投資者的這種稀釋,尤其是在最近幾年。

在其傳統的線上零售業務中,它具有明顯的先發優勢,但隨著傳統零售商的迎頭趕上和新玩家進入該領域,這種競爭優勢似乎註定會隨著時間的推移而削弱。

這對客戶來說是一項偉大的業務,對高級員工來說也是一項偉大的業務,但根據傳統的估值指標,它為股東提供的回報值得懷疑。