美國準備最快週六對伊朗開戰

大家好,過去一週中美會談及中國推出16條房改政策,一度支持大市氣氛,加上上週CPI低於預期,市場早段延續炒作加息預期降溫,亦支持金價。而週中傳出波蘭受俄導彈攻擊,更一度推升風險情緒,小幅支持金價。但隨後北約及拜登亦指出導彈擬是烏克蘭空防失誤,金價回吐升幅,加上中國疫情逐步升溫亦打擊金價後市表現,觀乎波蘭事件對金價的推力不足,亦即好消息刺激失效,可見好倉力量缺乏,屬於利淡訊號,後市提防金價出現獲利回吐的下走行情。

英國財政大臣亨特(Jeremy Hunt)周四(17 日)公布一項總額 550 億英鎊(660 億美元)的秋季預算案,當中有約 300 億英鎊支出削減和 250 億英鎊的增稅措施,試圖填補政府公共財政的巨大缺口,儘管英國正處於經濟衰退邊緣。亨特同時表示,英國已經陷入衰退,今年通脹將達到 9.1%,英國民眾生活水平將在未來兩年顯著下降,而明年通脹將回落至 7.4%。料市場還在消化新預算案的影響,並評估英國經濟衰退風險。

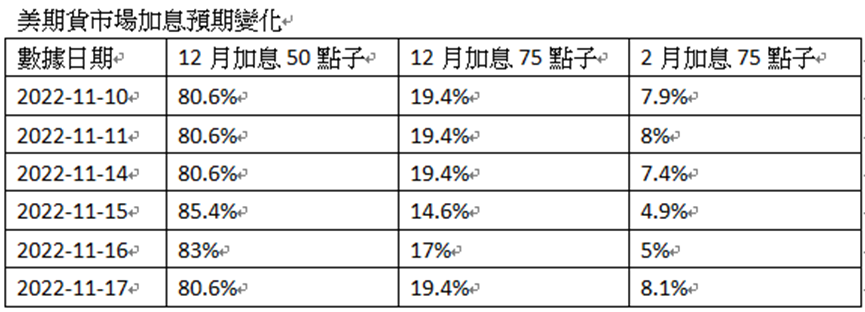

布拉德表示「具有足夠限制性」的利率峰值可能介5厘至7厘區間,但他個人認為,本輪加息周期,美聯儲公開市場委員會(FOMC)料最少加息至5厘至5.25厘區間。同時,卡什卡利出席網上活動時稱,美聯儲的首要任務是控制通脹,目前通脹仍然高企,但美聯儲收緊利率以壓抑需求的政策開始奏效,至於局方要加息至哪個水平則是開放式命題,暫時缺乏答案,視乎需求被壓低的程度而定。

下週感恩節長假開始,資金價否在長假前離場,利淡股指及金價,值得留意;由於同期踏入世界盃,不排除基金經理會從感恩節開始放冬假,待世界盃結束或聖誕新年後才回到崗位,這亦解釋到為甚麼這波股指及金價反彈這麼急促,預先追逐年底結算目標。若此,不排除或有一波平倉潮,利淡金價及股指,而在行情震盪後,料後階行情波幅或收窄。但亦由於基金行業休假,商品價格有機會更加跟隨技術面發展,對弈殺倉的落差行情減少,更適合短線操作。

後市續關注加息預期變化、虛擬資產信心危機、中國政治及經濟發展,若中國重新為市場提供信心,推出刺激方案或減少防疫限制,亦支持市場氣氛,利好金價,反之,若市場再度憂慮中國經濟發展,或疫情再度升溫,或人民幣再度回軟,料亦打擊金價,然而,中國走出憂慮困擾機會更高。

提防美聯儲會議紀要再度打擊市場

美聯儲在下週三公告11月會議紀要,11月3日美聯儲公告加息0.75厘,會後聲明雖然暗示未來將會放緩加息步伐,但隨後鮑威爾講話指,明年加息幅有機會高於市場預期。相信會議紀要有更多訊息,透露加息頂部。若內容打消市場的減息憧憬,或推升利率頂部預期,甚至加強12月加息75點子的概率,亦打壓金價。

月初公告的美國非農失業率回升,與月中的通脹數據回軟,市場隨即忘記了鮑威爾的會後聲明講話,並炒作美聯儲加息預期降溫,憧憬減息週期將至,金價及股指同獲支持,但料有關炒作只是市場的一場春夢。

回顧鮑威爾在11月2日會後聲明講話要點:1)考慮暫停加息為時尚早、2)最終利率或高於9點陣圖預期、3)美國經濟「軟著陸」可能情縮減、4)就業吃緊,通脹偏高。

整體可以解讀為,現在通脹壓力依然沉重,美聯儲會依然維持加息政策,直至通脹回軟至2%政策水平,同時預期在加息過程中經濟有機會出現震盪,但為了打擊通脹,美聯儲會忍受經濟痛楚而維持加息行動,亦即個別的數據不會影響美聯儲決定。

留心,下月初公告的PCE物價指數預期有回升機會,而非農就業失業率則預期略降,兩者亦加強美聯儲持續進行加息的手段。言則,在美聯儲紀要、物價指數與非農數據公告後,加息恐懼又有機會回歸,現在炒作美元轉勢持續疲軟,相信還是太早。

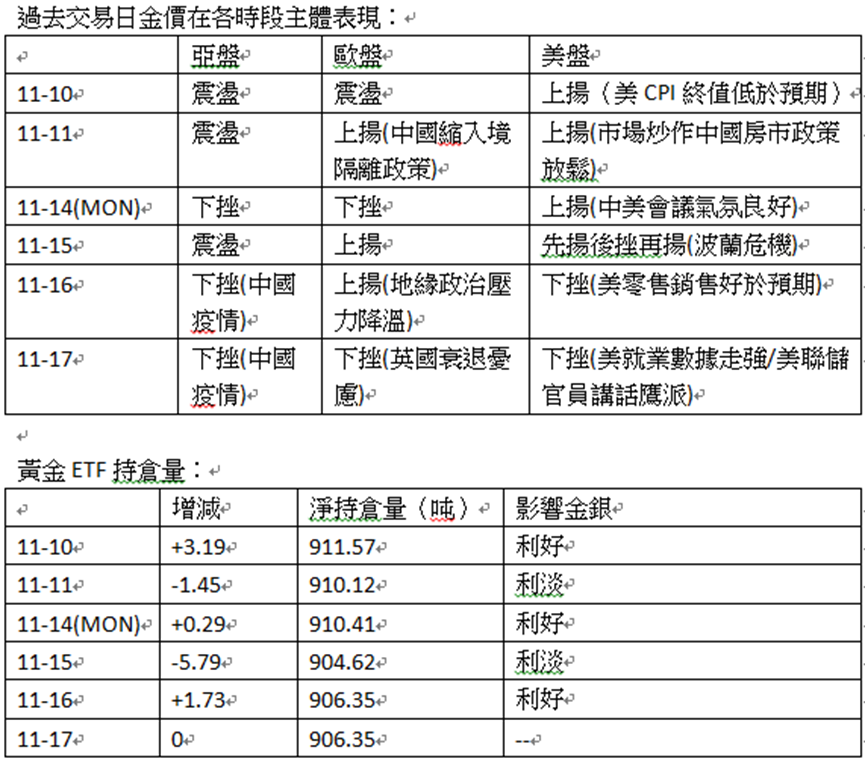

過去一週覆盤:

週五(10日)市場延續美國CPI回軟炒作情緒,市場憧憬美元見頂,加上虛擬幣崩盤危持續,與中國放寬入境限制,市場再度加強中國復常憧憬,亦支持金價。

週一(14日)亞歐盤有獲利回吐,美盤傳出G20中美會面有良好發展,中美緊張關係降溫,同時中國有機會改變房市政策,中國經濟危機壓力預期緩減,支持股指及金價。中國推出16條措施救房市,意圖重振銀行、投資者以及購屋者的信心。資金面情緒利好金價。

週二(15日)亞盤中國疫情不明確,市場消化房改及G20利好消息,金價續整固,歐盤英國就業數據及歐數據好於預期,支持非美,帶動金價。而美盤美PPI低於預期,緩減加息恐慌亦支持金價,但由於隨後美聯儲官員講話維持鷹派,金價後段再度回吐,而接近收市時段傳出俄導彈射入波蘭,並造成2人死亡,風險情緒再度推升金價。

週三(16日)亞盤市場消化房改利及中國疫情續打擊金價,歐盤傳出波蘭導彈受襲事件屬於烏克蘭失誤,歐元壓力獲得釋放回穩,亦支持金價。而美盤美零售消售高於預期,為金價帶來壓力,雖然隨後房屋數據不及預期,但拜登政府公開表示波蘭導彈受襲事件屬於烏克蘭失誤,風險情緒降溫緩減金價支持。

週四(17日)亞盤中國疫情及經濟困擾續打擊金價,歐盤英國新任政府宣佈緊縮及增稅方案,講話指出英國正面對衰退壓力,同時有機會面對痛苦的冬季,講話雖然未有做成如上次的英國國債危機,但依然打擊英鎊,亦拖累金價;美盤美國初請失業金人數按週減少,反映就業市場依然吃緊,支持美聯儲加息行動,同時,多位美聯儲官員講話亦表現鷹派,亦為金價帶來壓力。

回顧10月整體金價表現,較多受非美貨幣、債息及中國經濟影響,美聯儲加息預期對金價影響明顯有所減弱。

本週環球經濟焦點:

新一週環球經濟焦點:

新一週最大焦點:美國感恩節假期、美耐用品訂單及新屋銷售、美聯儲會議紀要、紐西蘭央行決議、美聯儲官員講話、PCE物價指數及美非農就業預期、中國疫情及經濟刺激方案、俄核危機升級風險。料美耐用訂單回穩,而新屋銷售回軟。但由於月底PCE物價指數預期回升,及非農失業率亦預期下降,料亦為後市金價帶來壓力。而由於下週美感恩節長假,資金價否在長假前離場,利淡股指及金價,值得留意,由於同業踏入世界盃,若基金經理亦休假離場,料市況先有較大震盪,後波幅收窄。

中國疫情持續升溫,封城措施引來經濟及民生困擾,抵消了復常憧憬及刺激政策的助力,料中國經濟前景與疫情及防控有密切關,若經濟未有明顯回復動力,料房市危機依然困擾市場。同時,中國己經在近月釋出一系列放寬監管及經濟刺激方案,市場憂慮疫情升溫的同時,亦關注利好政策會否盡出,資金或因此獲利離場,為股指及金價帶來壓力。

美聯儲在下週三公告11月會議紀要,11月3日美聯儲公告加息0.75厘,會後聲明雖然暗示未來將會放緩加息步伐,但隨後鮑威爾講話指,明年加息幅有機會高於市場預期。相信會議紀要有更多訊息,透露加息頂部。若內容打消市場的減息憧憬,或推升利率頂部預期,甚至加強12月加息75點子的概率,亦打壓金價。

新一周有多位美聯儲官員進行公開講話,料市場會借官員講話解讀12月及明年的加息預期。若講話推升加息預期,料亦會為金價及股指帶來壓力。

美國財政部正咨詢市場,詢問有關改善債市流動性的做法,並暗示美國政府可能會回購部分美國國債,市場關注美國財政部會否有機會回購20年國債,投資銀行美國銀行更預計2023年5月將首次推出。關注美財政部最新公告。

商品能源方面,留意西方國家對俄氣限價,會否觸發俄國會進一步減產,美國計劃在12月5日開始減產行動,並以60美元為限價目標。同時留意美國白宮會否進一步釋放戰略油,但目前美國戰略油只餘下4.16億桶,所以,油價回軟下美國擴庫存的機會亦不少,緩減油價下挫空間。此外,伊朗核協議會否短時間內達成,北溪一號及CPC油管暫停營運發展,同時歐美步入冬季之能源供需危機能否解決,以及中國疫情與經濟狀況亦影響油價及金價表現。

突發消息方面,留意烏俄核危機升級風險,及英俄危機,雖然俄方暫時否認動用核武,但不排除核危機風險升級,或突發推升金價及油價。

黄金技术面观点:

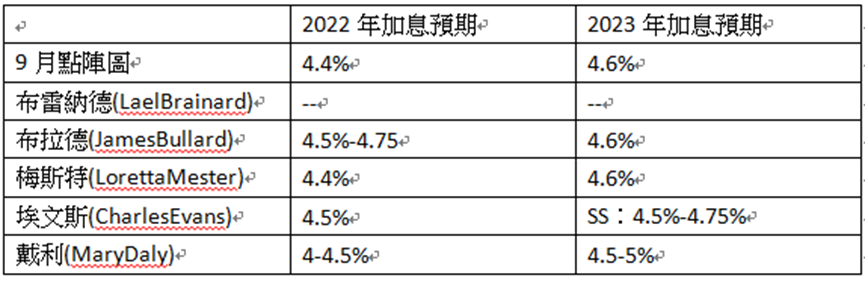

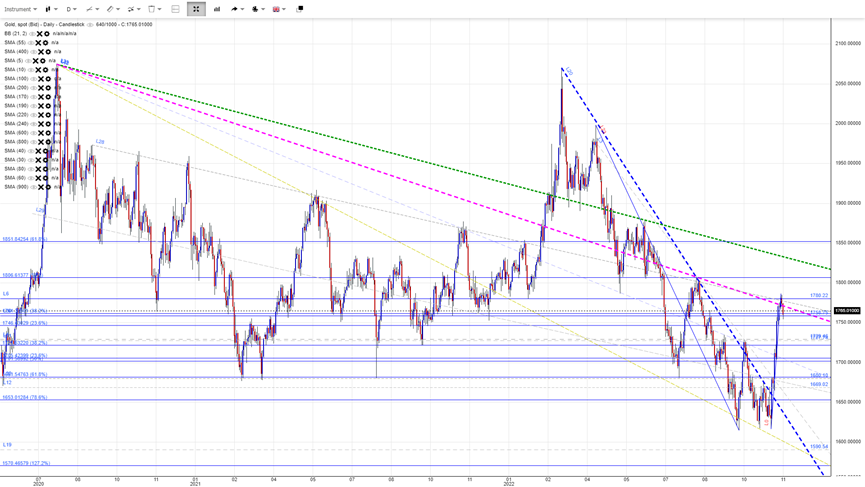

金价试疫情下降通道阻力(20年9,11月/21年1,6,11/22年1.8月),由于期间传出波兰危机,一度呈假突破,但在核实导弹非俄方发射后,金价再度回软至阻力线下方,属利淡讯号,料若未能守在顶区,或回到过去双底颈线1720,1730区间。失守看疫后多次重要支持1680位置,失守看过去两月的周收市及开市底部1647-1643区间,乏力则看月度底部1618-1615区间。若9月底失守,则看9月升浪FB127.2%(1583)。

理论上,若成功站稳定1730颈线上方并再次上破目前顶部,料上行目标可以看1800至1820区间,接近8月中顶,突破看5月顶区,接近4月跌浪菲波61.8%区间。

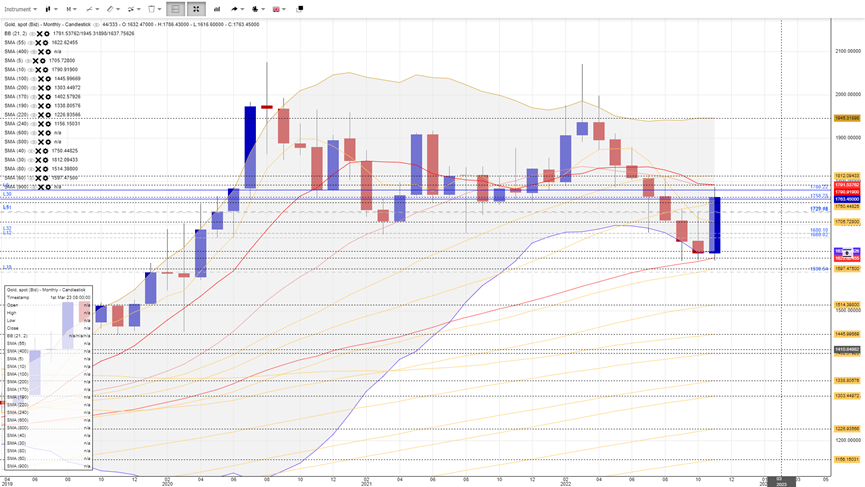

金价月图可见大双顶下破的确认在21年8月升浪的升浪菲波127.2%(1576)区间,若大双顶确认,金价理论上下试1450至1360区间,接近150月线及2018年升浪菲波78.6%区间。若疫情有机会结束、俄乌危机解除、央行持续加息而未有经济危机,金价重回1450下方不是没有可能。

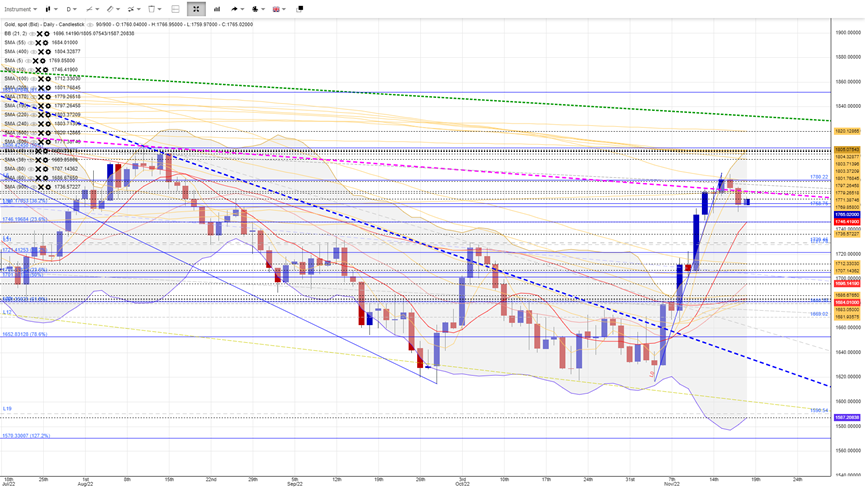

金价月图呈底破脚穿头反抽形态,己经上破5月线,为过去半年首次,料有机会上试10,20月线(1790)区间。现在40月线及5月线为重要支持,从形态上可见10月收市1632亦为重要支持。若能突破10,20月线,相信可以试保力加顶1900-1945区间

金价周图己经上破保力加中轴,试30周线后呈顶十字星,理论上若失守30周线,料回保力加中轴,反之,若站稳30周线料逐步上试50周线(1804)及保力加顶(1820)区间。现20,10周线为重要支持。

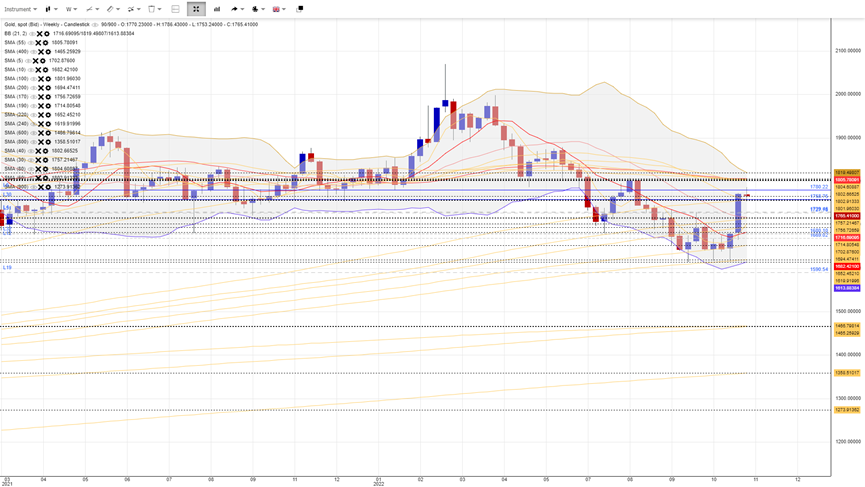

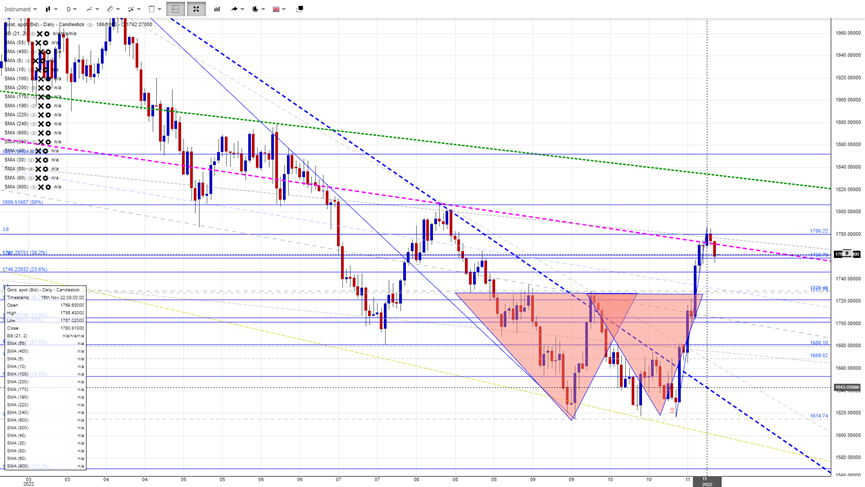

天图1

天图2

天图1金价面对疫情顶及8月顶构成的内反射线(粉红)(1774-1763)乏力,料有回软机会,从放射线看有机会回试,及疫情顶及22年1月顶内反射线(1730)区间,失守看疫情顶及21年11月顶构成的内反射线(1700)区间。

天图2可见金价保力加顶乏力失5天线,料往10天线发展,现20天线为重要支持,接近W底颈线区间,理论上站稳颈线则再有反弹机会,突破现顶可以看8月顶。反之,若颈线乏力则回测疫后重要支持1680支持,乏力则回试3月8月及4月18日顶位阻力线(蓝),失守理论上看9月底,失守看9月升浪FB127.2%(1583)。

重要支持及阻力线

阻力线:8月顶1803

阻力线:6月区顶1870-1878

阻力线:4月跌浪菲波61.8%(1851)

震荡线:6月区底1838-1830

震荡线:8月中旬顶1807

震荡线:8月下旬顶1765

震荡线:颈线区1730-1720

支持线:疫后底1690-1680

支持线:战后下降阻力线1665

支持线:过去4周周烛底部开收价1645

支持线:10月底1617

金价周期推盘:

1)双顶下行:突破进行反测颈线,完成反测后再度下走完成双顶相标,以1970顶及1706颈线量度,下走目标介1442至1345。

2)大双底:若站反测站稳大双底颈线1720-1730区间,突破现顶理论回测1800-1825区间。

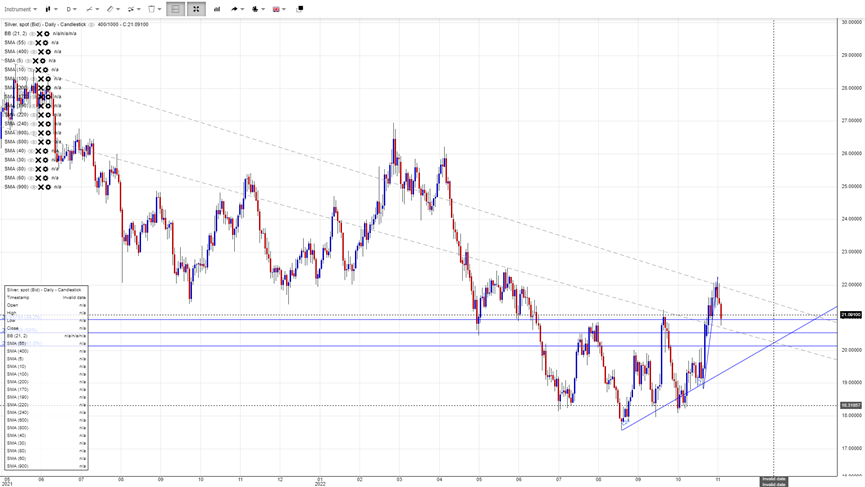

白银呈多重底,在试3月跌浪菲波50%(22.25)后乏加回FB38.2%(21.14),现多重底颈线20.9-20.7为重要支持,失守料延续多重底上行震荡形态,有机会逐步回试8月升轨,料过程在20.3,19.8有一定支持,若失升轨,则回试过去一季底部18.23,17.9区间。若能站稳多重底颈线,试再试5/6月顶22-22.45,突破看1月顶24.4-24.6,料25上方暂时阻力较大,同为22年一季顶区底。相信18美元有较大支持,因为这是平均生产成本价。由于银的工业特性,经济衰退料打击工业需求,银价或有额外的压力。所以在极端情绪下,不是没有可以失18美元。失守18美元看17水平,破位看疫情升浪菲波回菲78.6%,同为16/17年底15.5区间。

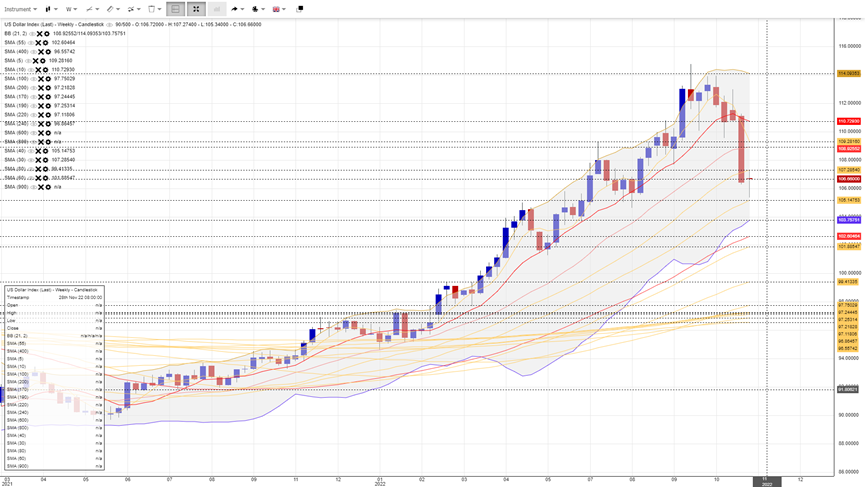

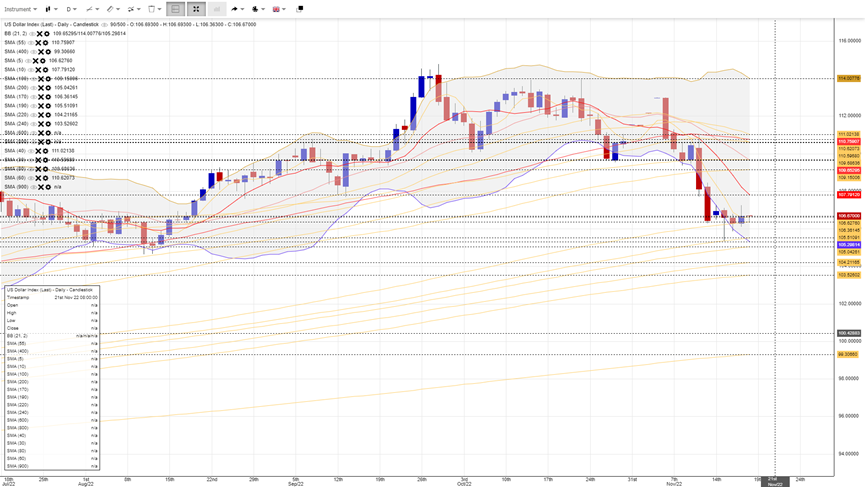

美债息挑战4.2%后乏力,这是2008年次按危机前高位,突破有机会上试4.5%及5%,但料央行干预,高位整固回软机会不低。参考2000年至2002年的高位区间,美元115至116料有较大阻力,突破116.5,119.5,120.5。

现周图美元失保力加中轴,后呈底十字星,若新一周能在星中轴上方,料有反弹回试20,5周线机会,反之,失星中轴则维持看淡,目标先看40,50周线。

从日圆图底看,反弹可以看圆底顶,接近20天线位置。后段,较大机会在20,30周线先行整固。面对美联储政策有机会受经济衰退影响,美元后市或从单边升浪改为震荡格局。

美元周图

美元天图

金價10大關注點:

1. 西方國家會否參與烏克蘭戰事?

2. 烏俄和談會否達成協議,同時俄方撤軍?

3. 烏俄戰事會否觸發核危機?

4. 美聯儲加息預期變化?

5. 美國就業及經濟發展?

6. 惡性通脹能否受控?

7. 央行購買黃金狀況?

8. 黃金ETF持倉狀況?

9. 非美央行會否比美聯儲有更快行動?

10. 美債息升幅狀況?

觸發衰退的10個風險事件?

若然衰退是較大機會發生,有甚麼事件有機會觸發市場恐懼加劇?即觸發黃金回復上行動力的火藥?

1) 失業率回升至4%上方

2) 非農就業人口跌至15萬下方

3) 通脹率突破10%

4) 地緣政治危機升級

5) 疫情:出現新快速傳播重症病毒

6) 俄方截斷對歐能源供應

7) 民主黨失去國會主導權

8) 金融機構出現有毒資產危機或人為失誤(有機會由虛擬資產引發)

9) 天災:嚴重打擊能源生產

10) 爆發債市/貨幣危機(歐洲、發展中國家亦在面對)

【作者简介】黎永达

香港资深金融从业员,曾服务知名金融公关、财经媒体及投资银行。过去服务对象包括SocieteGenerale、CMCMarket、KVB昆仑等。同时为大专客席讲师、财经媒体定期嘉宾及财经读物著者,多次代表香港出席世界金融行业论坛,现为英伦金融集团研究及市场主管,多年为服务机构赢取多个行业大奖。

免责声明:本文内容仅供参考,并不构成要约、建议或促使任何人士提呈买卖或认购任何证券。结构性产品价格可急升或急跌,投资者或会蒙受全盘损失。过往表现并不反映将来表现。投资前,投资者应了解风险,并咨询专业顾问及查阅有关上市文件。本文任何内容概不构成投资、法律、会计或税务意见、并无声明任何投资或策略适合或符合阁下的个别情况。