今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

作者 | 深鵬

又到國慶,很多人都會問同一個問題,到底是持股還是持幣?

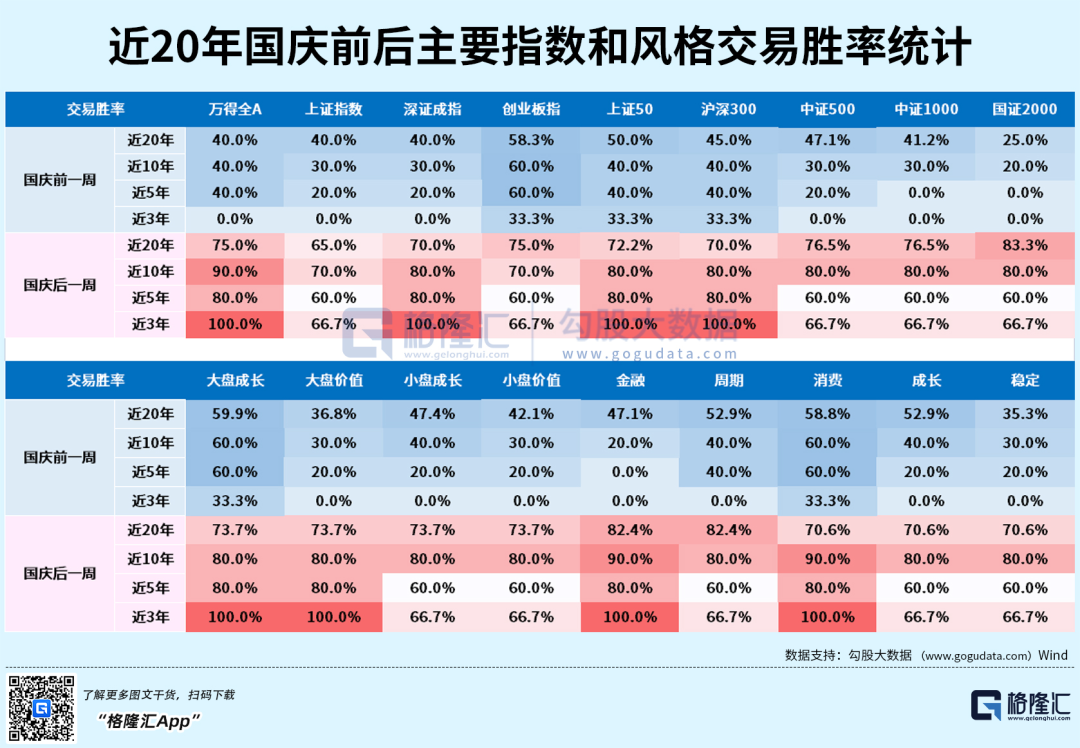

先看一張圖,近20年來,每年國慶節的前後一周股市漲跌的概率都竟然出奇得一致,之前普遍下跌,之後普遍上漲且概率幾乎遠超60%,其中金融、消費、成長等板塊明顯強於大市。

但不同的是,今年的情況比以往要糾結太多了。

除了疫情和宏觀局勢,最主要的是美元強勢加息週期帶來的全球其他貨幣流動性壓力甚至一些海外國家出現的流動性危機。

這幾天,國內股市的回調力度確實不小,其實美股自己會跌,只是其他市場跌得更多,尤其是和美元深度綁定的市場,比如港股,看著陣勢,幾乎就是往17000點去走的架勢。

市場確實很悲觀,持股還是持幣,其實不是很難回答。

01、想想2018

先看看過往。

今年這個情況,很多人喜歡和2018年做對比。

當時,也是差不多的情況。股市跌了大半年,市場氣氛都非常差,外面的美國,一邊發動對中國的貿易戰,另一邊又在加息,盈利面和流動性都遭遇了很多的壓力,加上我們本身也在進行去杠杆,流動性就更加緊張。

不過,經過長時間的下跌,很多人都下意識地認為,應該差不多了,可以抄底了。但現實卻啪啪打臉,國慶過後,才是真正痛苦的開始。

到2018年10月底,茅臺跌到436元,騰訊跌至238元,這已經是當年最強勢的兩只股票,可見當時的市場氣氛有多差。

市場不好的時候,各種鬼故事就特別多,當然,起哄的人更多,最終給市場帶來很不好的心理預期,所幸在一系列監管措施和加上各種紓困政策刺激下,市場信心最終穩住了,股市儘管還在低位徘徊,但也慢慢完成築底。

進入2019年,隨著經濟形勢和預期的好轉,股市也出現了強勢反彈。上證指數從1月4日2440.91的低點,反彈到4月8日的3288.45點,漲幅34.72%。

即便如此,2018年也堪稱熊市年份,最終上證指數跌幅達到24.59%,總市值減少14.59萬億,股民人均虧損10.06萬結尾。

這就是股市,劇烈起來,確實很猛。

如果簡單地以2018年作為對比,現在的情況其實比2018年9月要差,美元指數都已經奔向114,是2002年以來最高。

現在美聯儲又傳出很多鷹派聲音,繼續強力加息的預期一點都沒有變,流動性的壓力比起2018年更甚。

另外,經濟基本面,尤其是國外的,都朝著衰退的方向在演化,加上俄烏戰爭始終沒有看到停火的曙光,這個冬天只會越來越難,國內雖然相對好一些,但也只是穩住,沒有繼續下滑,距離復蘇還得要等上一段時間。

但在流動性收縮加劇的預期下,如果國慶後再複製一下大跌,我一點都不覺得奇怪,一切都在合理的預測範圍內。

02、多注意港股波動

國慶期間,國內不開市,港股通停了,但是港股是照常交易的,這個也時常會被人說起的話題。

2018年的時候,就發生過資金流出,港股被做空的事件,外資趁國內休假,在港股的這一波騷操作,也是引發國慶後大中華區股市重挫的元兇之一。

投資講的是預期,也存在羊群效應,試想一下,如果國內的投資者看到這一幕,他們心理肯定會產生強烈的跟風心理。

現在看來,強勢美元絲毫沒有結束的跡象,反而有可能會越來越強,全球資金回流美元的趨勢還會加劇,那些過度依賴美國資金的資本市場,接下來還是挺困難的。

港股最重要的資金來源就是美國,國內資金雖然占比逐年上升,但要取代美資,路子還很長。其實,港股現在確實很容易成為空頭的目標,尤其是假期沒有國內資金的幫忙,壓力是有的。所以,對於持股過節的港股投資者,儘管是著眼於長期價值,但這個短期波動風險還是需要想明白。

當然,具體會發生什麼,還是要等到國慶之後才能知道。另外,港股本身也會做一些抵抗,尤其是在這段時間跌了這麼多,技術性反彈的可能性還是不小的。

樂觀地看,美國接下來的兩次加息幅度都已經昭告天下,現在的下跌不管是美國還是港股,甚至其他資本市場都在反映這個事件。之前跌得比較多,跌的時間比較長,只是因為加息比較強力,所以市場需要一段相對長的時間去消化。

從昨晚美股的表現看,有一些企穩反彈的跡象。同樣的情況在7、8月份也出現過,當時也是相當的恐慌,一下子75個基點,嚇壞了資本市場,但等到市場消化完了之後,加上經濟數據有一定的好轉,股市來了一波反彈。

作為投資者,當然希望能夠重新再複製一次行情,但是會不會出現,沒有人說得准,繼續看行情變化吧。

03、節後展望

國慶前只有最後一天交易日,大家的心情可能早已想著放假,應該也沒有太多心情做交易了。

但節後的行情展望可能是大家真正關心的。

對於現在的宏觀環境,大體的判斷,是國外在加息和通脹雙重壓力一步步走向危險邊緣,硬著陸可能性還是挺大的。國內也有壓力,但不至於像歐美那樣深陷戰爭、能源危機和高通脹,這個冬天誰都不好過,只是我們會相對他們會好很多。

但是流動性方面就壓力比較大了,美元加速回流帶來的問題,對美國以外地區造成的衝擊,也很難有能夠獨善其身的,關鍵只是看誰皮粗肉厚,受到的程度會小一點。正如前文所說,一些離岸市場,過分依賴美資的地方,受到的衝擊會更加大。

從大的方向上看後市,美元都是無法忽視的因素。很多人也會提及經濟基本面因素,其實經濟和美元也是有強關係,特別是一些中小國家,經濟發展最重要的一個引擎,還是美元,缺少了美元資本,增長就沒有保障。別看很多國家現在都在破口大罵,被美元收割,但危機過後,美元重新進入降息週期的時候,這些國家會敞開大門,求著美國人過來投資。

回歸到資本市場上,短期看,超跌反彈的可能性還是有的,畢竟不可能一直跌跌不休。但中期看,下行的壓力還是很大,美元作為全球貨幣,它的一舉一動都牽動著資本市場的神經,尤其像港股這類離岸市場,要真的見底,可能還得熬到美元這一波加息週期這一波走完。而要實質性進入反彈通道,得等到美元重新進入降息週期。

具體到細分板塊,成長股的壓力還是不少,前期如此瘋狂的炒作,估值被拔得這麼高,雖然近期也在調整,但很難說已經出現出清,接下來還有三季報,到時就會檢驗哪些成長股是真的成長,哪些只是純粹蹭熱點。

所以,跟著美元週期走是很重要的一個宏觀策略,而現在,美元還在收縮階段,風控意識還是不能丟。

04、結語

回到開始的問題,持股和持幣過節?

這個問題在乎的是你的風險偏好,如果是風險偏好高的,持股博一下假期期間週邊可能出現的反彈未嘗不可,而對於風險偏好低的,持幣可能會好一些,畢竟買了心安,假期過得也會舒心很多,而且可以在假期期間,做點國債逆回購,或7天理財什麼的,收點利息,雖然不多,但支付一下假期的遊玩費用,還是可以的。

當然,以上不構成投資建議,決策還得你們自己做。

記住一點,股市和經濟一樣都是有週期的,不要和週期作對,不要和趨勢作對。現在波動大,謹慎是第一要義,保有本金安全,等到有好機會的時候再慢慢走過去,撿起那些優質的資產,會舒服得多。

真正的機會,絕不是跌出來的,而是熬出來。