美國準備最快週六對伊朗開戰

大家好,本周加息恐懼依然主導了市場情緒,由於通脹資料終值高於預期,同時核心通脹資料續揚,反映通脹外溢問題增加,有機會深化結構性通脹問題,加強了市場對美聯儲9月及11月加息75點子預期,同時亦推升,亦推升債息,為金價帶來較大壓力。相信在美國未正式進入衰退前,加息預期變化、債息及美元表現、非美貨幣走勢依然主導金價。

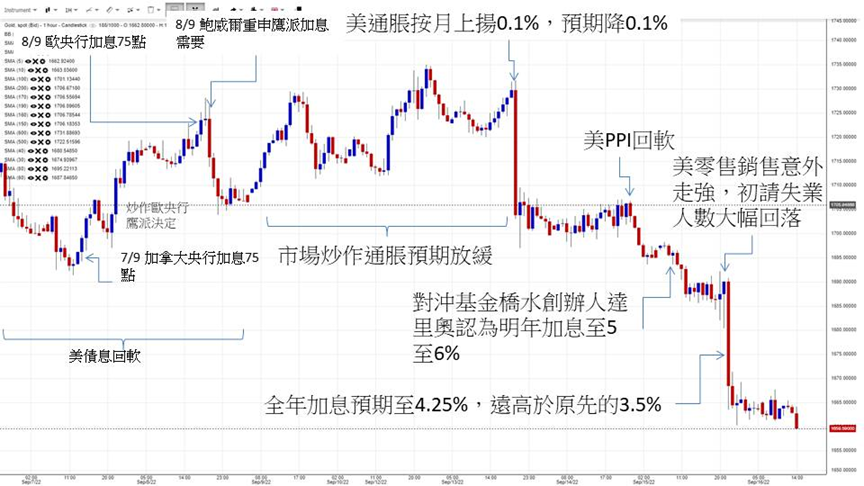

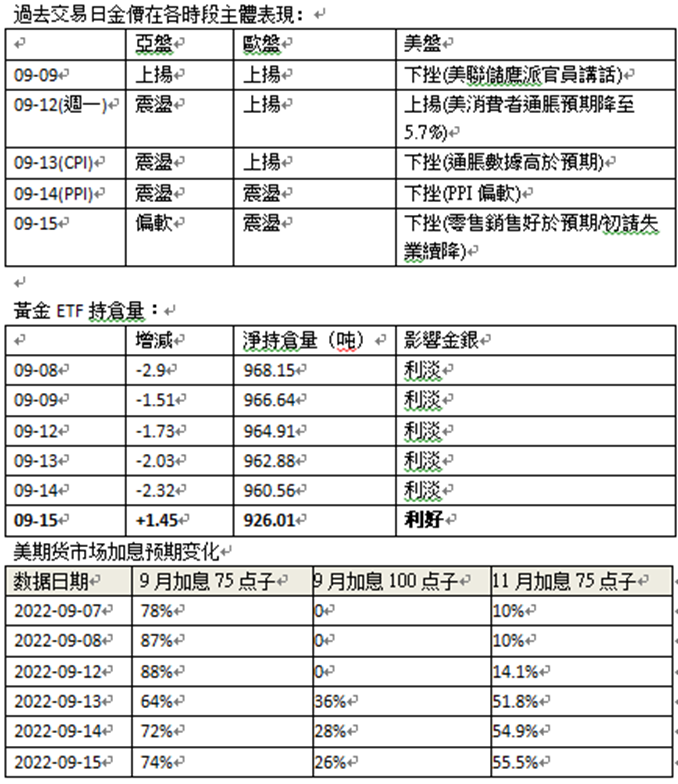

本週二公告的美通脹數據如英倫預期微揚,按月上揚0.1%,預期降0.1%,按年上揚8.3%,預期8.1%。當中,核心通脹大幅高於預期,按月漲0.6%,預期0.3%;按年漲6.3%,預期6.1%。同時週三美PPI回軟,週四美零售銷售如預期意外走強,初請失業人數大幅回落,亦緩減市場對於加息壓力放緩的憧憬。

金價在週四更跌破疫後1680底部,但同時黃金ETF半月以來首次持倉增加,暗示有資金在撈底,這屬於金價有機會接近見底的訊號。料若美債息在3.5%見頂回軟,或為金價帶來支持。此外,若市場高估加息壓力,及後亦會釋放反彈買盤,暫時不需要對金價太過悲觀,市場己經過度為9月加息計價。此外,銀價、非美及原油亦未有如金價般下挫,料金價下跌涉人為因素;或有面對財困國家央行例如烏克蘭或新興國家減持黃金,大戶借勢營造沽勢作吸納,關注金價見底訊號。

對沖基金橋水創辦人達裡奧(Ray Dalio)在社交平臺貼文,指出市場對聯儲局本輪加息週期利率頂峰的預測,普遍介乎4.5至6厘區間,他估計介乎4.5至5厘,但高利率勢重挫私營企業信貸增長,打壓消費開支及整體經濟表現,他相信經濟受到的衝擊相當大。同時估算,美國利率若升至4.5厘,股市跌幅應是20%。

過去一周覆盤:

前周鮑威爾講話維持鷹派,一般打壓金價。但由於後市憧憬美通脹資料放緩,炒作緩減加息預期,前週五至週二早段亦受市場情緒炒作支持金價。但最終美通脹資料高於預期,特別核心通脹持續上揚,市場有分析認為9月有加息100點可能,為金價帶來較大沽壓,金價回到原先炒作加息放緩的1705區間,及後雖然美PPI回軟,但對沖基金橋水創辦人表示明年或加息至5至6%,大大高於市場原先預期的4%,金價再度受壓。而週四原先預期偏軟的資料,亦意外好於預期,特別是反映經濟增速的零售銷售走好,進一步支持美聯儲鷹派加息決定,9月及11月亦預期加息75點,而全年加息預期亦由3.5%升至4.25%,金價因而失守疫後底。

新一周全球重要經濟事件:

新一周最大焦點:美聯儲議息會議、英國央行會議、伊朗核協議、北溪一號及CPC油管暫停營運發展、歐美步入冬季之能源供需、油組產能及中國疫情與經濟狀況。

新公告美國通脹資料持續高企,市場預期美聯儲在9月加息75點子機會較大,現在市場資產己經就此計價,但若最終結果意外加息100點子,料對非美、金價及股指亦有較大壓力。料市場焦點會關注11月加息預期之餘,亦關注今明兩年的加息幅度。然而,由於美聯儲較大機會在遠期加息幅度中安撫市場,或暗示遠期加息壓力不確定。由於10月沒有議息,若鮑威爾在會後聲明中態度不清晰,或沒有強硬的鷹派態度,亦有機會為市場提供短時間的加息放緩炒作。

新一周9月22日英國央行將進行議息,雖然英新公告CPI回軟至9.9%,但依然屬於高位,市場預期英國央行加息50點子的機會不低,雖然英倫銀行加息預期持續,但對英鎊的支持料有限,因為市場更憂慮英國經濟衰退危機,若英國新任政府及英國央行未能安撫市場,料英鎊有更大下行壓力。整體而言,若非美國家同時面對經濟困局,非美貨幣有機會整體受壓,同時拖累金價。

美債息再次接近3.5%,若債息在3.5上方,料加強股轉債資金流,為股市帶來壓力。過去每次觸及股轉債債息臨界點,美國財政部及央行亦有機會作出干預。反之,若債息升穿3.5%,市場料預期債息有機會上試3.8%,或為金價帶來沉重壓力。

黃金進階技術分析:

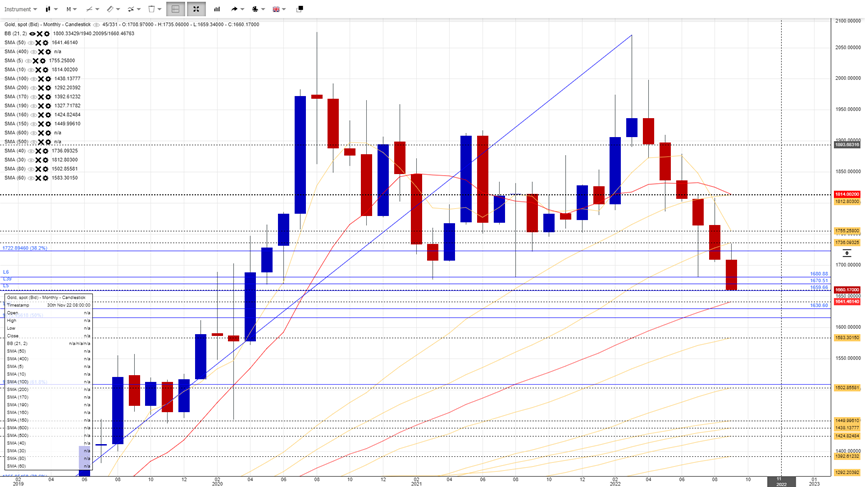

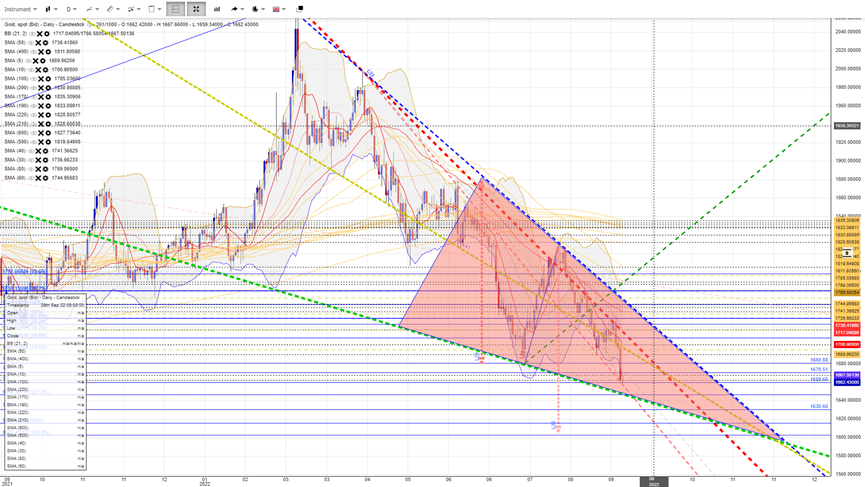

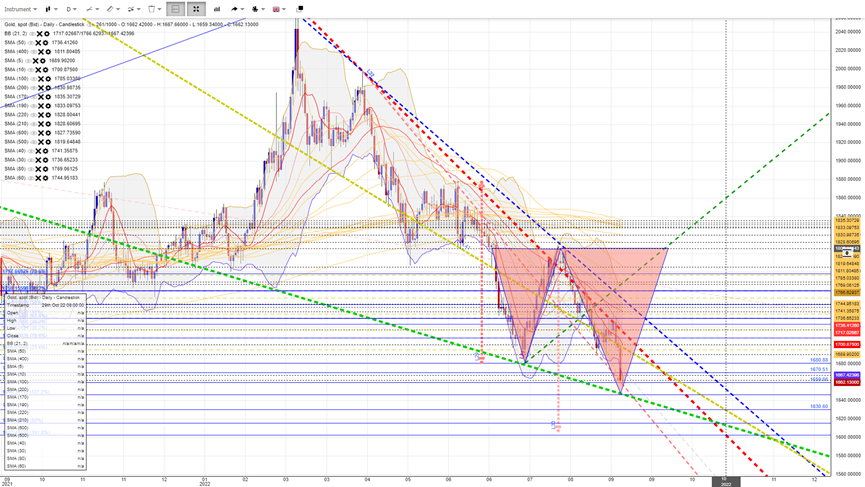

金價失疫後底,理論上下試7月升浪菲波127.2%-138%回檔1650至1630區間,接近50月線1643區間,失守試21年8月升浪的升浪菲波127.2%(1576)區間,接近60月線,料50月線有一定支持,但目前反抽亦只屬於熊市反抽。

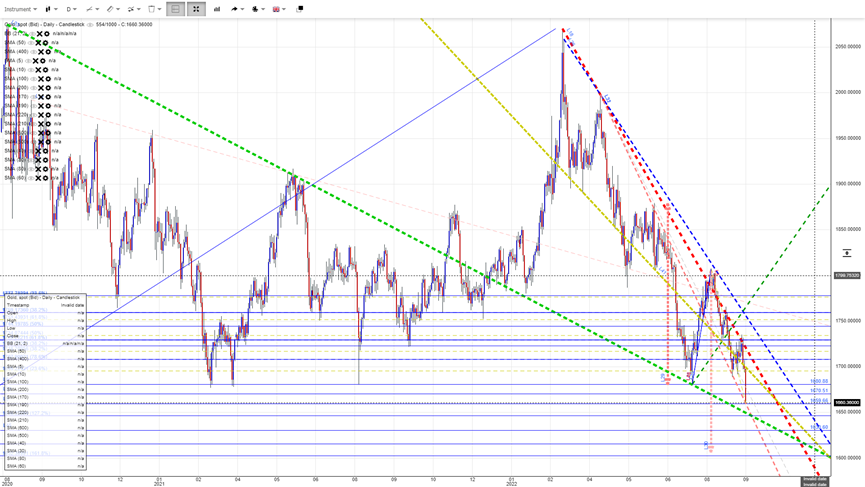

小時圖若回21均線上方有短反抽機會,突破有機會回試20天線,但料3月8月及4月18日頂位及收市位構成的兩組下行阻力線有較大阻力(紅及藍)。相信10周線阻力亦較大,目前未能回到5月線上方,整固下行的機會較大,現在底形態亦未有成形,料即使反抽後,亦有機會再有下試底部的壓力。

金價月圖可見大雙頂下破的確認在21年8月升浪的升浪菲波127.2%(1576)區間,若大雙頂確認,金價理論上下試1450至1360區間,接近150月線及2018年升浪菲波78.6%區間。若疫情有機會結束、俄烏危機解除、央行持續加息而未有經濟危機,金價重回1450下方不是沒有可能。

金價月失疫後底(1680),往50月線(1641)發展。同呈大型雙頂,若本月收市價未能回到1680上方,10月持續偏軟的機會不低。

金價周圖10周線為重要阻力,上破有望核實頭肩底走勢,料重試20周線,突破看6月頂區。現210周線(1652)為重要支持,失守料下試220周線(1633)。未能回到5周線上方,維持看淡。若能回到5周線上方,則可加強頭肩底看法,回測8月頂及戰後下降阻力線。

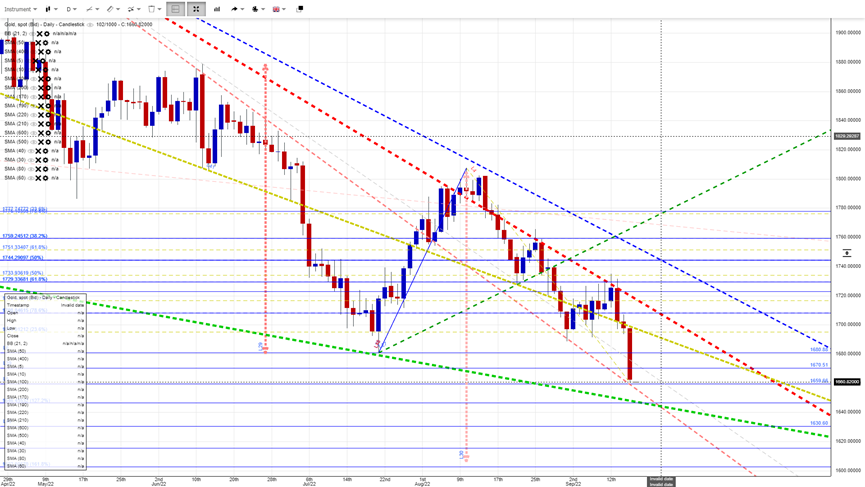

天圖1

天圖2

天圖1可見呈下放三角,正在測 2020年8月及21年5月頂構成的內反射線(綠),接近1650區間。3月8月及4月18日頂位及收市位構成的兩組下行阻力線有較大阻力(紅及藍)。

天圖2可見下行旗形,理論上,以1615-1600為下行目標。與下於三角形接近。料有機同時分段試7月升浪菲波127.2%(1646),失守看FB161.8%(1602)。

重要支持及阻力線

阻力線:7月21日升浪38.2%菲波 1759;5月線 1755

阻力線:7月21日升浪50%菲波 1744

阻力線:40月線 1736

震盪線:7月21日升浪61.8%菲波 1729

震盪線:7月21日升浪78.6%菲波 1707;

震盪線:疫後底1680

震盪線:210周線 1652

支持線:7月21日升浪菲波127.2%(1646);50月線 1641

支持線:220周線 1633

支持線:7月21日升浪菲波161.8%(1602)

支持線:60月線 1583

金價週期推盤:

1)下放三角形(配合下行旗形),以戰後下行趨勢線(藍)及疫後大週期下行趨勢線(綠),構成下放三角形震盪下走,在1630至1590觸底後,反抽1900,再進入新升浪。

2) 構W或頭肩底:試1650區間,再構底部形態回試8月頂。

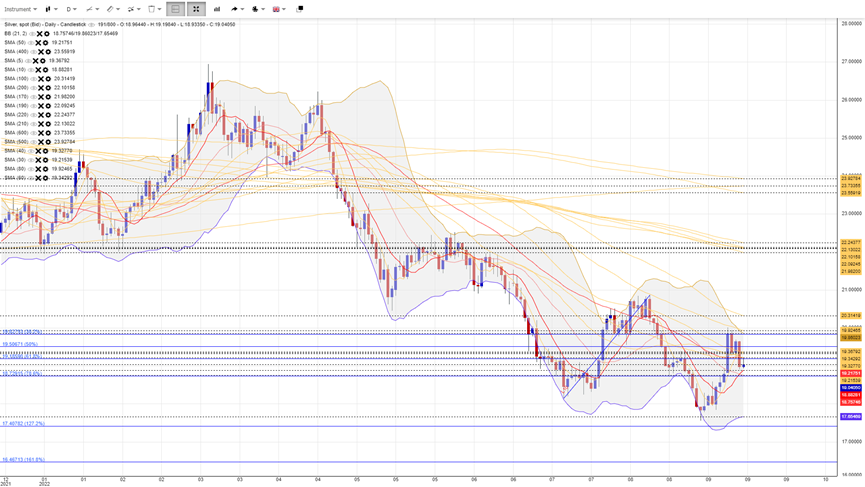

白銀測7月下旬底區,7月升浪菲波78.6%為重要支持,失守看7月底,破位看2020年1/2月底區17.44,同為7月升浪菲波127.2%。破位再看2019年12月底區,同為7月升浪菲波161.8%(16.46)。白銀未能回到20天線上方,料維持偏軟受壓。由於銀的工業特性,經濟衰退料打擊工業需求,銀價或有額外的壓力。失17水準則看疫情升浪菲波回菲78.6%,同為16/17年底15.5區間。若目前能回20天線上方,則有機會重試80天線及5月線。

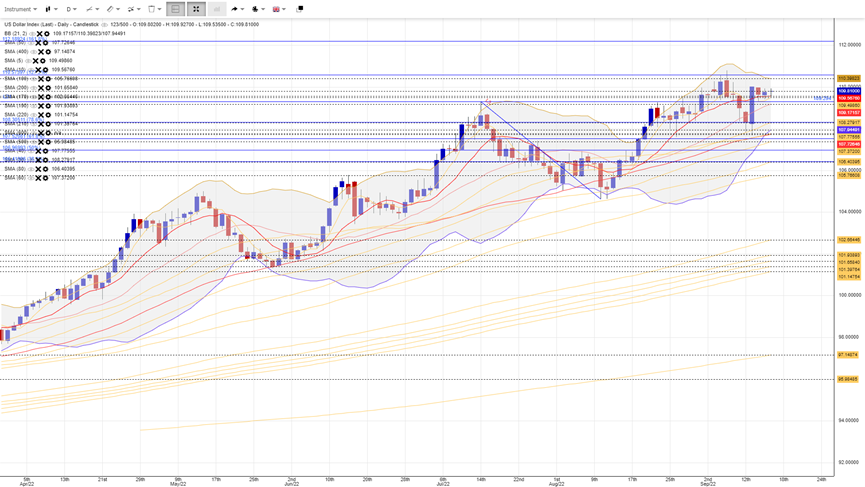

美債息試6月頂區挑戰3.5%區間,突破看3.7%至3.8%,但料突破機會暫時不大,因為債息上破3.5%料帶來股轉債,造成股市大跌,這非中期選期間的期望。若債息未能突破3.5%,料亦帶動美元回軟。美元突破109.6,該位置為2000/87/82/74/73年的重要頂底,但料110-111有較大阻力,突破看112至112.6,現回試10,20天線,失守料下試50,60天線,面對美聯儲政策有機會受經濟衰退影響,美元後市或從單邊升浪改為震盪格局。

金價10大關注點:

1. 西方國家會否參與烏克蘭戰事?

2. 烏俄和談會否達成協議,同時俄方撤軍?

3. 烏俄戰事會否觸發核危機?

4. 美聯儲加息預期變化?

5. 美國就業及經濟發展?

6. 惡性通脹能否受控?

7. 央行購買黃金狀況?

8. 黃金ETF持倉狀況?

9. 非美央行會否比美聯儲有更快行動?

10. 美債息升幅狀況?

觸發衰退的10個風險事件?

若然衰退是較大機會發生,有甚麼事件有機會觸發市場恐懼加劇?即觸發黃金回復上行動力的火藥?

1) 失業率回升至4%上方

2) 非農就業人口跌至15萬下方

3) 通脹率突破10%

4) 地緣政治危機升級

5) 疫情:出現新快速傳播重症病毒

6) 俄方截斷對歐能源供應

7) 民主黨失去國會主導權

8) 金融機構出現有毒資產危機或人為失誤(有機會由虛擬資產引發)

9) 天災:嚴重打擊能源生產

10) 爆發債市/貨幣危機(歐洲、發展中國家亦在面對)

免責聲明:本文內容僅供參考,並不構成要約、建議或促使任何人士提呈買賣或認購任何證券。結構性產品價格可急升或急跌,投資者或會蒙受全盤損失。過往表現並不反映將來表現。投資前,投資者應瞭解風險,並諮詢專業顧問及查閱有關上市文件。本文任何內容概不構成投資、法律、會計或稅務意見、並無聲明任何投資或策略適合或符合閣下的個別情況。