今日財經市場5件大事:私募信貸引發憂慮、美國PCE、GDP數據將公佈

20220905

大家好。

香港平民股神曹仁超說過:「人一定會犯錯,但不可讓小錯變成大錯。」祝願大家亦能克服恐懼犯錯,並能從錯誤中成長。

20220905

精簡開市評論:

週一為美國假期,但不一定壓抑行情,因為週一有油組會議決定、歐能源危機進一步惡化、英國保守黨黨魁選舉結果,料商品能源價格及非美貨幣價格亦有機會為金價帶來較為波動的行情。相信亜洲開盤先反映歐能源危機發展焦點,週六傳出俄羅斯延長北溪一號截流,另俄羅斯亦表示對有意指持G7限價的國家暫停能源輸送,而週日亦傳出扎波羅熱核電廠停向烏輸電。若週一開市油價獲支持大幅抽升,相信市場會憂慮歐能源危機升級下壓歐元,或拖累金價。此外,中國疫情發展及中國經濟狀況亦會左右金價表現,市場預期中國財新服務業PMI續回軟,提防最終結果差於預期,或出現意外收縮,料亦會打壓金價表現。

而歐盤時段,料市場關注英國保守黨黨魁選舉結果,關注結果會否支持英鎊站穩反彈。同時,市場對歐央行加息預期會否提升,市場有預期歐央行在今明兩次會議各加75點子,若歐央行加息預期推升,料歐元有機會重獲支持,特別若歐洲國家表示能源儲備能解決俄截流的問題。同時歐英亦有一系列PMI數據,預期持平,若有改善亦支持價。後市料續關注澳洲、加拿大、歐央行的加息預期,當非美央行鷹派加息預期升溫,或為非美帶來支持,打壓美元,亦支持金價。相信美盤有機會延續歐市的趨勢。

關注疫情及疫苗焦點、烏俄戰事、經濟復甦狀況、中美貿易談判、美俄能源政策、美伊會談、美國國會對預算案最終審議。中民企債務違約、限電與監管政策發展,料續成為市場焦點。留意債息及美元表現,相信金價及油價波幅亦會較大。

晨早點評:

20220905

上週五市場先炒作非農預期走軟,而最終非農就業人口見31.5萬,少幅高於預期30萬,但亦是過去一年的第二低,同時,失業率從3.5%回升至3.7%。市場解讀為美國就業市場己經開始走軟,前財長蕯密斯預期失業率料有需要升至6%,才能看見通脹回軟至2%,均打擊加息預期,支持超賣金價反彈,而後市美國勞工部長接受媒體訪問,再次表述美國就業市場依然強勁,為美元重新帶來支持,亦緩減金價升勢。

相信市場正待進一步的訊息,確認美聯儲的加息行動會否持續鷹派,還是有機會放緩,目前9月加息75點子預期回軟至53%水平,若預期回到50%下方,料金價有更大反抽機會,但本週美國重要經濟數據較少,市場要待週三及週四美聯儲官員講話才能獲得進一步的訊息,特別週四鮑威爾講話相信更會成為重要關注焦點。而在未有美國焦點刺激下,料非美貨幣趨勢、商品原油走勢及中國經濟前景更為影響金價表現。

日內關注操作:

日內續關注美聯儲加息預期變化、美國經濟狀況、歐能源危機、非美貨幣表現、中國疫情與經濟、及烏俄局勢。

週一為美國假期,但不一定壓抑行情,因為週一有油組會議決定、歐能源危機進一步惡化、英國保守黨黨魁選舉結果,料商品能源價格及非美貨幣價格亦有機會為金價帶來較為波動的行情。

相信亜洲開盤先反映歐能源危機發展焦點,週六傳出俄羅斯延長北溪一號截流,另俄羅斯亦表示對有意指持G7限價的國家暫停能源輸送,而週日亦傳出扎波羅熱核電廠停向烏輸電。若週一開市油價獲支持大幅抽升,相信市場會憂慮歐能源危機升級下壓歐元,或拖累金價。

此外,中國疫情發展及中國經濟狀況亦會左右金價表現,市場預期中國財新服務業PMI續回軟,提防最終結果差於預期,或出現意外收縮,料亦會打壓金價表現。

而歐盤時段,料市場關注英國保守黨黨魁選舉結果,關注結果會否支持英鎊站穩反彈。同時,市場對歐央行加息預期會否提升,市場有預期歐央行在今明兩次會議各加75點子,若歐央行加息預期推升,料歐元有機會重獲支持,特別若歐洲國家表示能源儲備能解決俄截流的問題。同時歐英亦有一系列PMI數據,預期持平,若有改善亦支持價。後市料續關注澳洲、加拿大、歐央行的加息預期,當非美央行鷹派加息預期升溫,或為非美帶來支持,打壓美元,亦支持金價。相信美盤有機會延續歐市的趨勢。

宏觀經濟影響金價要點:

l 俄會否在9月初重開北溪一號及其他輸油管,料牽動市場的對歐能源危機的恐懼,若歐能源危機恐懼加深,或打壓歐元拖累金價。此外,英國經濟及政治會否惡化,英鎊受壓亦會拖累金價。

l 關注扎波羅熱核危機的發展,若傳出突發危機消息,料對金價及油價亦有支持。

l 中國經濟及疫情亦對金價有較大影響,若市場憂慮加深,料打擊金價及油價。

美債息重上2.8%上方,技術面己經突破6月跌浪阻力,理論上美債息有較大機重試3至3.1%區間。美元109.6有一定阻力,該位置為2000/87/82/74/73年的重要頂底。現50天站穩回試20天線,上破料重新試頂。上行旗形破107.5看109.3-109.6,突破看110-111區間,面對美聯儲政策有機會受經濟衰退影響,美元後市或從單邊升浪改為震盪格局。

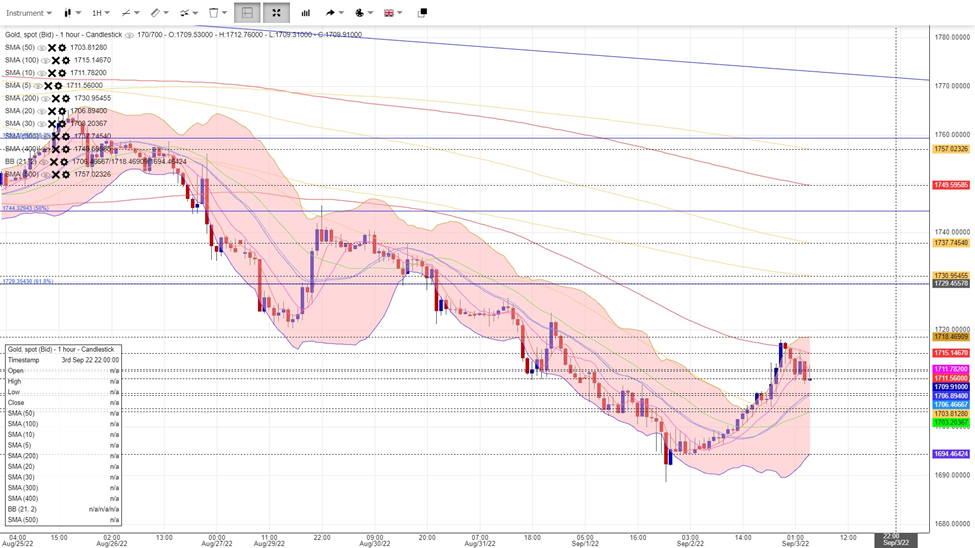

金價現試7月下旬底區1695,1680,形態上若疫後底1680-1670失守,有機會試2020年8月及2021年5月頂延伸的趨勢線(綠)(1659,1647)區間,區間與重要均線及菲波參照接近,由於大週期呈下行旗形若以上趨勢線失守,理論上看1607區間。即使暫時站穩1680,若未能回到6月13日及8月22日底延伸線(泥黃)(1707,1715),亦未能確認W底成立。若能回到上方,料再次測試3月8月及4月18日頂位及收市位構成的兩組下行阻力線為重要阻力(紅及藍)(1730,1749,1777),未能突破的情況下續維持以偏軟整固。

-------------------------------

20220905

新一週最大焦點:美非農結果對息口預期影響、油組會議、澳加及歐央行會議、伊朗核協議、北溪一號及CPC油管暫停營運發展、英國首相大選、美聯儲官員講話、鮑威爾講話、蘋果新品發布會、歐美熱浪及中國經濟狀況。新一週大量焦點非美市場,資金或先反映非美對美元的影響。

新一週大量焦點非美市場,資金或先反映非美對美元的影響。近期美股有較大的回吐,鮑威爾會否在新一次講話中安撫市場成為關注點,因為鮑威爾在政策及講話上配合白宮的行徑十分明顯,而在中期選前維持支持股市穩定的方針,相信不改。鮑威爾在講話中或有意與無意間漏出鴿氣,機會並不可以忽視。

新一週週一為美國假期,同時較少重要經濟數據,但有多位美聯儲官員將露面講話,相信市場續關注央行對9月加息的預期、今明兩年的加息幅度及緩減加息的安排。然而,由於澳洲、加拿大及歐央行亦在下周進行議息,各國除了日本在央行年會中亦表現鷹派,若下週澳加歐央行態度比市場預期鷹派,料為非美帶來弱勢反彈機會,亦有機會幫助超賣的金價作出反彈。當中最為關注是歐央行會否加息75點子,以及會否進一步調升今明兩年的加息預期。

此外英國保守黨黨魁將在 9月5日作出公告,提防卓慧思當選為市場帶來一系列震盪,特別若卓慧思若在當選後,宣佈減稅或干預英鎊匯價。反之,若意外地辛偉成最後勝出,英鎊有機會借勢反彈。

9月5日還有油組會議,沙特能源大臣曾在8月表示若油價不合理地偏軟,油組有機會考慮減產,但早前俄羅斯電視台又透露本次會議式未開始就減產作出討論,在眾說紛云下,這次油組會議的議題及結果料對市場有較大的影響。若會內考量或決定減產亦料為油價帶來支持;反之,若未有就減產談及任何議題,在伊朗傳聞有機會重新出口原油的情況下,油價或面對一定壓力。

風險披露聲明:投資涉及風險,本內容並不構成買賣任何金融產品的邀約或宣傳、推介或投資意見。

-------------------------------

20220905

短線操作精讀:

債息及美聯儲加息預期,依然主導金價及非美走勢,提防風險情緒回軟打擊金價升勢。油價維持整固勢頭。標普有機會進行整固。

美元(頂整固):站穩107.5試108及109頂,突破看110.56

債息(震盪):3%為重要支持,突破3.4%料試3.57%,3.6%

金價(底整固):未能回20天線上方維持弱勢

油價(整固):試7/8月底,回20小時線上方,料有反抽機會

標普(熊市反抽):底倒吊錘形失敗,或續下挫

強勢對:美日、美加

弱勢對:歐元、英鎊