今日財經市場5件大事:私募信貸引發憂慮、美國PCE、GDP數據將公佈

精簡開市評論:

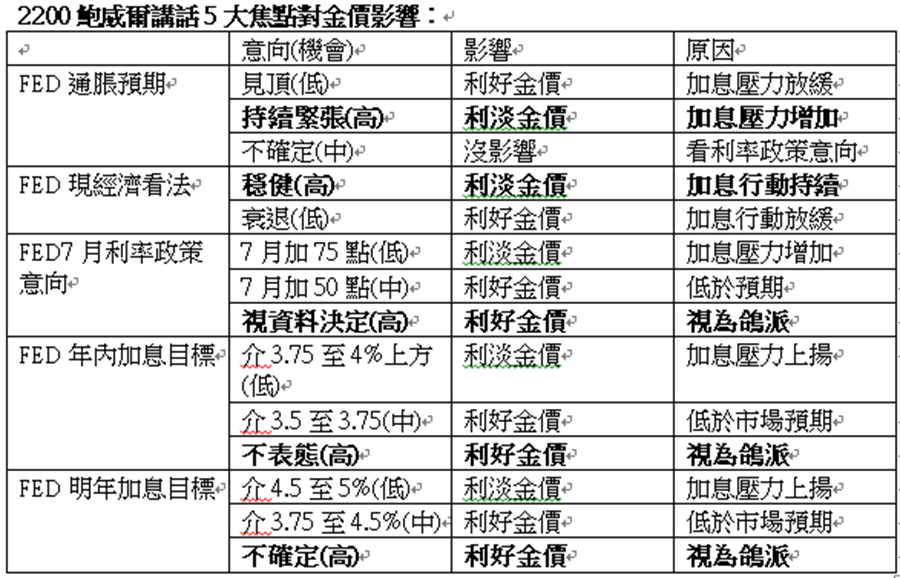

日內金市料有兩大焦點,分別是2030PCE物價指數及2200鮑威爾央行年會講話。市場預期7月PCE物價指數月比小幅回軟至0.3%,前值0.6%。由於7月有特殊因素,不排除終值或低於預期,市場或再次炒作通脹見頂,緩減加息預期,或金價技術區內上揚。但由於市場更關注鮑威爾2200講話,相信除非終值意外地大幅低於預期(例如0.1%下方),或高於前值(在0.6%上方),才會帶來較大的行情。

英倫預期鮑威爾會先分享對通脹看法,隨後表述對經濟看法,最後才表述利率政策預期,相信通脹及經濟看法或較為鷹派,先行打壓金價;而利率政策則較為不確定,市場會視此為鴿派,而支持金價。造成講話期間先挫後揚的狀況。當鮑威爾完成講話後,市場料會整合內容,並再次定案講話為整體鷹派或鴿派,若市場認為隨後炒作鮑威爾講話沒有市場預期鷹派,料講話後金價及股指亦隨即反彈。此外,下周非農就業人口預期有機會從52.8萬回軟至29萬,料有關預期若在新一周配合其他經濟資料走軟下,或為金價帶來進一步支持。

關注疫情及疫苗焦點、烏俄戰事、經濟復蘇狀況、中美貿易談判、美俄能源政策、美伊會談、美國國會對預算案最終審議。中民企債務違約、限電與監管政策發展,料續成為市場焦點。留意債息及美元表現,相信金價及油價波幅亦會較大。

晨早點評:

20220826

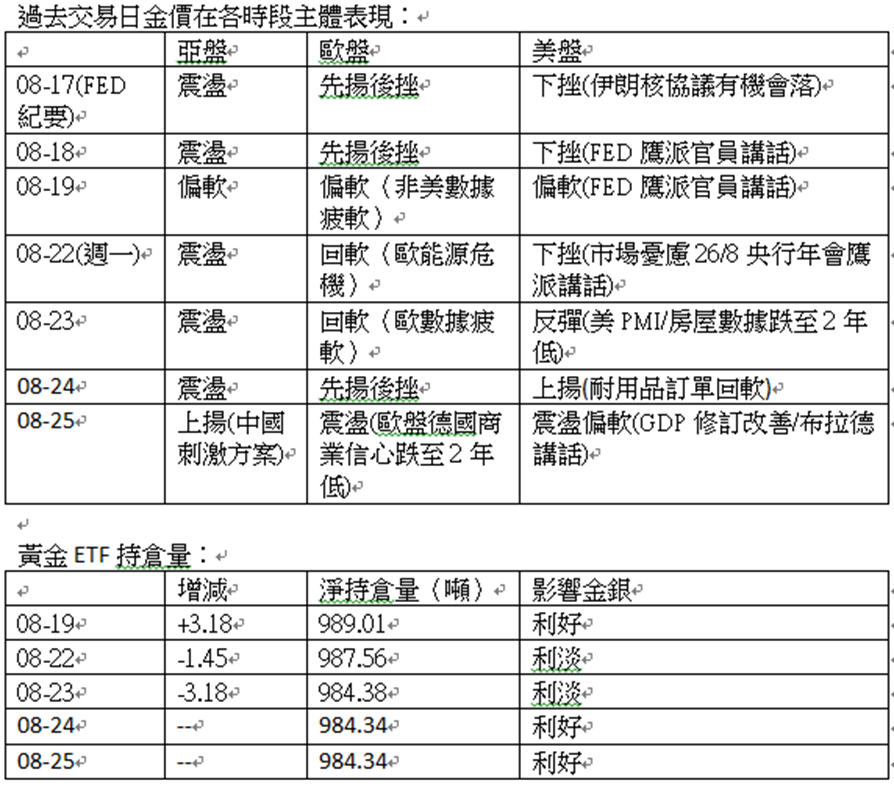

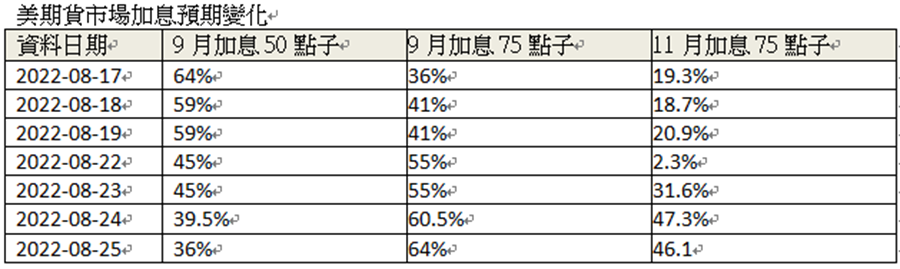

金價昨日早段先炒作鮑威爾央行年會講話或維持鷹派偏鴿,亞洲時段中國經濟刺激方案亦支持金價;但歐盤德國商業信心跌至2年低,打壓歐元拖累金價;美盤多位美聯儲官員對9月加息預期不確定,金價一度小幅反抽,但後段美二季GDP修訂優於預期,加上布拉德持續放鷹,市場重新憂慮鮑威爾在央行年會中講話,9月加息75點子預期從60.5%升至64%,為金價後市帶來壓力。此外,白宮再次借媒體手段,營造伊朗原油有機會重返國際市場,口頭干預做成油價受壓,亦拖累金價。

昨美聯儲鷹派代表布拉德表示FED有需要年底前加息至3.74至4%,以目前2.25至2.5%水準算,即暗示9月有機會加息75點子,而11,12月則加50及25點子;或者在未來9,11,12月亦各加50點子。觀點有待整理央行年會各方意向後確認。

市場持續憂慮本周JACKSONHOLE央行年會中鮑威爾繼續放鷹,續阻礙金價上揚動力,料金價最快亦要全球央行年會後才有機會有較大反彈空間,若鮑威爾講話沒有市場預期鷹派,料講話後金價及股指亦隨即反彈。此外,下周非農就業人口預期有機會從52.8萬回軟至29萬,料有關預期若在新一周配合其他經濟資料走軟下,或為金價帶來超賣的反彈機會。

日內關注操作:

日內金市料有兩大焦點,分別是2030PCE物價指數及2200鮑威爾央行年會講話。市場預期7月PCE物價指數月比小幅回軟至0.3%,前值0.6%。由於7月有特殊因素,不排除終值或低於預期,市場或再次炒作通脹見頂,緩減加息預期,或金價技術區內上揚。但由於市場更關注鮑威爾2200講話,相信除非終值意外地大幅低於預期(例如0.1%下方),或高於前值(在0.6%上方),才會帶來較大的行情。

市場目前簡單預期鮑威爾講話單邊鴿派或鷹派,有機會是錯判市場運作。事實上,講話是持續進行,有機會先後的講話帶來行情的波動影響,英倫預期鮑威爾會先分享對通脹看法,隨後表述對經濟看法,最後才表述利率政策預期,相信通脹及經濟看法或較為鷹派,先行打壓金價;而利率政策則較為不確定,市場會視此為鴿派,而支持金價。造成講話期間先挫後揚的狀況。

宏觀經濟趨勢焦點:

歐能源危機或在月底前逐步進步緊張。目前,歐洲同時面對烏俄戰事、疫情、能源及糧食危機,情況在步入冬季後會進一步嚴峻,而9月義大利大選還有機重提脫歐議題,加上極端高溫打擊經濟活動,而歐央行則面對加息壓抑通脹與新一輪歐債危機的困局,若歐央行進一步加息,歐盟成員國中較弱經濟國債料進一步無人問津,歐央行必須擴充資產負債表以應對新一輪歐債危機,然則歐元及英鎊或有進一步的壓力拖累金價。

英國亦同樣面對政治及經濟壓力,英國罷工潮持續、通脹螺旋壓加上升,花旗預測英國通脹升至18.6%,此外若卓慧思上任英國首相有機會進一步孤立英國,加上減稅料推升通脹及增加財赤,英鎊壓力不輕。而全球經濟面對疫情及衰退憂慮下,商品貨幣澳紐加亦面對壓力。同時,日本亦疫情回升,首相岸田除支持度跌至新低,更加染上新冠,亦打擊日圓。在非美貨幣亦偏軟下,美元進一步獲支持,或變相打擊金價。

高盛經濟學家認為鮑威爾不會仿效前主席PaulVolcker的激進加息行動,並預期JacksonHole年會中鮑威爾較大不表示9月持續加息75點子,而是維持過去聲明說法,說明放緩升息的條件。並暗示過度緊縮存在一定風險。若此,預期9月加息50點子的概率料重新主導,而市場亦有機會下調11,12月至全年的加息預期。在加息預期放緩下,週一開市或進一步支持金價及股指。

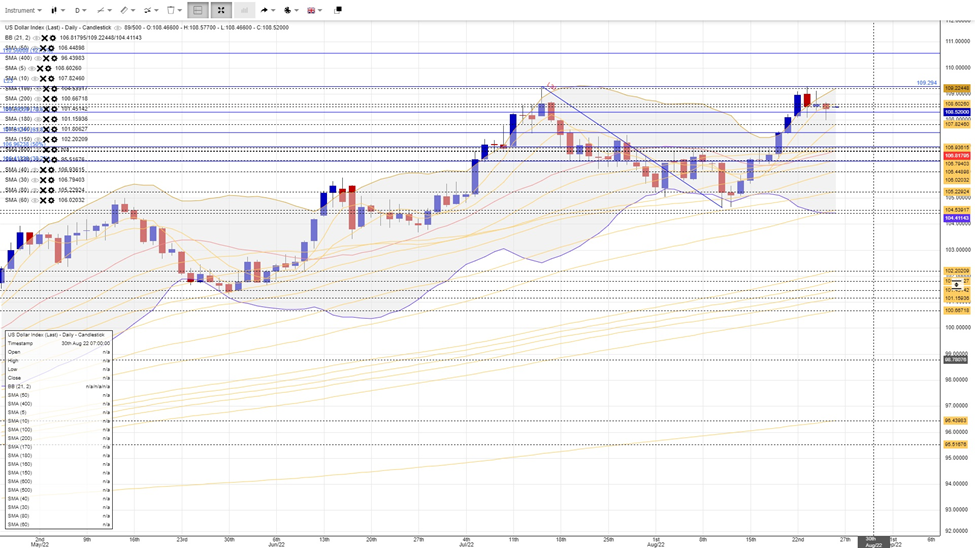

美債息重上2.8%上方,技術面己經突破6月跌浪阻力,理論上美債息有較大機重試3至3.1%區間。美元109.6有一定阻力,該位置為2000/87/82/74/73年的重要頂底。現50天站穩回試20天線,上破料重新試頂。上行旗形破107.5看109.3-109.6,突破看110-111區間,面對美聯儲政策有機會受經濟衰退影響,美元後市或從單邊升浪改為震盪格局。

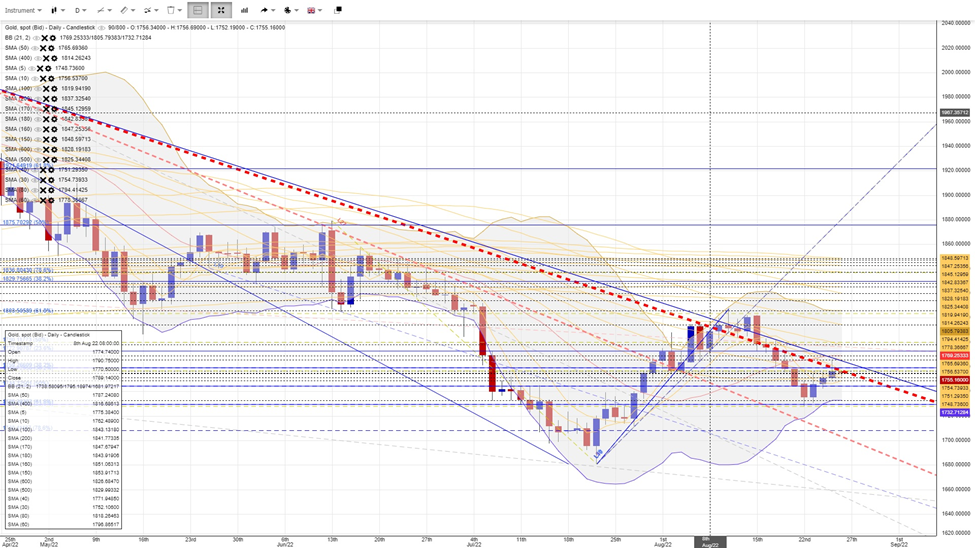

金價日圖回試保力加中軸及7月升浪FB38.2%(1759),形態上有機是在構W底的弱勢反抽中,試位後若呈乏力,料再度回軟重試FB61.8%(1729)支持,同區接近4月18日及6月3日內反射線(紅),破位看5月25日及6月14日底延伸線(藍),失守看W底目標1700,1680。若能站穩W底,料加強反抽信心,或急回7月升浪FB38.2%,突破再次測試3月跌浪阻力,目前若能突破3月下降阻力有機會試6月13日跌浪菲波78.6%(1836)及回6月頂區。留心,若W底失敗,即1680失守,跌幅隨即放大看1650,1600區間。

-------------------------------

20220826

新一周最大焦點:市場對JacksonHole央行年會的解讀、美國非農就業資料、伊朗核協定、北溪一號及CPC油管暫停營運發展、英國首相大選、美聯儲官員講話、歐美熱浪及中國經濟狀況。

高盛經濟學家認為鮑威爾不會仿效前主席PaulVolcker的激進加息行動,並預期JacksonHole年會中鮑威爾較大不表示9月持續加息75點子,而是維持過去聲明說法,說明放緩升息的條件。並暗示過度緊縮存在一定風險。若此,預期9月加息50點子的概率料重新主導,而市場亦有機會下調11,12月至全年的加息預期。在加息預期放緩下,週一開市或進一步支持金價及股指。

新一周有多項美國經濟資料值得關注,包括:消費信心、ISM製造業指數及美國非農就業資料。美消費信心預期回利,從前值95.7點升至98.2;而ISM製造業指數則有機會再度疲軟,從52.8跌至52.6;至於非農就業資料則預期就業人口回落至29萬,前值52.8萬,失業率則持平為3.5%,雖然就業人口依然處擴張水準,但預期大幅回軟始終打擊美元升勢,亦加息9月加息放緩預期,或支持金價。但留心,始終非農資料只是民調,誤差的機會超出一半。

9月重要事件:

9月5日:油組會議或提出減產的討論

9月5日:英國保守黨新任黨魁結果

9月8日:蘋果新品發佈會

9月21日:美聯儲議息會議

風險披露聲明:投資涉及風險,本內容並不構成買賣任何金融產品的邀約或宣傳、推介或投資意見。

-------------------------------

20220826

短線操作精讀:

債息及美聯儲加息預期,依然主導金價及非美走勢,提防風險情緒回軟打擊金價升勢。油價維持整固勢頭。標普有機會進行整固。

美元(頂整固):站穩107.5試108及109頂,突破看110.56

債息(震盪):3%為重要支持,突破3.4%料試3.57%,3.6%

金價(弱勢反抽):回試保力加中軸,乏力突破回試保加加底

油價(反抽訊號):6月14日下行阻力被突破,理論上測95,突破看100

標普(熊市反抽頂整固):標普500,400天線整固,失500料下試600天線

強勢對:美日、美加

弱勢對:歐元、英鎊