業績“王炸”擊碎泡沫論!英偉達 (NVDA.US)Q4營收創新高、指引超預期 黃仁勳斷言“AI工業革命”纔剛剛開始

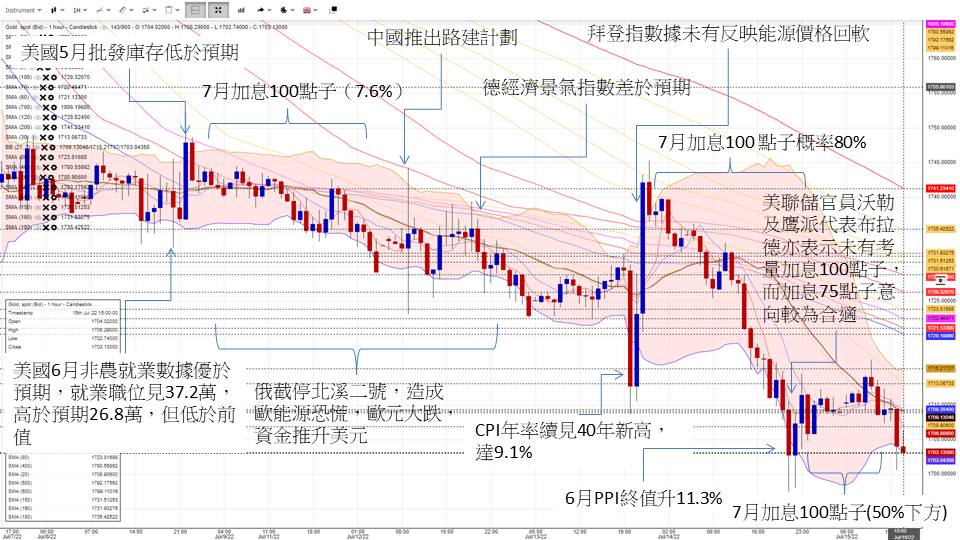

本周美國公告6月CPI資料年率達9.1%,預期8.8%,為40年新高,結果激發市場對美聯儲加息恐慌。資料公告後期貨市場7月加息100 點子概率一度升逾80%,推升美元,金價再度受壓。而週四美6月PPI終值升11.3%,顯示通脹問題未有在生產鏈上放緩,高通脹壓力料持續,加息100點子預期續揚,金價一度受壓。然而,隨後美聯儲官員沃勒及鷹派代表布拉德亦表示未有考慮加息100點子,而加息75點子意向較為合適,講話緩減市場對加息壓力的憂慮,加息100點子預期從80%上方跌至50%下方,美元沖高回軟,油價反彈,金價壓力後喘定。

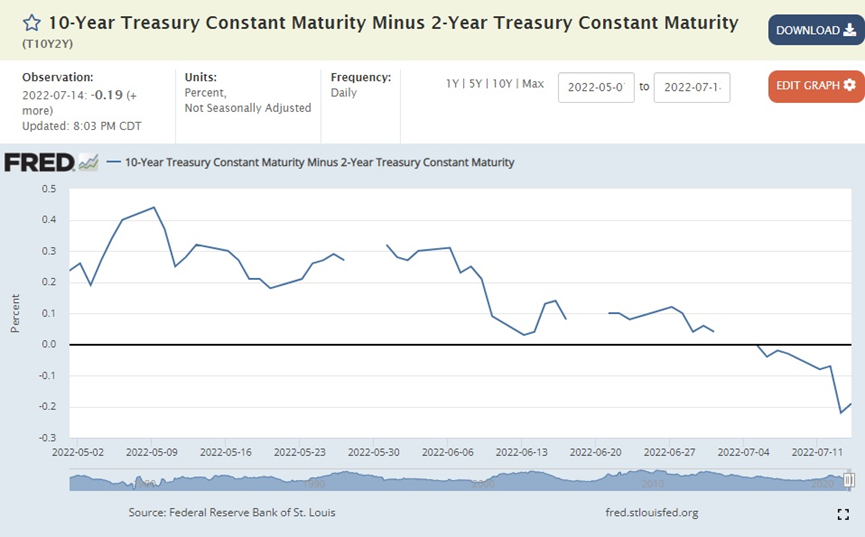

從CPI公告後,美聯儲鷹派官員未有倡議加息100點子,反而維持75點子意向,或反映美聯儲憂慮加息加快美國經濟衰退的爆發時間,而目前的手段只是在衰退爆發前的象徵性手段,以讓市場覺行美聯儲有方法應對通脹問題。2年及10年期債息倒掛,息差一度至22點子,現為19點子;此外美銀行股業績公告差於預期,銀行在加息週期下盈利收縮是重要的經濟亮紅燈訊號。相信在未來兩周的業績期中,若再有大型企業盈利大幅收縮,市場會進一步憂慮衰退臨近,未來需要留意一系列反映經濟衰退的重要資料。

料7月27日美聯儲會議前金價續面對加息壓力。但由於8月及10月沒有議息會議安排,市場普遍預期7月進取加息後,美聯儲會放慢加息步伐。在「加息恐懼」與「衰退憂慮」的相互影響下,金價波幅收窄,以待市場進一步確認經濟狀況及央行政策發展。

債息倒掛反映資金看淡遠期經濟前景,息差若進一步推闊,料代表市場憂慮加深

前週五(8/7)美國6月非農就業資料優於預期,就業職位見37.2萬,高於預期26.8萬,但低於前值39萬,為連續5個月下跌。失業率持平為3.6%,平均時薪按月增加0.3%。值終好於預期,但低於前值,屬於好壞參半,金價呈區間震盪。及後美國5月批發庫存低於預期,一度刺激金價上揚。

過去週一(11/7)炒作加息100點子困繞金價,加上俄截停北溪二號,造成歐能源恐慌,歐元大跌,資金流入美元,金價變相受壓;週二因為德經濟景氣指數差于預期,歐元恐慌延續。週三美國CPI年率續見40年新高,達9.1%,7月加息100 點子概率一度升逾80%,推升美元突破108,金價受壓,然而,拜登指數據未有反映能源價格回軟,緩減金價壓力;而週四美6月PPI終值升11.3%,加息100點子預期在資料公告後持續堅挺,金價再度受壓。然而,隨後美聯儲官員沃勒及鷹派代表布拉德亦表示未有考慮加息100點子,而加息75點子意向較為合適,講話緩減市場對加息壓力的憂慮,加息100點子預期從80%上方跌至50%下方,美元沖高回軟,油價反彈,金價壓力後喘定。

若我們檢討過去一個月金價的壓力,主要由非美偏軟推升美元,及加息100點子造成,然而非美目前偏軟非長期因素,英國首相會按程式選任,而俄方亦較低機會全面截斷對歐能源,即使是全面截斷,亦是利好金價。而美歐疫情往往美國有延後3至6周反映的情況,即較大機會歐美疫情落差在未來持平。至於加息100點子預期暫時連鷹派官員亦未有意向,反映暫時只屬炒作,所以後市不要盲目看多美元,或看淡金價,特別是臨近7月27日美聯儲議息會議期間。

新一周全球重要經濟事件:

新一周最大焦點:美聯儲加息意向、美國經濟增長資料,非美國家CPI資料、歐洲及日本央行議息、拜註銷訪中東國家、耶倫限制俄油價協議、俄羅斯暫停北溪二號、美股業績期、油組產量及中國疫情發展。

美聯儲將於7月27日進行議息,在6月通脹資料續揚至9.1%後,市場預期美聯儲有機會加息100點子,雖然新一周為美聯儲禁言周,但料各機構及市場人仕亦有機會表態,包括耶倫及拜登,亦有機會影響市場預期,若7月及9月亦預期加息100點子,相信會議前再為金價來壓力。

新一周將公告多個反映美國經濟增長的資料,包括週二建築許可、週三現房銷售及成品房銷售,亦預期疲軟;週四費城製造業指數則有機會回復正數,週五亦有製造業及服務業PMI,預期有持平及改善機會,若此,緩減衰退憂慮。紐西蘭、歐洲、英國及加拿大亦會公告CPI資料,亦預期續揚,或加強非美央行加息預期,有機會為疲軟的非美貨幣帶來支持,緩減美元升勢,為金價帶來支援。而週四歐央行或透露更鷹派的意向,亦有機會支持非美及金價。但日本央行則較大機會維持寬鬆,或造成日圓再度受壓。當中,提防歐洲及日本央行決定會否助長美元,從而打擊金價。

俄羅斯宣佈在7月11日關閉北溪二號10天,市場憂慮俄羅斯會截斷對歐能源,料帶來新一輪能源危機,料7月21日會否重開北溪二號,或為油價帶來刺激;油組未有在6月30日會議公告產量計畫,相信會在待拜登到訪中東時公告,按目前拜登行事作風,民主黨信念比經濟及政治博弈重要的考慮下,料拜登較大機會不能滿足沙特及阿聯酉要求,加上市場廣泛報導沙能沒充裕額外產能,相信油組最終只作姿態上支援拜登,增產幅度或不大。

新一周金融龍頭建續作出公告,分別有:週一,美國銀行、高盛,預期高盛維持突出表現;週二,強生、奈飛,預期盈收合乎市場預期;週三,特斯拉;週五,推特,關注特斯拉收購推特的發展。金融龍頭盈利預期良好,但各金融機構會否就衰退作出裁員、下調盈利預期或縮減業務值得關注,或為市場帶來壓力。今次的業績高潮FAANMG要等至7月25日至29日。

黃金進階技術分析:

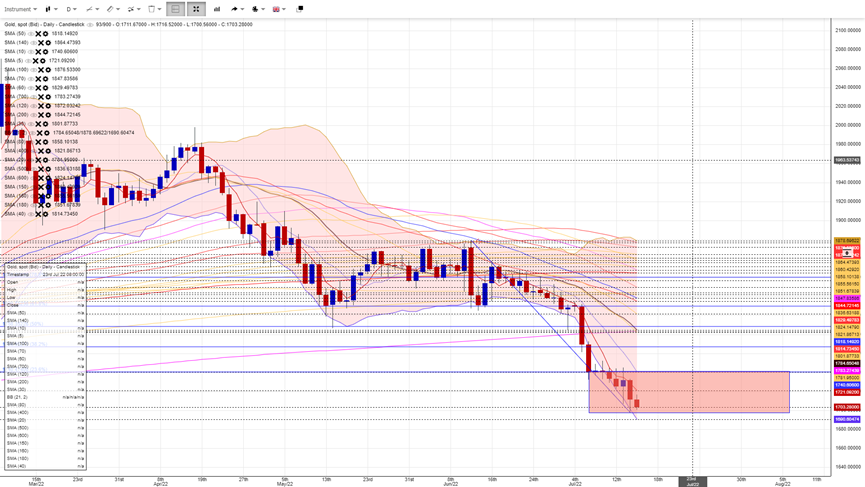

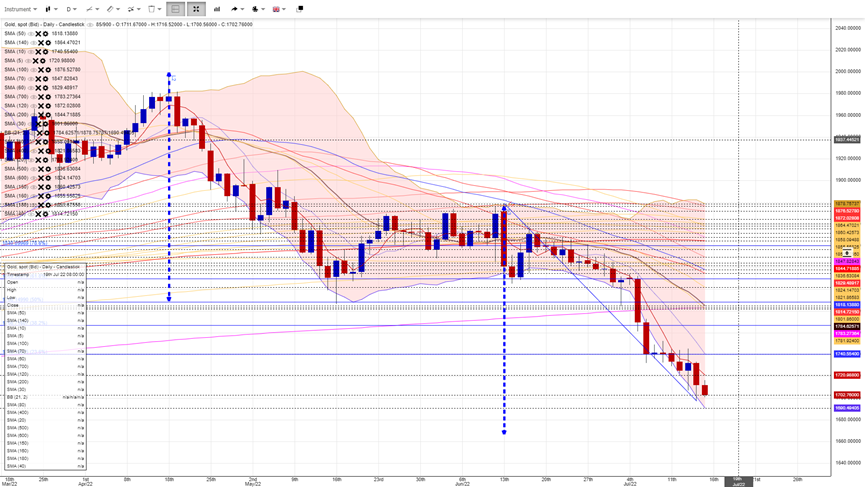

金價失150,160周線及30月線,料朝170,180周線及40月線發展,理論上,下破戰後區底,看菲波回檔目標127.2%(1701) ,目標與2022年4月開始構造的下行旗形配合。但由於目前有超賣的情況,若小時圖回20均線上方,或先行整固,回測喇叭底5月25日及6月14日底線(藍)及6月13日跌浪菲波23.6%(1767)區間,若能上破則有機會反測戰後底區,即回測2022年5月底(1786),同位亦是6月13日跌浪菲波38.2%,料阻力較大,若試位乏力再失160周線,料重啟下行行情,料下試戰事升浪菲波回檔目標127.2%(1701)及疫後底1680區間。反之,若成功突破5月底,即同時上破6月13日跌浪菲波38.2%,理論上可以試6月13日跌浪菲波50%,61.8%(1805,1823),同區接近20天線,上破代表弱勢有機會結束,並回復強勢。

留意周圖140至200周線,成為主要的動態支援及阻力,未能回5周線上方,暫時不適樂觀看多。按下行旗形量度,下行目標或要至1700區間。

月圖表可見疫後底1680區間是重要的支持,過去兩年亦出現快速試底反抽的行情,這需要關注,代表過去1680是重要的支持關口,所以若今次下走失守,有機會引來信心危機。失1680,則看200周線1650區間至50月線1620區間。

從月圖可見,40月線為重要支持,失守看下方50月線。假如疫情獲解決、地緣政治問題亦結束、經濟回復穩健、美國政府財赤問題解除,同時進入加息週期,金價料失守50月線,上次同處境下,金價要回140,150月線才站穩。

重要支持及阻力線

阻力線:6月13日跌浪菲浪78.6%(1840);5月線(1835)

阻力線:6月13日跌浪菲浪61.8%(1809);20月線(1813)

阻力線:20天線(1784),140周線(1785)

震盪線:150周線(1765);6月13日跌浪菲浪38.2%(1767)

震盪線:10天線(1740);160周線(1745)

震盪線:170周線(1717), 40月線(1715)

支持線:180周線(1695)

支持線:190周線(1672),疫後底1680

支持線:200周線(1651),50月線(1620)

金價週期推盤:

1)構造底區:以6月13日跌浪菲浪23.6%及38.2%(1739,1766)構造底區。關注是7月7至14日的頂平臺,若能上破即可構更大反彈底區,但目前以平臺做底區的機會較大,完成上破料試6月13日跌浪菲浪38.2%;若試7月7至14日的頂平臺後乏力,料回試底部,有機會再以1680構頭底,若能有明確的頭位後反抽7月7至14日的頂平臺,後市反抽信心料加強。

2) 下行旗形,以4月18日跌浪及5月底作為下行旗形跌幅,以6月13日作為另一波下走的起點,下行目標料在1700至1667區間。由於過去1680有較大支持,相信下破1680下方後有快速反抽的機會。下破現底區及關注周均線,可以視下行旗形的入市訊號。

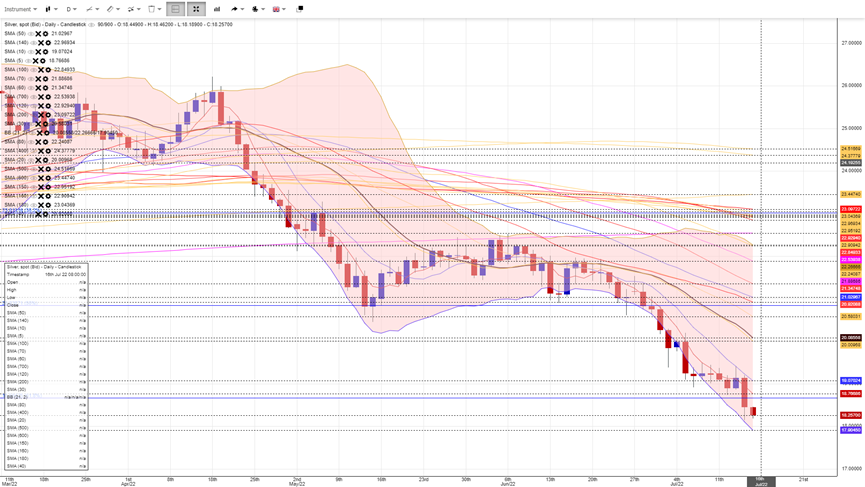

白銀未能回5天線上方,維持下行整固,失現底或要試2013年6月底18.2才能站穩。由於己經嚴重超賣,若能回5天線上方,料有機會快速回測10天線機會。若18.2亦失守,料試2019年3季度底部17區間。由於銀的工業特性,經濟衰退料打擊工業需求,銀價或有額外的壓力。失17水準則看疫情升浪菲波回菲78.6%,同為16/17年底15.5區間。若目前能回20天線上方,則有機會重試5月線。但目前銀價尚未有底形態,料即使反抽,亦是先區間整固為主。

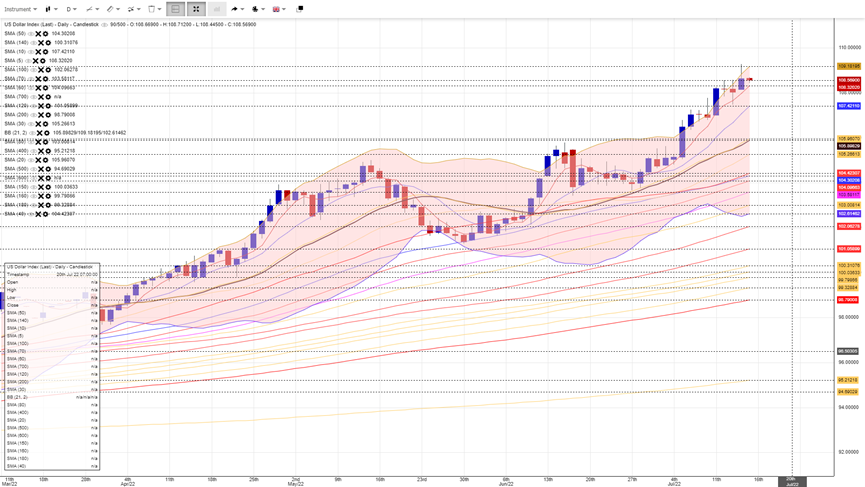

債息3.2%遇阻力,料後續或在3.2%至2.7%區間整固。美元呈上行三角破位,理論上升勢未結束,但有機會先作頂區整固,上行旗形破107.5看109.3-109.6,突破看110-111區間,整固以20天線為目標,若失20天線則有機會深試50天線,面對美聯儲政策有機會受經濟衰退影響,美元後市或從單邊升浪改為震盪格局。

金價10大關注點:

1. 西方國家會否參與烏克蘭戰事?

2. 烏俄和談會否達成協議,同時俄方撤軍?

3. 烏俄戰事會否觸發核危機?

4. 美聯儲加息預期變化?

5. 美國就業及經濟發展?

6. 惡性通脹能否受控?

7. 央行購買黃金狀況?

8. 黃金ETF持倉狀況?

9. 非美央行會否比美聯儲有更快行動?

10. 美債息升幅狀況?

觸發衰退的10個風險事件?

若然衰退是較大機會發生,有甚麼事件有機會觸發市場恐懼加劇?即觸發黃金回復上行動力的火藥?

1) 失業率回升至4%上方

2) 非農就業人口跌至15萬下方

3) 通脹率突破10%

4) 地緣政治危機升級

5) 疫情:出現新快速傳播重症病毒

6) 俄方截斷對歐能源供應

7) 民主黨失去國會主導權

8) 金融機構出現有毒資產危機或人為失誤(有機會由虛擬資產引發)

9) 天災:嚴重打擊能源生產

10) 爆發債市/貨幣危機(歐洲、發展中國家亦在面對)

免責聲明:本文內容僅供參考,並不構成要約、建議或促使任何人士提呈買賣或認購任何證券。結構性產品價格可急升或急跌,投資者或會蒙受全盤損失。過往表現並不反映將來表現。投資前,投資者應瞭解風險,並諮詢專業顧問及查閱有關上市文件。本文任何內容概不構成投資、法律、會計或稅務意見、並無聲明任何投資或策略適合或符合閣下的個別情況。